Private Equity : comment y travailler ?

Étudiant en finance ambitieux, à la recherche d’un défi intellectuel et d’un impact réel sur le monde des affaires ? Et le si le Private Equity était la voie idéale pour vous ?

Le Private Equity n’est pas seulement une carrière, c’est une aventure qui vous place au cœur de décisions stratégiques et de transformations d’entreprise. Imaginez-vous en train d’identifier des opportunités d’investissement, de collaborer avec des équipes de direction pour améliorer les performances d’une entreprise, et de voir concrètement les fruits de votre travail en termes de croissance et de rentabilité.

Dans cet article, nous allons explorer les différents métiers du Private Equity, les compétences requises pour réussir dans ce domaine et les étapes à suivre pour décrocher un poste. Let’s go !

Vous voulez trouver un job dans le milieu compétitif des banques d’affaires ou du Private Equity ?

Ça tombe bien, on vous a préparé un pack d’entraînement unique et gratuit (templates CV et lettre de motivation, modèle DCF, exemple de brainteasers, etc.) pour vous aider dans votre préparation.

Qu’est-ce que le Private Equity ?

Définition du Private Equity

Le Private Equity (capital-investissement en français), désigne l’investissement dans des entreprises non cotées en Bourse.

Les investisseurs en Private Equity, souvent des fonds spécialisés, apportent des capitaux à des entreprises pour les aider à se développer, à restructurer leurs opérations ou à réaliser des acquisitions. En contrepartie, ils prennent une participation au capital de l’entreprise et espèrent réaliser une plus value lors de la revente de leurs parts, souvent après une période de plusieurs années (moyenne de détention de 4 à 8 ans).

Le Private Equity se distingue par une approche active de l’investissement, où les investisseurs jouent souvent un rôle significatif dans la gouvernance et la stratégie des entreprises dans lesquelles ils investissent.

Comment s’organise le marché du Private Equity ?

Les fonds large caps

Qu’est ce qu’un fonds large cap ?

Un fonds « large cap » sont les fonds aux noms les plus prestigieux. Généralement, ils sont présents sur le marché du Private Equity depuis des dizaines d’années avec une grande dominance des fonds américains (Carlyle, KKR, Warburg Pincus, General Atlantic, Freeman Spogli, etc.) mais le temps passant, de plus de plus de fonds européens se créent des belles franchises (Ardian, PAI, EQT, etc.).

On les appelle large cap car ils investissent dans des sociétés matures(avec des valeurs d’entreprises supérieures à USD 1 milliard).

Ces fonds visent des entreprises stables et bien établies, souvent des leaders dans leurs secteurs, ce qui peut offrir plusieurs avantages pour ceux qui cherchent à y investir ou à y travailler.

Exemple de fonds large cap

A titre d’exemple, voici un mapping des fonds US présents sur le marché large cap (mapping loin d’être exhaustif)

A quoi ressemble un stage dans un fonds large cap ?

Un fonds large cap est structuré de la même manière qu’une banque d’investissement. Les partners/associés (ayant monté ces fonds) sortent d’ailleurs des banques d’investissement large caps (Goldman, JP, Morgan Stanley, etc.).

Si vous vous attendiez à des horaires moins intenses, vous allez être déçu. Si vous vous attendiez à une structure plus horizontale, vous allez être déçu.

Cependant, le prestige du nom et le type de transaction que vous effectuerez seront à la hauteur de l’enfer que vous vivrez.

Anecdote : Une amie s’est retrouvée en tant que VP Infrastructure à devoir présenter devant l’Assemblée Nationale un projet d’infrastructure majeur français. Ça n’arrive que dans les fonds large cap où business et politique sont toujours liés.

Anecdote n°2 : Le fonds Freeman Spogli & Co est un fonds “Consumer” des US. Il a été créé par Bradford Freeman & Robert Spogli. Ce dernier n’est pas moins que l’ancien ambassadeur des Etats-Unis en Italie et de San Marino. Diplômé de Harvard University, Stanford University et de Harvard Business School, il a créé un fonds qui a une valeur de $29bn. Seul le large cap permet de côtoyer ce type de profil.

Les fonds mid caps

Les marchés français et européen

Le marché mid cap français est l’un des plus profonds d’Europe. A titre d’exemple, en 2018, on trouvait en France, 287 grandes entreprises (GE) pour 5800 ETI et 140 000 PMEs.

De manière générale, le marché européen est un marché fragmenté à l’inverse des Etats-Unis. On va donc trouver de nombreuses PMEs et ETIs présents dans leur pays local.

Les différences entre les marchés US et européen

Les différences entre les marchés US et européen nécessiteraient un article détaillé mais voici ce qu’on peut retenir.

Le marché américain représente 320 millions de consommateurs potentiels, qui partagent une culture et une langue commune. Ainsi aux US, le marché adressable est profond permettant l’émergence de fonds sectoriels (fonds “gaming”, fonds “consumer”, etc.) et des sociétés de taille plus importante.

A l’inverse, l’Europe est un regroupement de pays aux cultures diverses, aux langues différentes, etc.

Pour adresser le marché européen, une société devra faire face à de nombreuses contraintes spécifiques à chacun des marchés dans lesquels la société souhaitera s’implanter.

Si l’on prend une société allemande qui développe une application, elle devra, pour s’implanter en France, traduire l’application, changer sa stratégie marketing aux francais, développer une équipe commerciale spécifique à ce pays, etc.

Le marché européen est donc, dit fragmenté et on retrouve de nombreux leaders régionaux/nationaux et moins de fonds sectoriels au vu d’un marché pays par pays moins profond. Au cœur de la stratégie des fonds, il y a donc une stratégie d’expansion géographique et internationale pour faire d’un leader français un leader européen puis mondial.

Le marché du Private Equity mid cap est donc un marché porteur avec de nombreux acteurs en présence.

Qu’est ce qu’un fond mid cap ?

On appelle un fonds mid cap dont les sociétés cibles ou en portefeuille ont une valeur d’entreprise supérieure à USD 100m et inférieure à USD 500m-1Md.

Les fonds mid cap commencent à se structurer et ont des équipes de taille moyenne. Les véhicules levés sont des fonds de USD 350m à 1 ou 2 milliards. Les équipes mid cap ont également des operating partners pour aider les dirigeants dans le développement de leurs sociétés.

Fonds private equity mid-cap français

Les pure players – France

Abenex Capital

Activa Capital

Azulis Capital

Pragma Capital

Sagard

21 Centrale Partners

Les paneuropéens historiques

Apax Partners France

Ardian Expansion

Argos Soditic

Bridgepoint Development Capital

Equistone Partners Europe

IK Investissement Partners

Silverfleet Capital

3i

Les fonds en transition

Alpha Associés Conseil

CM-CIC Capital Finance

Fondations Capital

LBO France

Naxicap Partners

NiXEN Partners

Motion Equity Partners

Parquest Capital

Weinberg Capital Partners

Les conquérants de l’international

Astorg Partners

Chequers Capital

Qualium Investissement

LFPI Gestion

A quoi ressemble un stage dans un fonds mid cap ?

Le fonds mid cap va ressembler à la structure d’une boutique. Moins structuré qu’un fonds large cap, il y a quand même une organisation et une équipe bien organisées. C’est trouver la flexibilité sans pour autant arriver dans une absence de structure. Un bon compromis surtout lorsque le fonds se développe bien.

Les fonds small caps

Qu’est ce qu’un fonds small cap ?

Un fonds small cap est un véhicule d’investissement qui investit dans des sociétés qui ont une valeur d’entreprise inférieure à USD 100m-250m.

On distingue différents types de fonds small cap :

1. Les fonds Private Equity aux stratégies multiples

Les acteurs historiques du marché du Private Equity français, en se développant ont eu tendance à se déporter vers le mid et large caps, notamment en voulant lever au fil des années de plus en plus de fonds comme c’est le cas pour Ardian.

Ces fonds, étant trop gros pour investir des petits tickets, ont créé des véhicules pour plusieurs types de stratégie : le large cap (Ardian LBO) et le mid cap (Ardian Expansion).

Mais ne voulant pas manquer les opportunités sur le small cap, ils ont également levé des véhicules dédiés au small cap (Ardian Croissance).

Source : https://www.ardian.com/private-equity

2. Les pure players small-cap

Il y a également quelques acteurs qui sont des spécialistes du small cap. Pour ne citer que quelques noms, on va retrouver :

- Activa Capital

- Initiative & Finance

- iXO Private Equity

- Akéa Capital

A la différence des fonds Private Equity aux stratégies multiples, ils ont gardé une stratégie unique sur le segment small cap en investissant des tickets en €1m et €30-50m.

Il s’agit pour eux de trouver des opérations primaires (c’est-à-dire des sociétés qui n’ont jamais été sous LBO) afin de les acheter à un prix bas afin de les optimiser et les revendre plus chères.

3. Les entrepreneurs et investisseurs utilisant leurs cash flows pour racheter des sociétés

Avec le développement des business en ligne, de nombreux entrepreneurs ont généré des montants colossaux qui leur a permis de racheter d’autres sociétés.

A l’instar de Tai Lopez aux Etats-Unis ou de Théophile Eliet sur la marché francophone, les petits business qui génèrent quelques millions d’euros de chiffre d’affaires sont devenus des targets (cibles) pour les entrepreneurs. Ils utilisent leur réseau, leur connaissance notamment du digital pour rationaliser et optimiser les sociétés et donc réaliser une plus value à la sortie.

C’est également le cas avec les entrepreneurs qui cherchent à devenir leader dans leur marché en rachetant des petits acteurs.

Quel que soit le scénario, aujourd’hui plus que jamais auparavant, il faut compter sur les entrepreneurs dans le marché du M&A et Private Equity.

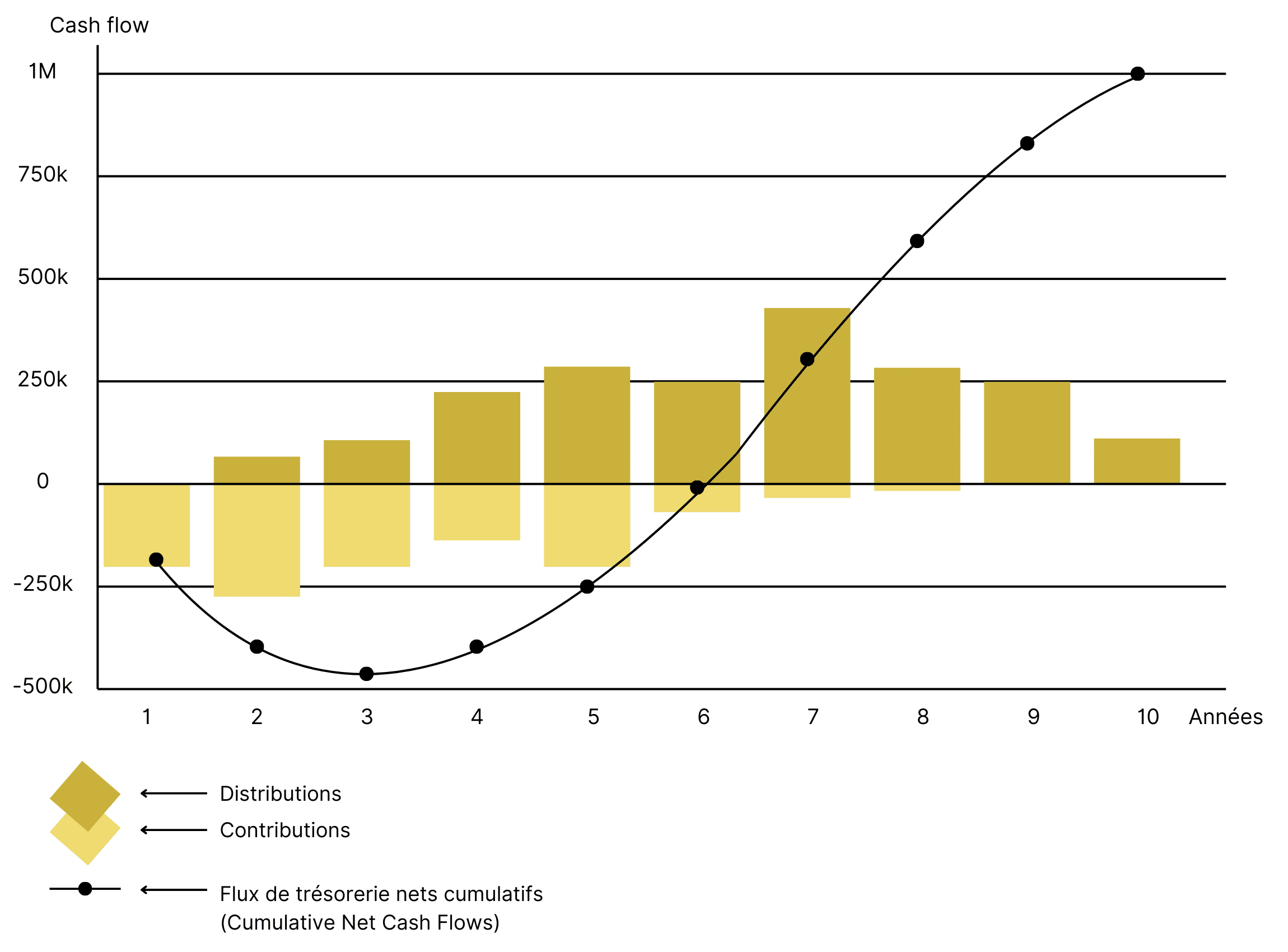

Des flux représentés par la courbe en J

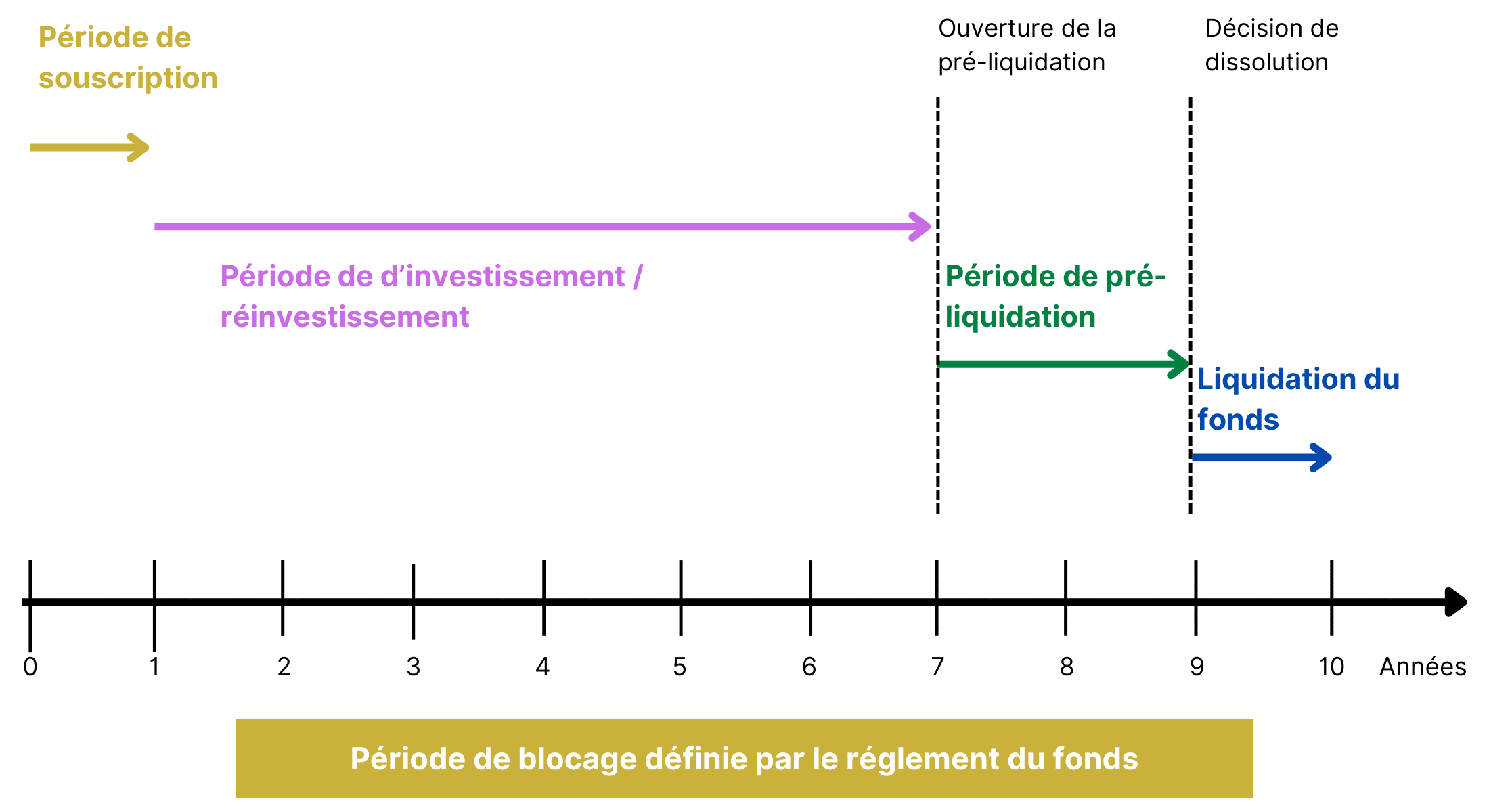

Un fonds Private Equity est décomposé en deux phases distinctes qui conduisent à des frais de gestion différents.

Après la levée du véhicule d’investissement (ce qu’on appelle un fonds PE), le fonds investit durant les premières années (5 ans + 1 an). Puis dans une seconde phase, le fonds désinvestit et liquide ses participations (5 ans + 1 an).

Un fonds Private Equity a donc une durée de vie d’une dizaine d’années.

Graphiquement, on dit que les flux d’un fonds suivent une courbe en J. Lors de la première phase, les contributions (flux sortants pour les investisseurs) sont supérieures aux distributions (flux entrants pour les investisseurs). Puis lors de la seconde période, les distributions dépassent les contributions inversant la courbe.

Structure d’un fonds de Private Equity

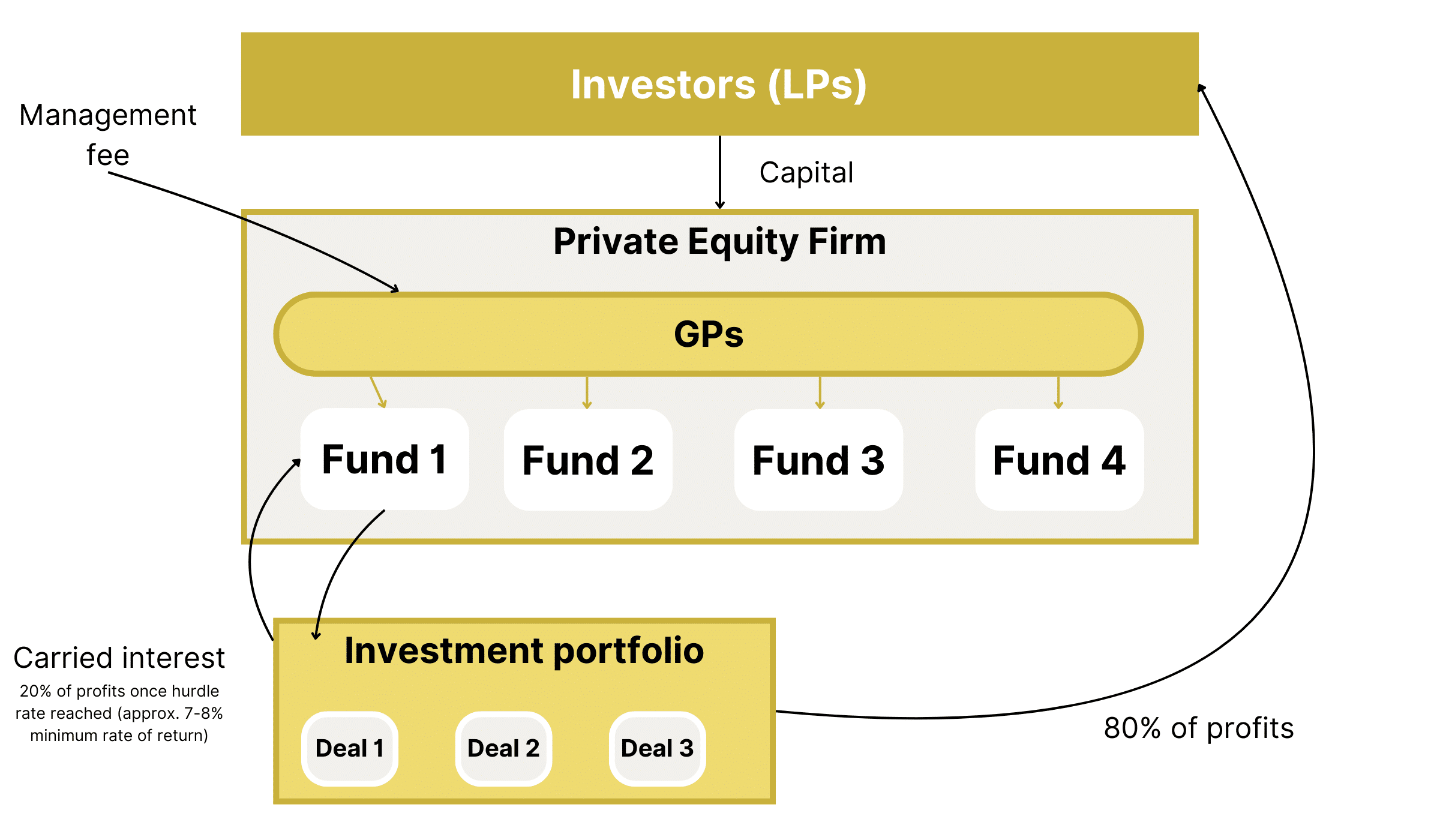

On fait un abus de langage lorsqu’on parle d’un fonds Private Equity.

En réalité, le fonds n’est qu’un véhicule d’investissement (fonds 1, 2, 3, etc.) dans lequel les investisseurs (les LPs) investissent du capital et qui est géré par une Private Equity firm (le GP) c’est-à-dire une société de gestion de Private Equity.

Ce véhicule d’investissement investira dans des sociétés, qui deviendront des sociétés en portefeuille. L’ensemble des sociétés étant le portefeuille d’investissement.

Durant toute la durée de vie du fonds, le GP facturera des management fees (des frais de gestion) aux LPs pour gérer le fonds. Généralement c’est 1.5% à 2.0% de la taille du fonds lors de la période d’investissement et 1.5% à 2% de la NAV (la valeur du portefeuille d’investissement) lors de la période de désinvestissement. Cette différence d’assiette s’explique par le fait que le fonds détient de moins en moins de participation ce qui nécessite moins de gestion et donc moins de frais.

Quant aux profits, 80% des plus-values reviendront aux LPs et 20% au GP. Ces 20% négociés sont appelés le Carried Interest***.

*** Je mets de côté une notion très importante qu’on appelle le Hurdle Rate qui est un TRI minimum à atteindre pour toucher le Carried Interest. En dessous de ce taux, 100% des PV reviennent aux LPs. C’est une notion importante pour la cascade de distribution (Waterfall Distributions).

Un processus étape par étape

1. Fundraising/période de souscription

Le fonds a une période de souscription où les investisseurs peuvent souscrire dans le fonds. C’est la première étape de la vie du fonds. C’est le moment où le fonds lève de l’argent pour l’investir ensuite.

Cette étape consiste à lever des capitaux auprès d’investisseurs institutionnels et d’individus fortunés. Ces investisseurs sont appelés des Limited Partners (LPs).

Les gestionnaires de fonds, appelés General Partners (GPs) doivent présenter leur stratégie d’investissement et leurs antécédents à des investisseurs potentiels. La taille du fonds détermine le montant de capital qu’il faut lever.

2. Période d’investissement

2.1. Sourcing : dealflow et présélection des opportunités

Une fois le capital levé, les GPs commencent à rechercher des opportunités d’investissement.

Ils analysent des centaines d’entreprises potentielles et en sélectionnent un petit nombre pour une analyse plus approfondie. Il s’agit de la 1ère sous-étape de la période d’investissement.

Le sourcing de ces opportunités vient de différentes personnes du fonds*** de Private Equity et leur réseau, des banques d’affaires (M&A, debt advisory, etc.), des screenings faits en interne, des partenaires opérationnels. Bref, les sources sont multiples.

Je vais utiliser le terme fonds de Private Equity dans cet article par simplification mais je pense à la société de gestion qui gère le fonds de Private Equity, dit autrement le GP.

2.2. La présentation de certaines opportunités en pré-comité d’investissements

Les GPs mènent des recherches approfondies sur les entreprises sélectionnées, en analysant leurs données financières, leurs opérations et leurs perspectives de marché, etc.

Si ces opportunités sont dignes d’intérêt, elles sont présentées devant un pré-comité d’investissement. L’équipe chargée de l’opportunité présente le dossier et les autres membres se font l’avocat du diable dans le but d’approfondir encore davantage les recherches sur une ou plusieurs opportunités.

On peut voir le pré-comité comme un pré-conseil avec un vote go/no go sur les opportunités.

2.3 Comité d’investissement et remise d’offres

L’équipe dédiée à l’opportunité approuvée par le pré-comité continue alors ses analyses, discutent avec le management, avec des experts, etc. et constitue un mémorandum d’investissement (différent du mémorandum d’information du M&A) pour présenter les forces et les faiblesses du dossier.

C’est à ce stade, si l’opportunité est approuvée par le comité d’investissement que le fonds remet une offre d’achat.

2.4. Due diligences et investissement

Avant de finaliser un investissement, les GPs mènent des due diligences approfondies sur l’entreprise cible. Cela implique de vérifier l’exactitude des informations financières et juridiques de l’entreprise et d’identifier tout risque potentiel.

A la fin des Due Diligences, l’équipe d’investissement repasse pour comité d’investissement final d’approbation et après approbation le fonds remet alors une binding offer permettant de rentrer en exclusivité. C’est alors que commence la rédaction de la documentation juridique conduisant à l’investissement.

2.5. Gestion des participations

Les GPs s’impliquent ensuite activement dans la gestion de l’entreprise afin d’en améliorer les performances.

Ils font un plan stratégique à 100 jours pour conduire des grands changements stratégiques si besoin, assainir la structure financière si besoin, commencer à développer des marchés, etc.

Le plan stratégique nécessite entre 1 à 5 années pour être mis totalement en place et être opérationnel.

3. Période de désinvestissement

3.1. Revente des participations

Lorsque les transformations des sociétés en portefeuille ont été opérées, les fonds mettent en vente les sociétés en portefeuille. Cela peut être de gré-à-gré ou de manière intermédiée (avec un conseil M&A). Si tout s’est bien passé, alors les fonds génèrent des plus-values à la cession.

3.2 Rendre l’argent aux investisseurs

Les produits de cession sont ensuite restitués aux investisseurs du fonds (les LPs), généralement avec un profit. Lorsque toutes les participations ont été cédées, on peut calculer les performances du fonds et son TRI/son multiple de retour sur investissement.

Si les performances sont supérieures au minimum négocié, le GP touche 20% des plus values et les LPs 80%. Sinon, les LPs touchent 100%.

3.3. Liquidation du fonds

Lorsque toutes les participations ont été cédées, le fonds fermé qui avait été créé n’a plus lieu d’être et est donc liquidé. C’est la fin de la vie d’un fonds PE. Généralement en fin de période d’investissement, le fonds a par ailleurs commencé à lever un deuxième fonds ce qui permet d’avoir toujours de l’argent à investir.

La transformation du business model de créateur de valeur à Asset Manager

La tendance de l’industrie Private Equity

Une des grandes tendances de fond de l’industrie du PE est l’augmentation de la taille des véhicules d’investissement d’un véhicule au suivant. Il y a donc une tendance à grossir en termes de taille de société.

L’augmentation des fonds sous gestion (Assets under Management ou AuM)

Cela permet également aux fonds de Private Equity de toucher des plus gros frais de gestion (% de l’AuM) avec l’augmentation de l’AuM résultante. En effet, le fonds peut grossir la taille de son fonds sur sa stratégie flagship (1er effet positif de l’augmentation de la taille des fonds) et avoir des stratégies small ou mid avec d’autres véhicules (2ème effet positif).

Un désalignement d’intérêt évident

Le problème c’est le désalignement d’intérêt sous-jacent créé.

L’alignement d’intérêt des fonds de Private Equity et de leurs investisseurs résidaient dans leur business model qui consistait à gagner lorsqu’ils faisaient gagner de l’argent à leurs investisseurs (principe du Carried Interest expliqué plus haut).

Or dans un business model d’Asset Manager(c’est-à-dire où l’on touche des frais de gestion), on crée un modèle ou peu importe le résultat final, on s’enrichit.

C’est un problème et les LPs se battent contre les GPs pour limiter les frais de gestion. Cependant, la classe d’actifs PE a le vent en poupe et les fonds de pension américain (qui doivent investir quoi qu’il arrive les retraites des américains) donnent le plein pouvoir aux GPs qui en profitent (au vu des sous-souscriptions dans les fonds).

Quelle est la différence entre Private Equity et Venture Capital (capital-risque) ?

Les fonds Venture Capital (VC) investissent dans des start-up

La différence entre le Private Equity et le Venture Capital (VC) réside dans la maturité des sociétés sous-jacentes.

Les fonds Venture Capital (VC) cherchent des sociétés en pleine recherche de leur business model(des start-ups en résumé). Par exemple, Facebook a gagné des millions d’utilisateurs avant de trouver le business model de la pub.

Autre caractéristique, si la société n’est pas profitable au niveau global, le business model est extrêmement profitable. Par exemple, Uber a perdu de l’argent pendant des années car ils investissaient massivement pour atteindre de nouvelles villes mais leur business model est extrêmement profitable (30% par course de taxi).

Ces entreprises cherchent la croissance à tout prix, ce qui les différencie des PMEs. Une startup doit pouvoir faire 5% de croissance par semaine.

Les fonds Private Equity investissent dans sociétés matures

En revanche les fonds de Private Equity recherchent des sociétés matures aux business models éprouvés, générant des Cash Flows. Les Cash Flows permettent de leverager l’actif,c’est-à-dire d’utiliser l’effet de levier, ce qui est inexistant dans le domaine du Venture Capital.

Pourquoi travailler en Private Equity ?

Avantages de travailler en PE

Avoir une courbe d’apprentissage exponentielle et développer son expertise technique

Les Private Equity guys (qui inclut aussi des femmes) ont une expertise approfondie. Travailler en Private Equity permet de développer des compétences financières avancées, que ce soit dans l’évaluation d’entreprises, la modélisation financière, et tout ce qui va dans l’analyse d’un deal.

Ils ont également l’occasion de développer leurs compétences en négociation et en gestion du travail en équipe.

Des compétences profondes de hautes valeurs utiles qui sont valorisées.

Avoir un impact direct sur les entreprises et l’économie

Les fonds de Private Equity investissent dans des entreprises et les aident à se développer et à créer des emplois. En travaillant en PE, vous avez la possibilité de contribuer à la croissance économique et à avoir un impact réel sur l’économie.

Et investir, ça consiste tout de même à déployer des capitaux, parfois dans des industries qui nécessitent des investissements lourds qui n’auraient pas vu le jour sans le secteur privé. Bref, c’est travailler au quotidien dans des pans entiers de l’économie et avoir un impact direct sur le cours des choses.

Développer un réseau de qualité

Une carrière en Private Equity offre des opportunités précieuses de networking avec des professionnels expérimentés, des dirigeants d’entreprises et d’autres acteurs essentiels du secteur financier (M&A, debt advisory, banques, etc.)

Les personnes rencontrées pourront jouer un rôle essentiel dans le développement de votre carrière ou de votre vie après le Private Equity.

Avoir une rémunération attractive

Les salaires peuvent varier en fonction de l’expérience, du niveau de responsabilité et de la performance du fonds. Les salaires, notamment avec les bonus, peuvent atteindre des centaines de milliers de dollars par an.

Et le carried interest peut dépasser le million de dollars lorsque les performances du fonds ont été au rendez-vous. On ne va pas se mentir mais c’est la raison pour laquelle des milliers de diplômés d’Harvard, Stanford, HEC, Dauphine, etc. en ont fait un choix de carrière.

Opportunités de carrière

Devenir Partner en Private Equity

L’objectif ultime de nombreux professionnels du PE est de devenir Partner (associé) au sein d’un fonds.

Les associés jouent un rôle fondamental dans la prise de décision d’investissement et la gestion des participations du fonds. Ils peuvent également générer des revenus importants grâce aux frais de gestion non utilisés (et distribués en dividende) et aux carried interest (plus importants lorsqu’on monte dans la hiérarchie).

Ce parcours nécessite généralement plusieurs années d’expérience au sein d’un fonds, une expertise approfondie en investissement et en finance, et un excellent bilan de performance.

Mais certaines stars du PE deviennent Partner avant 40 ans même si elles sont rares.

Créer son fonds de Private Equity

Créer son propre fonds est une option pour les meilleurs éléments du PE. Objectivement, c’est le parcours le plus difficile mais aussi le plus gratifiant.

Tous les points évoqués plus haut comptent mais la chose la plus importante reste le réseau : connaître les bons investisseurs, savoir générer du dealflow, etc.

Bien que complexe et risqué, ce parcours peut offrir une indépendance financière et une grande satisfaction professionnelle.

Autres possibilités d’évolution

En plus de ces deux parcours principaux, de nombreuses autres perspectives d’évolution s’offrent aux professionnels du Private Equity. Ils peuvent accéder à des postes de direction au sein des entreprises du portefeuille, mettre à profit leur expertise en tant que consultants en stratégie, ou encore transmettre leurs connaissances en enseignant dans des institutions académiques.

Par ailleurs, les compétences acquises dans le domaine du Private Equity sont largement transférables et peuvent ouvrir des opportunités dans d’autres secteurs de la finance

Comment travailler en Private Equity ?

Comment décrocher un stage en Private Equity ?

Pour décrocher un stage en Private Equity, il est essentiel de démontrer une forte aptitude technique en finance, un certain engouement pour l’investissement, et une capacité à travailler sous pression.

Construire un réseau solide en participant à des événements et en se connectant avec des professionnels de l’industrie sur LinkedIn est également primordial.

Pour plus de détails, consultez notre article sur comment décrocher un stage en Private Equity.

Quelles études pour travailler en PE ?

En France, il existe plusieurs parcours académiques pour accéder à une carrière en Private Equity.

1. École de commerce

La majorité des professionnels du Private Equity viennent des grandes écoles de commerce françaises telles que HEC, ESSEC, ESCP, etc. Les diplômés de ces écoles sont appréciés pour leurs compétences en communication et leur capacité de synthèse, des qualités essentielles en Private Equity.

2. École d’ingénieur

Un autre parcours fréquent est celui des écoles d’ingénieurs avec une spécialisation en finance. Les étudiants issus de Polytechnique, Centrale, ou Telecom, par exemple, sont recherchés pour leur rigueur scientifique et leur aptitude à comprendre les aspects techniques des entreprises technologiques.

Les recruteurs apprécient particulièrement les doubles formations (scientifiques + finance), qui sont courantes dans les fonds de Private Equity.

Autres parcours en France et spécificités à l’international

D’autres institutions comme Dauphine et Sciences Po Paris offrent également des formations qui mènent à des carrières en Private Equity. Bien que les diplômés d’autres formations aient moins de chances de décrocher un entretien, ce n’est pas impossible.

À l’étranger, le parcours académique est souvent moins déterminant que les expériences extracurriculaires. Des étudiants en philosophie ou autodidactes en finance peuvent trouver des opportunités dans de grandes institutions financières, à condition d’avoir des compétences et une expérience pertinentes. Les recruteurs sont souvent ouverts à des profils diversifiés, en particulier ceux issus d’universités prestigieuses comme Oxford ou Cambridge.

Quelles sont les compétences requises pour travailler en Private Equity ?

Maîtriser les fondamentaux de la finance

- Connaitre sur le bout des doigts les principales notions financières

- Modélisation complexe et les différentes méthodes de valorisation des entreprises

- Compréhension approfondie des états financiers et des ratios financiers

- Évaluation des opportunités d’investissement et des performances des entreprises en portefeuille

Soft skills : esprit critique, prise de recul, etc.

- Évaluer les risques cachés ou visibles des opportunités.

- Être capable de faire preuve d’un esprit critique lors de la lecture d’un IM

- Prendre en compte les différentes sensibilités du modèle et savoir évaluer l’importance de certains agrégats

- Sentir les tendances du marché et le potentiel d’une société

- Etre capable de prendre du recul par rapport aux conclusions des due diligences

- Comprendre que biais psychologiques auxquels on peut être soumis lorsqu’on a bossé un grand nombre d’heures sur une opportunité et qu’on ne veut pas poser la plume

- Savoir dire non lorsque trop de red flags sont soulevés

- Faire la différence entre probabilité d’occurrence du risque et impact du risque

Compétences interpersonnelles

- Savoir utiliser les bons leviers de négociation pour obtenir le meilleur prix

- Trouver les bonnes incitations pour le top management qui dirigera la société

- Négociation des termes de l’investissement et des conditions de sortie

- Jouer à long terme plutôt qu’à court terme et ne pas chercher à seulement maximiser le profit à court terme.

Conclusion

En conclusion, le Private Equity est un univers où les esprits brillants et ambitieux trouvent leur véritable terrain de jeu. Ce secteur offre bien plus que des carrières ordinaires : il promet des parcours passionnants, stimulants et, on ne va pas se le cacher, est très rémunérateur.

Pour exceller dans le Private Equity, il faut marier habilement compétences techniques (vous êtes dans les hautes sphères de la finance), aptitudes interpersonnelles (comment se faire des amis dans un monde de requins ?) et une compréhension fine de la psychologie humaine (négociation, jeux de séduction avec les banquiers, les entrepreneurs, etc.). Pour les audacieux prêts à relever ce défi, les récompenses sont à la hauteur de l’engagement.

En étant aux faits de ce milieu si particulier, vous vous en sortirez haut la main. Et, vous serez mieux équipés que vos concurrents pour conquérir un poste en Private Equity et briller dans ce milieu exigeant. Souvenez-vous, le réseautage et une préparation méticuleuse sont vos meilleurs alliés pour vous distinguer lors des processus de recrutement.

Si vous êtes en quête d’un défi intellectuel palpitant, d’un impact réel sur le monde des affaires et d’une carrière éclatante, le Private Equity pourrait bien être la voie royale.

N’oubliez pas, pour décrocher un job en banque d’affaires ou Private Equity, téléchargez notre pack d’entraînement gratuit (CV, lettre de motivation, DCF, brainteasers, etc.) et préparez-vous efficacement !