Source de fantasme et souvent méconnu, le M&A attire autant qu’il repousse. Ses horaires semblent irréalistes et irréalisables, les salaires et les bonus en font l’objet de convoitise pour les étudiants.

Un univers où l'ambition se heurte à la réalité, où les rêves de grandeur côtoient les nuits blanches et le stress permanent. Mais derrière ce tableau contrasté, se cache un métier d'une richesse et d'une complexité insoupçonnées, capable de procurer des satisfactions intenses à ceux qui en maîtrisent les codes.

Alors, le M&A est-il fait pour vous ? Cet article vous plongera au cœur de ce milieu impitoyable, dévoilant ses rouages, ses exigences et ses réalités quotidiennes. Après cela, vous serez incollable sur ce métier à la fois source de fascination et de détestation.

Qu’est-ce que le M&A ?

Définition du M&A

Le M&A désigne l'ensemble des transactions, des opérations financières, des stratégies et des activités impliquées dans la consolidation d'entreprises ou d'actifs.

La différence entre fusion et acquisition

Voici les deux principaux types d'opérations en M&A.

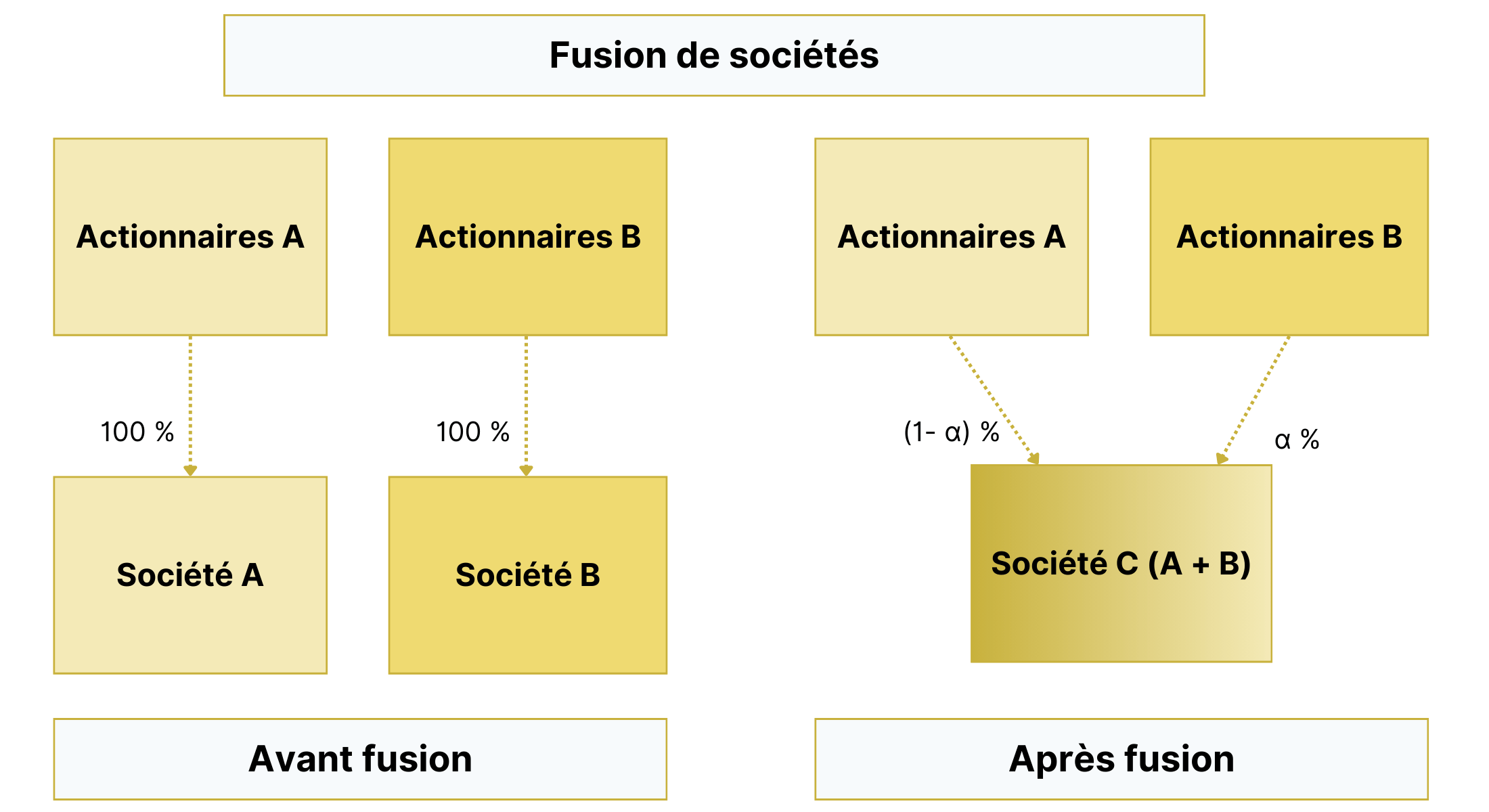

Fusion

Deux sociétés s'unissent pour en former une nouvelle. Les actionnaires des entreprises initiales reçoivent souvent des actions de la nouvelle entité, ce qui permet de partager les risques et les bénéfices.

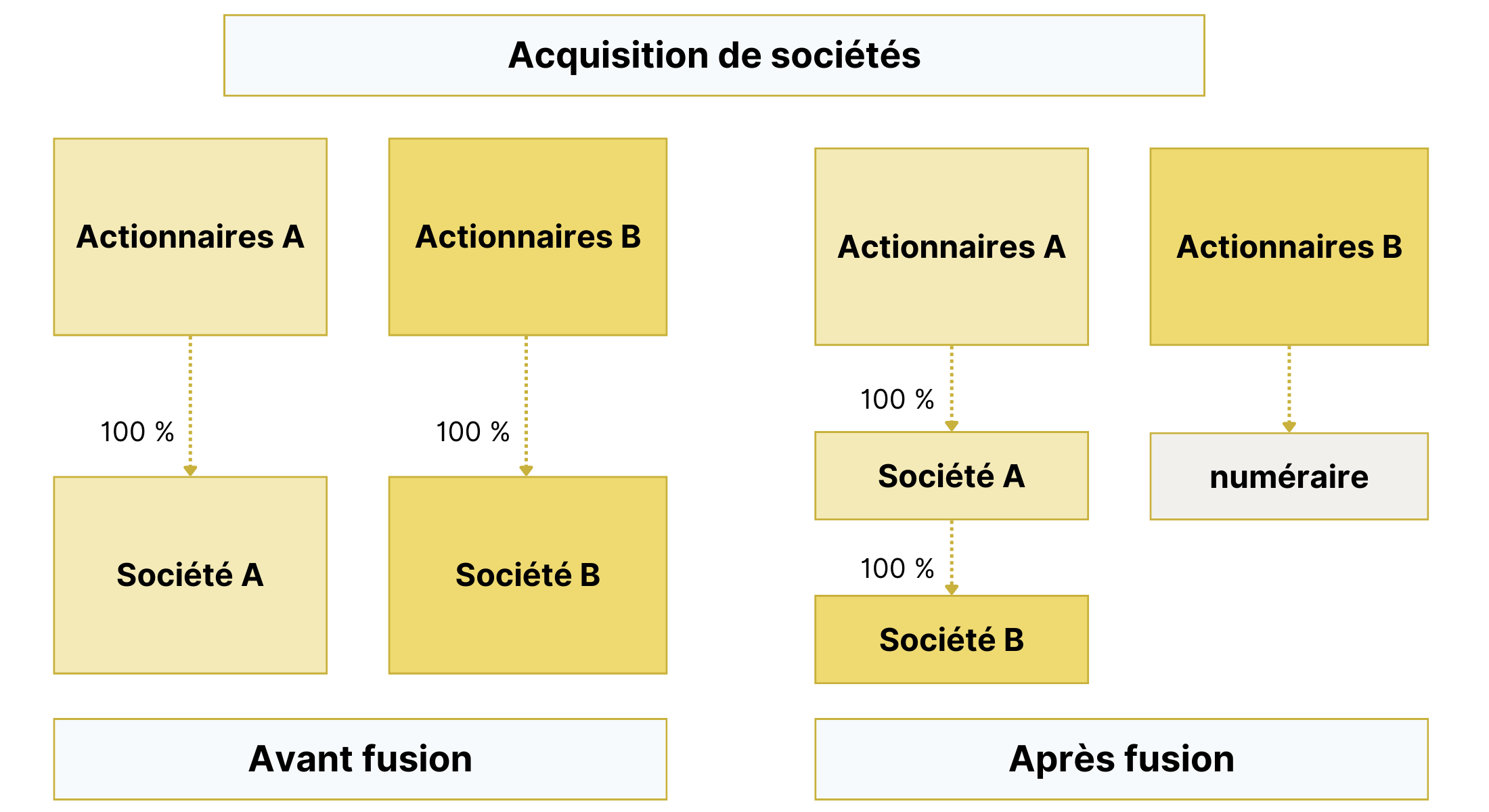

Acquisition

Une société (l’acquéreur) en achète une autre (la cible) et devient son propriétaire légal. L'entreprise qui achète prend le contrôle de l'entreprise achetée, qui peut continuer à exister en tant qu'entité légale ou être intégrée complètement dans l'acheteur. Les actionnaires de la société cible reçoivent une compensation en cash, en actions de l'entreprise acquéreuse ou une combinaison des deux.

A quoi sert le M&A ?

Pourquoi les entreprises font-elles du M&A ?

S’il n’y avait qu’un seul mot à retenir ce serait le mot SYNERGIE. Les entreprises font des fusions et des acquisitions car elles en tirent un avantage. Soit elles augmentent leurs revenus, on parlera alors de synergies de revenus (croissance, expansion géographique, etc.) soit elles réduisent leurs coûts et donc augmentent leurs marges (rationaliser les postes de dépense, supprimer des coûts support, etc.).

Types de stratégie M&A

On distingue deux types de stratégie qui englobent toutes les autres expliquant les stratégies des sociétés.

Stratégie horizontale

La stratégie horizontale consiste à prendre des parts de marché à ses concurrents sur son marché cible. Pour cela, on peut faire du M&A afin de racheter un concurrent, mettre la main sur une technologie ou élargir sa gamme de produits.

Stratégie verticale

La stratégie verticale est légèrement différente. Elle implique une acquisition d’un acteur en aval (par exemple un client pour accéder à un circuit de distribution) ou en amont dans la chaîne de valeur (pour sécuriser un approvisionnement).

Quelles sont les étapes d'une transaction de M&A ?

Je vous invite à aller lire notre article sur les process M&A pour plus d'informations sur les étapes d’une transaction M&A.

Une fusion-acquisition (M&A) se déroule en 4 phases principales :

Préparation

- Planification, recherche et collecte d'informations

- Préparation des documents clés (Teaser, Information Memorandum, Business Plan, etc.)

Phase de marketing et processus d'enchère

- Premier tour : envoi de teasers, signature de NDA et remise des offres indicatives

- Second tour : due diligences approfondies, remise des offres contraignantes

Exclusivité avec un SEUL acheteur sélectionné

- Négociation et finalisation des DD

- Sécurisation du financement

- Négociation et rédaction des accords (SPA, SHA)

Finalisation : signature (signing) et clôture (closing)

- Signature du SPA et du SHA

- Levée des conditions suspensives

- Closing : transfert de propriété et des fonds

Intégration post-transaction

- Fusion des systèmes et des équipes

- Gestion des changements culturels

- Réalisation des synergies attendues

Les acteurs clés d'une fusion-acquisition

Lors d'une vente d'une société par ses actionnaires (la cession), on distingue plusieurs acteurs clés :

Les entreprises cibles

Ce sont les sociétés qui sont mises en vente. On les appelle cible car elles sont la cible de la transaction.

Elles peuvent avoir différentes motivations en fonction des actionnaires détenant la société : rotation de portefeuille, le départ en retraite du fondateur, changement de génération dans une société familiale, expansion, etc.

Les investisseurs

Ce sont les acteurs qui souhaitent acheter la société cible. Ce sont donc les futurs actionnaires de la société.

On distingue deux types d'investisseurs : les partenaires financiers qui espèrent un retour financier et les acquéreurs stratégiques qui visent les synergies.

1. Les financiers

Il s'agit des fonds de Private Equity. Ils investissent dans des sociétés dans le but de les revendre avec une plus-value dans le futur. Selon la stratégie du fonds,

2. Les acquéreurs stratégiques

Ce sont des entreprises qui souhaitent l'acquérir pour croître de manière externe. Cela peut être des entreprises du même secteur, d’un secteur adjacent ou complémentaire (stratégies horizontales) voire des fournisseurs ou des clients (stratégies verticales).

Les banques d'investissement

Les banques conseillent les vendeurs (conseil sell-side) et les acquéreurs (conseil buy-side) tout au long du processus de M&A. Elles peuvent également les aider à trouver des financements.

Les cabinets d'avocats

Ils rédigent la documentation juridique (lettres contraignantes, SPA, SHA, etc.) de la transaction et s'assurent de sa conformité aux lois en vigueur. Ils servent également dans le cadre des due diligences sur la partie juridique.

Les auditeurs

Ils réalisent les due diligences (DD) , qui sont des analyses approfondies de la société cible afin d'identifier les risques potentiels pour l'acquéreur.

On en trouve différents types pour auditer diverses parties de la société :

- DD Finance et stratégique

- DD juridique et fiscale

- DD technique, tech et environnementale

En fonction de la transaction, de la société cible et de l’acquéreur, certains auditeurs et due diligences ne sont pas requis.

Les régulateurs et les autorités de la concurrence

Ils s’assurent que la transaction respecte les lois et les réglementations en vigueur. Cela peut inclure l'Autorité des Marchés Financiers (AMF) en France ou la Securities and Exchange Commission (SEC) aux États-Unis.

Enfin une transaction M&A doit être validée par les autorités de la concurrence qui veillent à ce que le consommateur ne soit pas pénalisé par un acteur du marché et qui pourrait fixer des prix plus élevés ou abuser de sa position dominante pour s’assurer un monopole et tuer toute concurrence.

Comment travailler en M&A ?

Quelles études pour faire du M&A ?

On retrouve deux types de parcours en France.

1. Ecole de commerce

Pour faire de la banque d’affaires, une majorité de personnes viennent des meilleures écoles de commerce françaises (HEC, ESSEC, ESCP, etc.).

Ils sont appréciés au vu de leur parcours et de la sélectivité des écoles de commerce. Généralement, ils savent s’exprimer de manière claire et font preuve d’une capacité de synthèse, qualités qui seront appréciés car fortement utilisés en M&A.

2. Ecole d’ingénieur

Le deuxième parcours est le format école d’ingénieur + spécialisation en finance. Souvent les étudiants viennent de X, Centrale ou Telecom.

L’avantage est qu’il est plus facile de comprendre la finance en ayant un parcours scientifique que faire des sciences en ayant étudié l’économie.

Les recruteurs en France adorent les doubles parcours (notamment scientifiques + finance) et on retrouve des nombreux X ou Centrale dans les fonds par la suite.

Bien que ce soit discutable, les recruteurs pensent qu’ils seront meilleurs pour comprendre les entreprises technologiques qu’un profil “simple école de commerce”. D’expérience, l’intérêt vers la technologie est plus important que le parcours académique. Pour preuve, Musk a appris à construire des fusées en lisant des livres.

Les autres parcours en France et les spécificités du marché anglo-saxon

Les autres parcours servant à décrocher un job en finance sont Dauphine, Sciences Po Paris et quelques autres formations prestigieuses. Bien entendu, il n’est pas impossible avec d’autres parcours mais la probabilité de décrocher un entretien est grandement réduite.

A l’étranger, cependant, le parcours a moins d’importance. Votre parcours hors-académique a plus de poids. C’est pour cette raison qu’il est possible d’étudier la philosophie, d’être autodidacte en finance et de finir chez JP Morgan. Veuillez noter que de la même manière, on acceptera plus facilement philosophie à Oxford ou histoire à Cambridge qu'une licence d’anthropologie d’une université méconnue.

Comment postuler en M&A ?

Comme tout emploi, il y a des offres officielles comme pour les Summer Internships mais les candidatures spontanées fonctionnent également.

Les candidatures spontanées et les offres fonctionnent aussi pour les maisons moins structurées ou plus flexibles. Je vous invite à revoir les bonnes pratiques pour vos candidatures dans notre guide complet Stage en Fusion-Acquisition.

Quel est le salaire en M&A en fonction des grades en M&A?

Les salaires en M&A varient en fonction de l'expérience, de la taille et de la localisation de la banque ou de la boutique, ainsi que du niveau de performance individuelle. Cependant, il est possible de dégager une fourchette moyenne des salaires en fonction des grades :

Stagiaire

- Salaire : Entre 1 500€ et 2 500€ par mois (pouvant aller jusqu’à 3 500€ pour les meilleurs stages)

- Missions d'un stagiaire en M&A : recherche d'infos, préparation de présentations, assistance aux analystes, participation aux réunions internes, aide des analystes sur la modélisation financière, veille du marché.

Analyste

- Salaire : premier échelon de la hiérarchie. Entre 50 000€ et 80 000€ par an, avec un bonus pouvant aller jusqu'à 100% du salaire fixe, soit un package total compris entre 75 000€ et 150 000€ par an.

- Rôle d’un analyste : production de slides, réalisation valorisation, tâches administratives, préparation des meetings pour les seniors, organisation, début de gestion du process.

- Durée moyenne du poste : 3 ans.

Associate

- Salaire : entre 80 000€ et 160 000€ par an, avec un bonus pouvant aller jusqu'à 100% du salaire fixe, soit un package total compris entre 120 000€ et 250 000€ par an.

- Rôle d’un associate : vérification du travail des analystes, préparation de présentations, début des interactions avec le client, gestion en autonomie du process assisté par son VP, recrutement et supervision des stagiaires.

- Durée moyenne du poste : 3 ans.

Vice-président (VP)

- Salaire : entre 100 000€ et 200 000€ par an, avec un bonus pouvant doubler cette somme, soit un package total entre 200 000€ et 400 000€ par an.

- Responsabilités : Débuter le travail commercial avec des idées potentielles de mandats pour la banque, responsabilité sur l'exécution (books de valorisation, IM, teaser), gestion de nouveaux clients et suivi des exécutions pour les banquiers seniors, supervision des juniors (associates et analystes), staffeur.

Directeur exécutif

- Salaire : Entre 150 000€ et 300 000€ par an, avec un bonus pouvant doubler cette somme, soit un package total entre 250 000€ à 700 000€ par an.

- Responsabilités : Variable selon la banque, peut jouer un rôle de VP ou de développement commercial. Début d’attribution d’un P&L personnel ce qui signifie qu’il doit rapporter plus d’argent à la banque qu’il n’en coûte.

Managing Director (MD)

- Salaire : Plus de 300 000€ par an, avec un bonus pouvant être très important, en fonction des performances individuelles et de la banque. Le salaire total pouvant dépasser plusieurs millions d’euros par an.

- Responsabilités : Développement commercial (aller chercher des mandats), relation client avec CEO et CFO, stratégie d'exécution (transactions complexes). Le temps passé au travail n’est plus corrélé aux résultats.

Conclusion

En conclusion, le M&A est un domaine complexe et fascinant qui joue un rôle fondamental dans le monde des affaires. Il permet aux entreprises de se développer, de se diversifier et de se renforcer face à la concurrence.

Si vous êtes attiré par l'univers du M&A, il est important de bien comprendre les enjeux et les défis de ce métier avant de vous lancer. Il s'agit d'un domaine exigeant qui demande de longues heures de travail, une grande rigueur et une capacité à travailler sous pression. Cependant, les récompenses peuvent être à la hauteur des efforts fournis, avec des salaires attractifs et des perspectives de carrière intéressantes.

J'espère que cet article vous a permis de mieux comprendre ce qu'est le M&A et de vous faire une idée des opportunités qu'il offre.