Leveraged Buy Out (LBO) : le Guide Ultime

Imaginez acquérir une entreprise en utilisant le moins d’equity possible, en exploitant la puissance de la dette et en générant des rendements qui feraient frémir Warren Buffet.

C’est la promesse des Leveraged Buy-Out (LBO), ces opérations financières audacieuses qui ont fait la fortune de nombreux investisseurs et dont les fonds d’investissement font aujourd’hui partie des mastodontes de la finance.

Si vous aspirez à une carrière dans le domaine des fusions et acquisitions ou du Private Equity, il est fondamental que vous compreniez et maîtrisiez toutes les subtilités des LBO.

Cet article va vous guider dans cet apprentissage, vous offrant une compréhension claire et approfondie du fonctionnement des LBO, de leurs avantages et risques, ainsi que des exemples concrets pour illustrer leur impact. Let’s go

Vous voulez trouver un job dans le milieu compétitif des banques d’affaires ou du Private Equity ?

Ça tombe bien, on vous a préparé un pack d’entraînement unique et gratuit (templates CV et lettre de motivation, modèle DCF, exemple de brainteasers, etc.) pour vous aider dans votre préparation.

Qu’est-ce qu’un Leveraged Buy-Out (LBO) ?

Définition Leveraged Buy-Out (LBO)

Un LBO (Leveraged Buy-Out) ou rachat par effet de levier, est un mécanisme financier utilisé pour acquérir une entreprise en utilisant une combinaison de fonds propres (equity) et de dettes (leveraged).

Qu’est ce que l’effet de levier ? La définition de “Leveraged” de LBO

L’effet de levier dans un LBO est un concept clé qui repose sur l’utilisation de la dette pour amplifier le rendement des fonds propres investis dans l’acquisition d’une entreprise.

Comment fonctionne l’effet de levier ?

1. Utilisation de la dette

Dans un LBO, une grande partie du financement de l’acquisition provient de la dette, plutôt que des fonds propres des investisseurs.

Par exemple, avant la crise de 2008, si une entreprise valait 100 millions d’euros, les investisseurs pouvaient utiliser jusqu’à 70 millions d’euros de dette et seulement 30 millions d’euros de fonds propres pour financer l’achat.

Aujourd’hui, l’effet de levier est un peu plus raisonnable. Les LBO sont constitués à majorité d’equity avec 40 à 50% de dette (parfois 60%). Ils permettent néanmoins d’utiliser moins d’equity pour financer leur acquisition.

2. Réduction de l’investissement initial

En utilisant la dette, les investisseurs peuvent réduire leur apport initial en capital.

Cela signifie qu’ils engagent moins de fonds propres pour contrôler l’entreprise, ce qui augmente leur potentiel de rendement sur ces fonds propres comme la majorité de l’achat a été financé par de la dette.

3. Remboursement de la dette

Les flux de trésorerie générés par l’entreprise acquise sont utilisés pour rembourser la dette contractée pour financer l’acquisition.

Cela inclut le paiement des intérêts et le remboursement du principal de la dette.

💡Sachez néanmoins que sans remboursement de principal, l’effet de levier fonctionne.

Hypothèses :

Imaginez vous achetez une société 100 et vous la revendez 5 ans plus tard à 200.

- Cas n°1 : Vous avez financé votre acquisition via 50% en equity et 50% en dette.

- Cas n°2 : Vous avez financé votre acquisition via 100% en equity

Retour sur investissement (cas n°1 avec dette)

Dans 5 ans, vous remboursez la dette avec la vente ce qui fait que vous obtenez en equity (200 – 50) i.e. 150 d’equity à la sortie

Vous avez un multiple de retour sur investissement (MoIC ou Multiple on Invested Capital) de 150 / 50 = 3x.

Retour sur investissement (cas n°2 sans dette)

Dans 5 ans, vous n’avez pas de dette à rembourser avec la vente ce qui fait que vous obtenez 200 en equity à la sortie mais vous avez dû investir au départ 100 en equity à l’entrée (car financé 100% en equity)

Vous avez un MoIC de 200 / 100 = 2x.

Comment calcule-t-on l’effet de levier ?

Le multiple Dette / EBITDA

Lorsqu’un fonds de private debt ou une banque fait une proposition de financement à un fonds de Private Equity, la convention fait qu’on exprime le montant de dette en nombre de fois l’EBITDA.

On trouve ainsi des benchmarks :

- par industrie : certains industries comme l’infrastructure ou l’immobilier peuvent être plus leveragées tandis que d’autres à faibles marges sont peu ou pas leveragées

- de marché/cycle : dans certaines phases de cycle, il est facile d’emprunter avec des forts leviers et dans certains phases, les prêteurs refusent de prêter même avec des leviers faibles

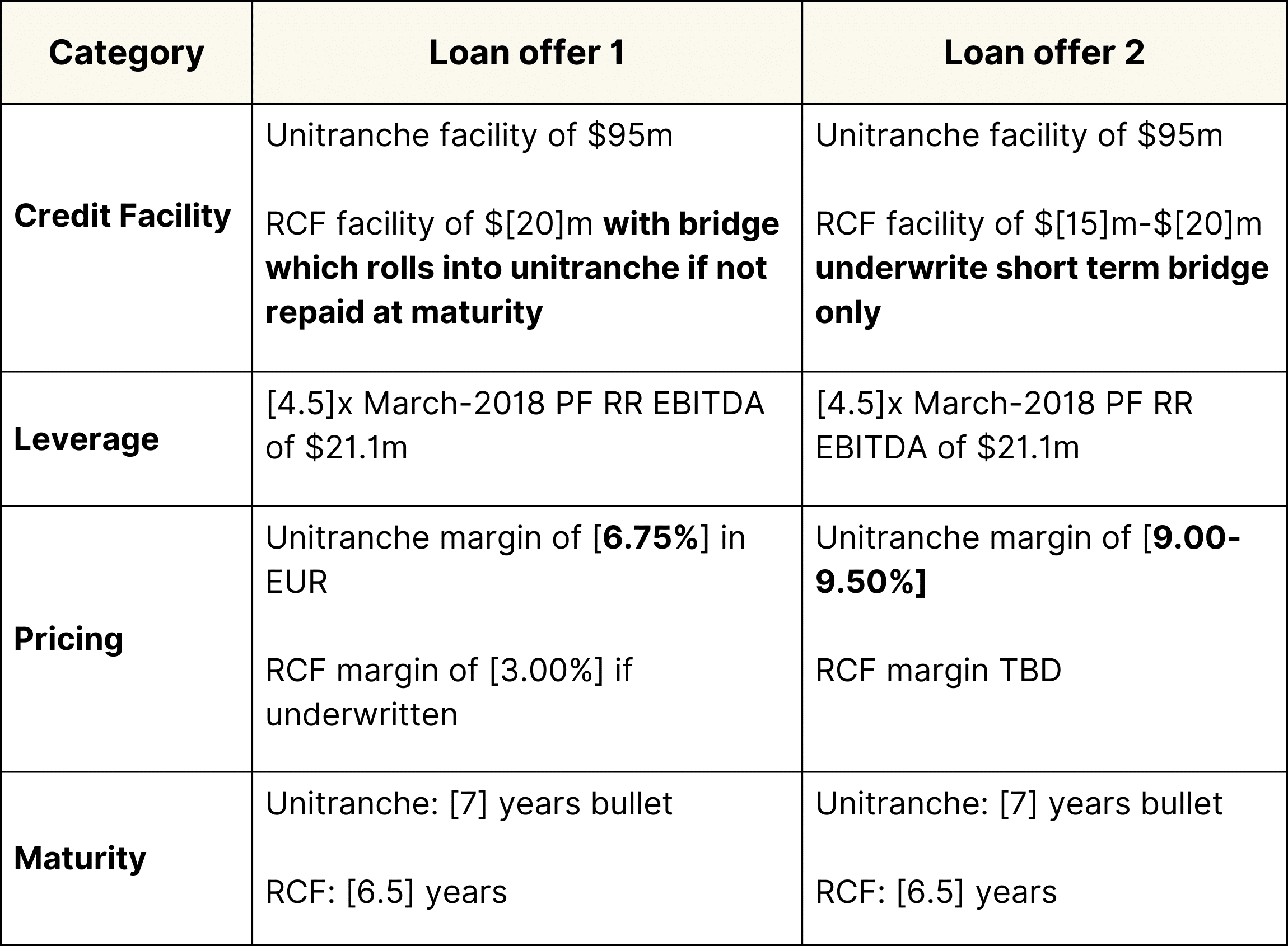

Exemple de comparaison de 2 packages de dettes offerts par 2 investisseurs :

Ainsi, les fournisseurs de dette expriment leur package de dette en nombre de fois l’EBITDA permettant une lecture simple et uniformisée dans l’ensemble de l’industrie du Private Equity et de la finance de manière générale.

Comparaison avec le Gearing

Le gearing est un indicateur complémentaire exprimé comme ratio dette/equity. On veut généralement que le ratio ne dépasse pas les 2x soit 66% dette et 33% equity mais cela dépend à nouveau de l’industrie sous-jacente et de la phase du cycle de marché.

Généralement, c’est l’indicateur privilégié par les professeurs de finance mais sachez qu’il n’est regardé qu’en parallèle du leverage exprimé par l’EBITDA. D’ailleurs on sait en connaissant le multiple de valorisation et du levier, le % d’equity directement.

Par exemple, si une société est valorisée 10x l’EBITDA et que son levier de 4x EBITDA, on sait qu’elle est financée à 60% equity et à 40% dette soit un gearing de 2/3.

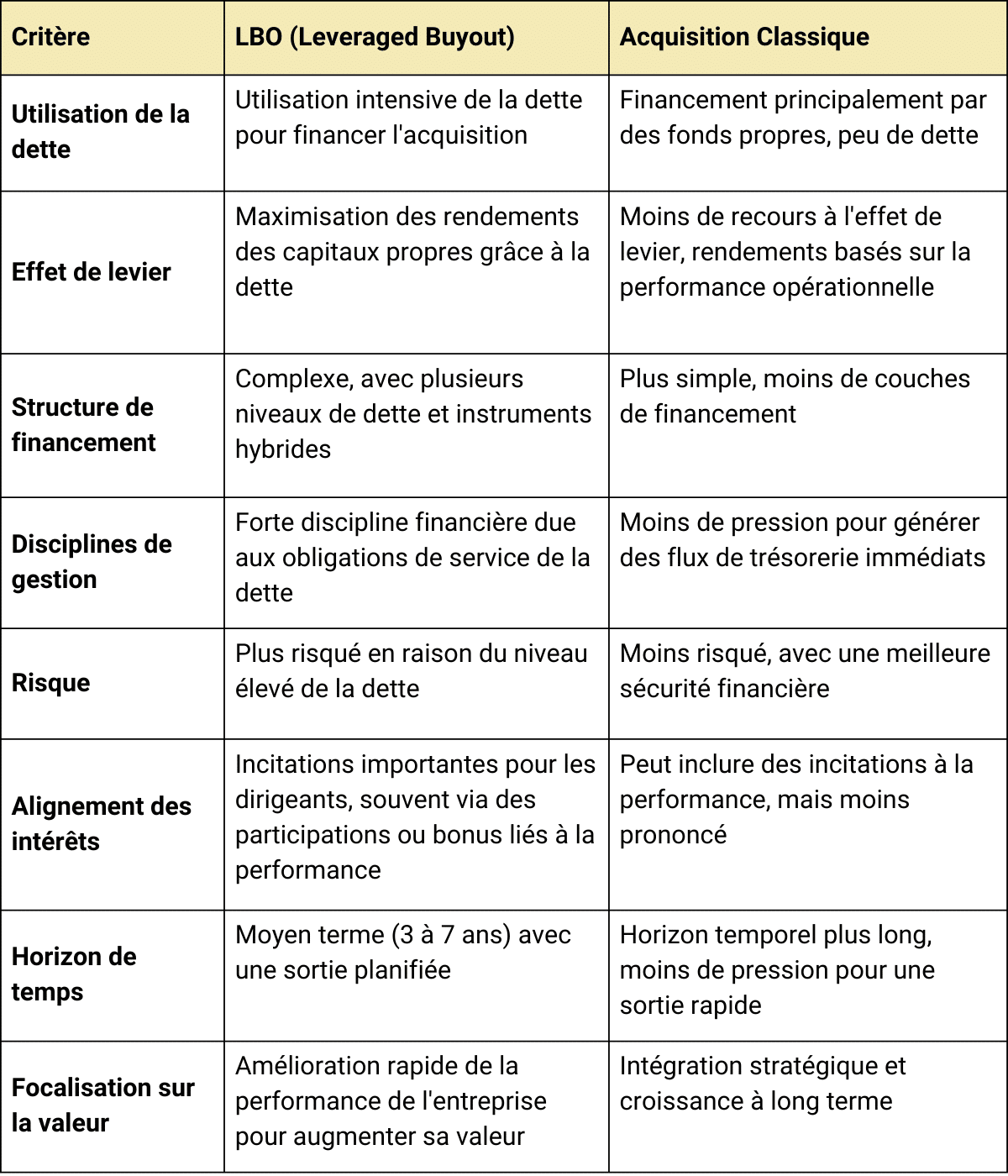

Quelles sont les particularités d’un LBO par rapport à une acquisition classique ?

Comment fonctionne un LBO ?

Dans quel cadre utilise-t-on les LBO ?

Les LBO sont couramment utilisés par les fonds de Private Equity (capital-investissement) pour réaliser des acquisitions de sociétés.

Le LBO et son fonctionnement dans la pratique

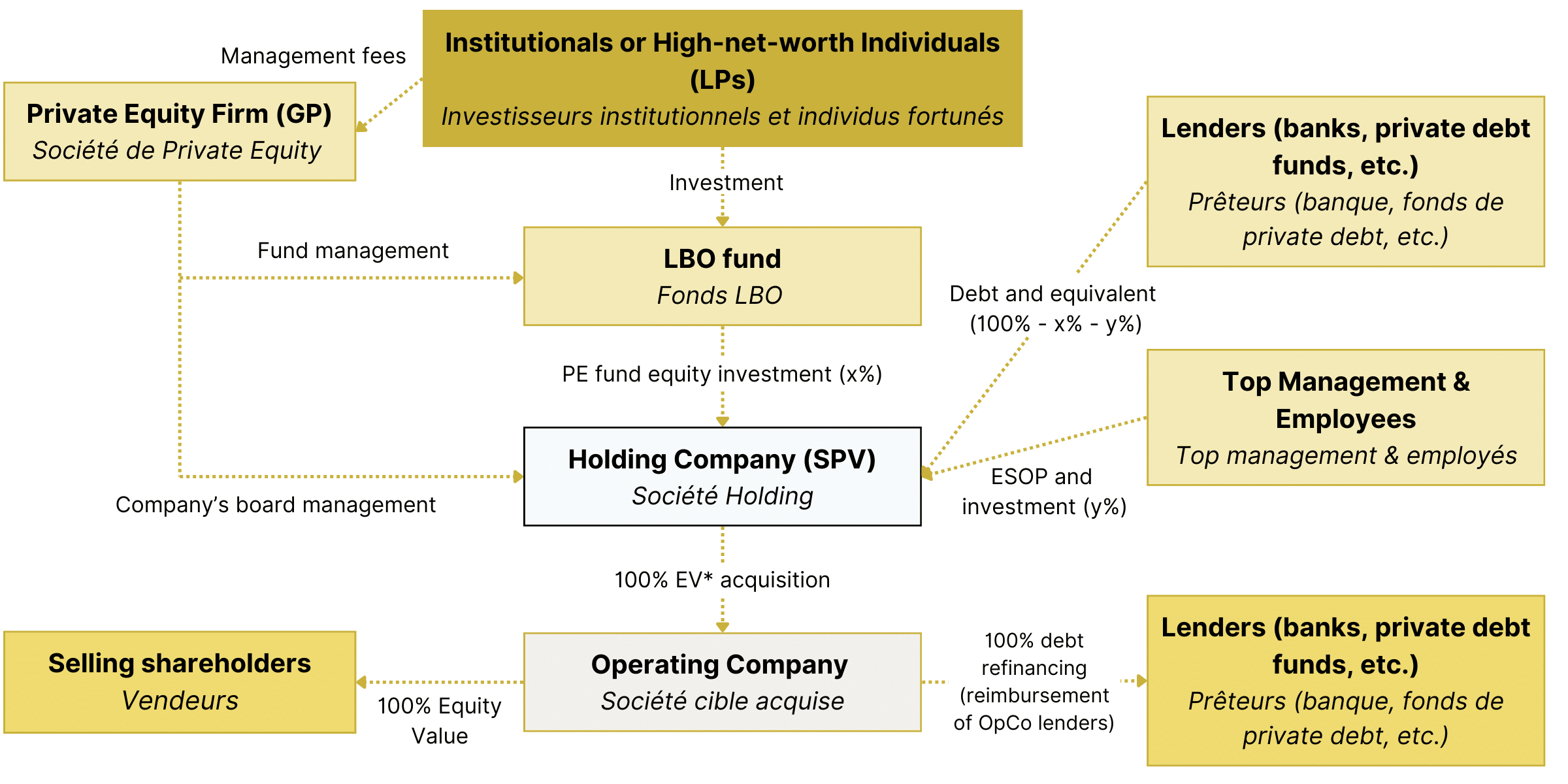

1. Une acquisition via un véhicule d’investissement

Tout part d’une entreprise cible (qu’on appellera la cible) qu’une société ou un groupe d’investisseurs souhaite acquérir. La cible si elle répond à certains critères d’investissement : bonnes stabilité et perspective financières, leader sur son marché, barrières à l’entrée, etc. est acquise via une structure plus ou moins complexe.

Les investisseurs acquéreurs créent un véhicule d’investissement (une holding company) dans lequel ils investissent les fonds pour acquérir la cible (operating company).

La Holding Company ou Holdco deviendra propriétaire à 100% du capital de la société-fille Operating Company.

2. Utilisation de la dette et de l’effet de levier

La holding créée va investir dans la Operating Co pour acheter 100% des titres et refinancer l’ensemble des dettes de la société opérationnelle cible.

Pour financer cette acquisition, la Holding Co peut utiliser de la dette ou de l’equity. Pour utiliser un maximum l’effet de levier, une grande partie du financement nécessaire pour l’achat provient de la dette, souvent fournie par des banques ou d’autres institutions financières.

La dette représente généralement une part significative du prix d’achat (30-50%), ce qui réduit la quantité de fonds propres nécessaires de la part des acheteurs.

Les flux de trésorerie futurs de l’entreprise acquise sont utilisés pour rembourser la dette ou du moins payer les intérêts de la dette. L’objectif est que l’entreprise génère suffisamment de liquidités pour couvrir les paiements d’intérêts (et de principal) afin de profiter de l’effet de levier.

3. Création de valeur et objectifs de rentabilité

Bien sûr, le montage complexe d’un LBO doit permettre de dégager une rentabilité suffisante pour les investisseurs en dette et en equity.

Les investisseurs visent à améliorer la profitabilité de l’entreprise afin de maximiser le rendement de leurs investissements. Cela peut inclure :

- des restructurations : arrêts de business units non profitables, changement majeur de positionnement, etc.

- des réductions de coûts : licenciement de salariés, amélioration des process de production, etc.

- des stratégies de croissance organique (hausse du CA) ou externe (M&A).

Les leviers de création de valeur sont multiples (et sont détaillés plus bas).

Néanmoins on peut retenir que les investisseurs cherchent un TRI de 20-25% et un MoIC de [2.5-3.0]x minimum.

4. Cession de la participation et sortie des investisseurs

Lorsque les leviers de création de valeur ont été poussés au maximum (généralement mis en place dans une période de 3 à 5 ans), les investisseurs vont chercher à céder leur participation.

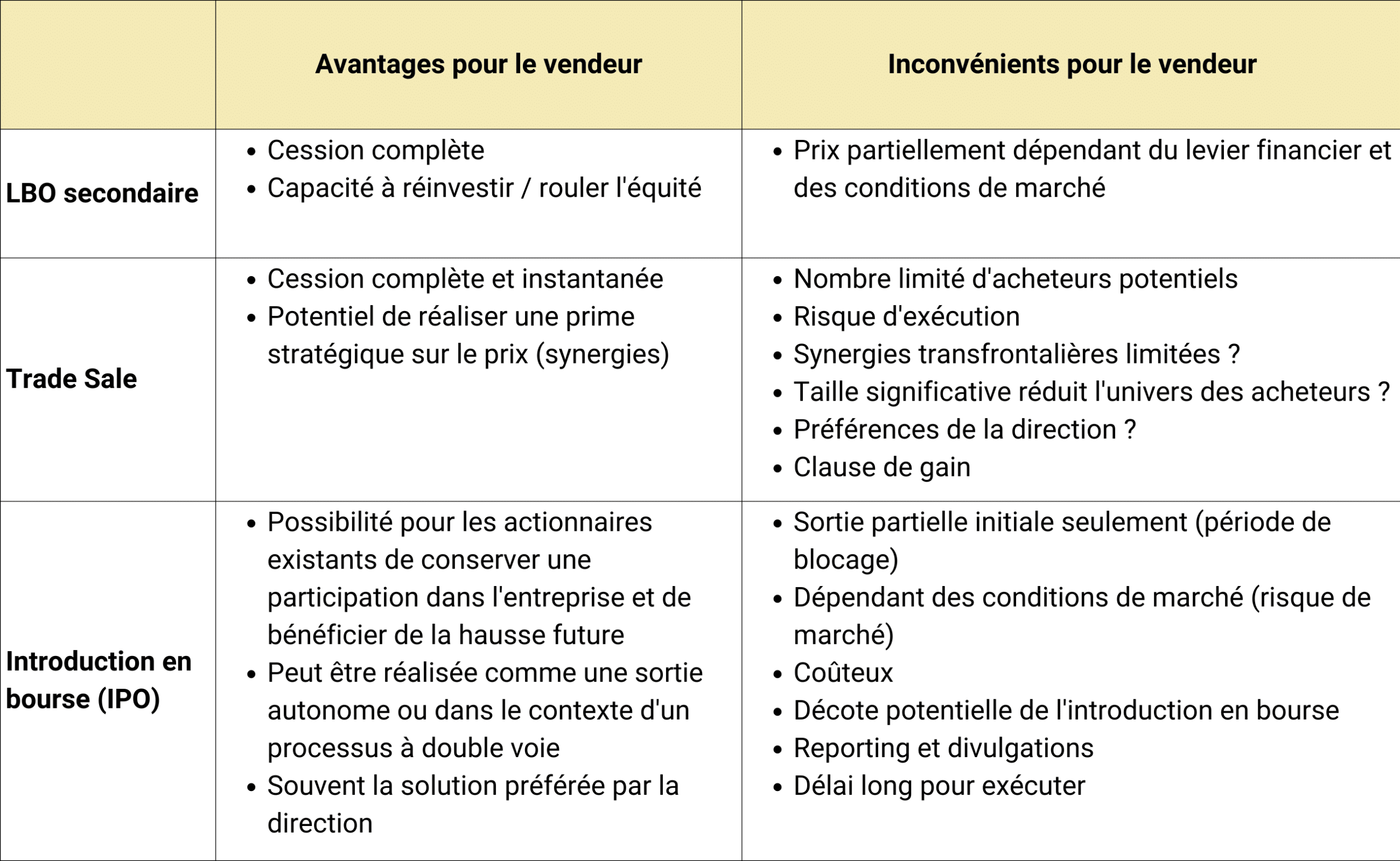

Plusieurs options de sortie sont envisageables :

- Vente à un acquéreur stratégique ou à une société opérationnelle formant un groupe à travers une opération M&A

- Vente à un partenaire financier comme un fonds LBO de Private Equity qui tentera d’accroître à nouveau la taille de la société (passer par exemple d’une société européenne à une société mondiale) et qui recommencera donc une nouvelle opération de LBO

- Introduction en Bourse (IPO) qui permet de lister la société sur les places financières d’échanges et donc de faire sortir des anciens investisseurs et rentrer de nouveaux

Quelles sont les étapes de la mise en place d’un LBO ?

1. Identification, négociation et acquisition de la société cible

La première étape d’un LBO consiste à identifier une société cible qui répond aux critères d’investissement du fonds ou de l’acquéreur.

Cela inclut des analyses financières, stratégiques et de marché. Une fois la cible identifiée, des négociations sont menées pour déterminer les termes de l’acquisition, incluant le prix d’achat et les conditions de vente.

Après l’accord, la transaction est finalisée par un processus d’acquisition formel.

2. Montage de la structure financière

Pour finaliser le processus d’acquisition, la création d’un véhicule d’investissement et d’une structure financière appropriée pour financer l’acquisition sont nécessaire. La holding company est ainsi créée.

Le financement comprend généralement une combinaison de fonds propres (apportés par les investisseurs) et de dettes (prêts bancaires ou autres instruments de dette).

Le but est d’optimiser la structure pour maximiser le rendement sur fonds propres tout en maintenant une gestion prudente des risques financiers.

3. Mise en place d’un plan stratégique et financier et restructuration éventuelle

Après l’acquisition, il convient pour l’acquéreur de créer de la valeur dans la société cible achetée.

C’est la base même de l’opération : théoriquement un acquéreur qui ne crée pas de valeur dans la société achetée devrait ne pas faire augmenter la valeur de cette dernière et donc ne pas faire croître le prix de cession.

Or la clé d’un LBO est d’acquérir une société pour la revendre en réalisant une plus-value. Dans la pratique, il est possible par le deleveraging et la fiscalité de réaliser un rendement mais ce sont des leviers secondaires.

Le fonds de Private Equity doit donc mettre en place un plan stratégique et avoir une vision claire de comment faire croître la valeur d’entreprise de la cible.

Pour cela, le fonds élabore en collaboration avec les équipes opérationnelles et de direction, un plan à 100 jours et un plan à 5 ans. Le but est de savoir où l’acquéreur souhaite emmener la cible. Par exemple, cela peut être de transformer un leader national en leader européen ou bien un leader européen en leader mondial.

Il peut parfois être nécessaire de restructurer la société cible pour améliorer son efficacité opérationnelle et sa rentabilité.

Et bien entendu, créer de la valeur peut consister à réduire les coûts et des changements dans la société. Cela peut inclure des changements dans la direction, la réduction des coûts, la révision des stratégies de production et de marketing, et la mise en œuvre de nouvelles initiatives de croissance.

Un business plan détaillé est mis en place pour guider ces changements et atteindre les objectifs fixés.

Enfin, le fonds ayant leveragé la cible, il est important (voire nécessaire) de générer assez d’EBITDA pour faire face aux échéances de dette.

Quoi qu’il en soit, le but est de créer de la valeur rapidement afin de générer des rendements attractifs sur une période donnée. TRI et MoIC sont les mots clés à retenir dans une opération de LBO.

4. Refinancement éventuel

Au cours de la période de détention, il peut être nécessaire de refinancer la dette initiale.

Cela peut être motivé par des conditions de marché plus favorables, l’amélioration de la performance de l’entreprise, ou des besoins de financement supplémentaires pour des projets de croissance.

Le refinancement peut aider à réduire les coûts de la dette ou à prolonger les échéances de remboursement.

Cela permet d’accentuer l’effet de levier d’augmenter d’autant plus la rentabilité pour les investisseurs equity.

5. Sortie

La dernière étape est la sortie de l’investissement, où les investisseurs cherchent à réaliser un profit en vendant leur participation dans la société.

Les options de sortie incluent la vente à un autre acheteur stratégique ou financier, une introduction en bourse (IPO), ou un rachat par la direction ou par une autre société de capital-investissement.

La réussite de cette étape dépend de l’amélioration de la valeur de la société depuis l’acquisition.

Comment réussir un LBO ?

Quelles sont les clés de succès d’un LBO ?

Un EBITDA stable

Les entreprises avec un EBITDA prévisible sont de bons candidats pour un LBO, en raison de leur capacité à couvrir le service de la dette. Les prêteurs préfèrent les emprunteurs ayant des antécédents solides en matière d’EBITDA lorsqu’ils mesurent le risque de crédit.

Mais plus qu’un good to have, c’est une condition sine qua non, un must have d’un LBO.

Sans un EBITDA positif et stable, il est impossible d’envisager une opération de LBO.

Pour cette raison, des fortes négociations sur la valeur retenue d’EBITDA sont systématiques. Les conseils financiers lors des due diligences effectuent une analyse de Quality of Earnings pour savoir l’EBITDA normatif.

Le fonds quant à lui regarde la stabilité et la résilience de l’EBITDA face à des chocs notamment en effectuant de nombreuses sensibilités.

Bref, vous l’aurez compris, l’EBITDA est l’un des critères les plus importants pour le succès d’un LBO.

Des industries non cycliques

Au cours des 50 années d’histoire des LBO, les plus réussies ont été les entreprises avec des parts de marché fortes dans des industries relativement banales qui ne sont pas sujettes à des changements rapides.

Les industries privilégiées pour de bons LBO incluent l’alimentation, la santé, les services aux entreprises, la fabrication et la distribution.

On en revient à la résilience de l’EBITDA. Si l’industrie peut être bouleversée avec l’entrée d’un nouvel acteur, alors l’opération LBO peut rapidement être mise en péril.

Une équipe de gestion solide

Une équipe de gestion de qualité fait la différence entre un LBO réussi et un LBO non réussi.

La gestion d’une entreprise avec effet de levier est très différente de la gestion d’une entreprise sans levier. Pour cette raison, les fonds LBO font de plus en plus de transactions MBO où les intérêts sont alignés entre le management et les fonds Private Equity.

Un prix d’achat raisonnable

Les prix d’achat bas sont un atout pour des bons rendements. Les fonds recherchent des opérations où ils peuvent acheter bas.

Les raisons sont multiples :

Les vendeurs sont pressés de céder la société car ils ont besoin de fonds

Une bonne négociation lors des due diligences

Absence de concurrence lors de l’opération de vente

Ajustement de prix et clawbacks

Avec une bonne stratégie de création de valeur, les fonds ayant achetés bas, ont des plus grandes marges de manœuvre pour générer des rendements supérieurs aux rendements exigés pour les fonds.

Bien entendu, les multiples d’achat dépendent de l’industrie et des perspectives de croissance de l’entreprise.

La prudence en matière de prix d’achat est une caractéristique d’un bon LBO.

Une base de capitaux propres solide

L’accord doit comporter des capitaux propres sous forme d’actions ordinaires, d’actions privilégiées ou d’autres titres de capitaux propres à long terme, non amortissables.

Cela rassure les prêteurs et donne à l’entreprise une liquidité supplémentaire pour gérer les changements inattendus.

Donc avoir un bon équilibre entre dette et equity est important. Et cela permet d’avoir une plus grande disponibilité de capital.

Une disponibilité de capital

“Acheter une entreprise sans aucun capital pour la développer, c’est comme acheter une voiture sans pneus.”

Toutes les entreprises ont besoin d’une ligne de crédit et de liquidités supplémentaires pour gérer les flux de trésorerie et développer de nouvelles activités.

Les LBO structurés avec une disponibilité excédentaire dans leur structure ont une plus grande probabilité de réaliser des rendements élevés.

Qu’est-ce qu’une bonne cible pour un LBO ?

Les bons candidats pour un LBO

Une solide situation financière prouvée

Une capacité prouvée à générer des flux de trésorerie solides et un ratio de conversion de trésorerie élevé, une forte capacité à réduire l’endettement même sur des marchés volatils, une crédibilité de la direction sur le marché de la dette.

Un leadership sur le marché

Leader mondial du marché avec une forte part de marché, une marque forte avec un positionnement premium, un leadership dans l’innovation.

Des fondamentaux de marché solide

Une demande en volume solide avec un taux de croissance annuel composé (CAGR), des marchés concentrés, un potentiel de croissance solide du chiffre d’affaires, des dynamiques de l’industrie attrayantes, des fondamentaux de prix solides.

Une production à faible coût

Une position de leader en termes de coûts des installations, un potentiel révolutionnaire de réduction des coûts.

De fortes barrières à l’entrée

Industrie nécessitant beaucoup de capitaux, savoir-faire opérationnel, relations solides avec les clients.

Diversité géographique

Sources de revenus bien diversifiées qui atténuent les ralentissements économiques dans certains pays.

Une équipe de direction expérimentée et motivée

Une direction expérimentée et motivée qui peut conduire l’entreprise vers le succès.

La cible parfaite pour un LBO en résumé

1. Une entreprise qui :

- (a) est leader sur son marché avec une position concurrentielle forte

- (b) est très rentable

- (c) n’a pas besoin de CAPEX et a un faible fonds de roulement

- (d) génère des liquidités

2. Avec :

- (a) une forte culture d’entreprise

- (b) un climat social stable

- (c) un faible taux de rotation

- (d) une direction hautement qualifiée

3. Sur un marché :

- (a) stable, non cyclique

- (b) avec barrières à l’entrée élevées, peu de concurrents

- (c) une croissance attendue (pas trop forte)

- (d) sans technologies perturbatrices

Avantages et inconvénients d’un LBO

Quels sont les mécanismes et leviers de création de valeur d’un LBO ?

Les mécanismes de la création de valeur sont comme le nom l’indique, comment à travers une opération LBO, un investisseur arrive à créer de la valeur afin de pouvoir générer des plus values.

Croissance des revenus (levier n°1)

La première façon d’augmenter la valeur d’une société est de la faire grossir en taille notamment en augmentant son chiffre d’affaires. Cela passe par :

L’ouverture de nouveaux marchés

L’augmentation ou la réduction du portefeuille produit

La montée en gamme des services ou produits

L’expansion des activités existantes

Mise en place d’un meilleure marketing ou de meilleure force de vente

Etc.

Si le chiffre d’affaires augmente et que le niveau de marge ne se dégrade pas(voire augmente si la structure de coûts est fixe), alors l’EBITDA lui aussi augmente.

Or comme toute société exprime sa valeur d’entreprise en multiple, à multiple constant, une société avec un EBITDA plus élevé vaut par définition plus.

Croissance de la marge (levier n°1 bis)

Le corollaire d’augmentation du chiffre d’affaires est l’augmentation des marges. Cela peut se faire deux manières :

- Votre chiffre d’affaires stagne mais vous rationalisez vos coûts et réduisez soit vos coûts fixes (réduire l’équipe au siège social, améliorer les process de production, etc.) soit vos coûts variables (meilleurs achats de matières premières, négociation avec les fournisseurs).

- Soit l’augmentation du chiffre d’affaires n’implique pas de nouveaux coûts car vous avez une structure à coûts fixes (produire 1 article ou 2 articles n’augmente pas de manière proportionnelle vos coûts).

L’amélioration de la marge opérationnelle est un levier important pour créer de la valeur dans un LBO. En augmentant la marge, l’entreprise peut conserver une plus grande part de ses revenus augmentant mécaniquement son EBITDA et donc son entreprise value à multiple constant.

Deleveraging (levier n°2)

Le deleveraging, ou réduction de l’endettement, est un mécanisme clé de création de valeur dans un LBO.

En utilisant les flux de trésorerie générés pour rembourser progressivement la dette ou bien le simple fait d’utiliser de la dette (comme expliqué plus haut), l’entreprise augmente la rentabilité pour les actionnaires.

Deux raisons : soit cela réduit l’investissement initial en profitant de l’effet de levier soit à la sortie, la dette est plus faible ce qui implique une plus grande part pour les actionnaires.

Un deleveraging efficace permet donc de capter une plus grande part de l’Entreprise Value en Equity Value étant donné la relation EV = Equity + Net Debt ⇔ Equity = EV – Net Debt.

Expansion de multiple (levier n°3)

L’expansion de multiple peut résulter d’une amélioration de la performance de la société (business model avec plus de rétention client, d’une croissance prometteuse, augmentation de la taille, etc.) ou d’un simple climat économique favorable (car l’économie suit des cycles).

Il y a également une autre technique qui consiste à acquérir des sociétés plus petites en taille. Ces sociétés ont donc à des multiples plus faibles. Si l’actionnaire arrive à les intégrer au groupe, il profite du groupe pour les valoriser à un multiple groupe c’est-à-dire à un multiple plus important. On appelle cela l’arbitrage de multiple.

De nombreux fonds de Private Equity utilisent cette stratégie en acquérant une plateforme de consolidation. Puis cette plateforme fait du Buy-and-Build. Elle acquiert des sociétés, les intègre et fait augmenter mécaniquement le multiple de valorisation des acquisitions.

Par exemple, un actionnaire détient un groupe qui génère 100 millions d’EBITDA valorisé à 10x. Il acquiert chaque année pendant 5 ans, une société par an à 10 millions d’EBITDA valorisé à 5x. Dans 5 ans, le groupe, sans parler de la croissance organique, génère un EBITDA de 150 millions valorisé à 10x soit 500 millions d’augmentation de valeur pour des prix d’acquisition de seulement 5x 10 millions x 5 sociétés = 250 millions. L’actionnaire a donc généré une belle plus value de 250 millions avec cette stratégie sans même avoir augmenté les chiffres de la société.

En augmentant le multiple de valorisation, les investisseurs peuvent réaliser des gains significatifs lors de la vente de l’entreprise, maximisant ainsi la création de valeur.

Intégration fiscale (levier ‘cerise sur le gâteau’)

La déductivité des intérêts

L’intégration fiscale est un mécanisme stratégique pour maximiser la valeur créée dans un LBO. Elle implique l’optimisation de la structure fiscale de l’entreprise pour minimiser la charge fiscale totale.

Le mécanisme le plus direct est la déductivité des intérêts de l’imposition pour les sociétés.

Le mécanisme de remontée des dividendes des filiales

Cependant, le vrai levier de création de valeur est le mécanisme de remontée des dividendes lorsque la société fille (la société cible) est détenue à plus de 90%.

Dans de nombreux pays, les dividendes reçus par la société mère d’une filiale détenue à plus de 90% peuvent bénéficier d’un régime fiscal avantageux, tel que l’exonération partielle ou totale des dividendes dans le cadre des régimes de participation ou de consolidation fiscale.

En France, les régimes d’intégration fiscale ou mère-fille permettent à la société mère de faire remonter les dividendes en étant imposé qu’à hauteur de 5%. En d’autres termes, le régime mère-fille permet à la société mère d’être exonérée d’IS à 95 % des produits versés par sa fille.

Quels sont les avantages d’un LBO ?

1. Effet de levier financier

L’utilisation de la dette permet de maximiser le rendement des fonds propres investis. En empruntant une partie significative du prix d’acquisition, les investisseurs en Private Equity peuvent augmenter le rendement des capitaux propres (ROE) grâce à l’effet de levier.

2. Potentiel de rendements élevés

Si l’entreprise acquise performe bien, la combinaison de la réduction de la dette et de la croissance de l’entreprise peut mener à une augmentation significative de la valeur de l’equity, générant ainsi des rendements très élevés pour les investisseurs.

3. Opportunités de transformation

Les LBO sont souvent utilisés pour des acquisitions qui nécessitent une transformation ou une restructuration. Le Private Equity apporte souvent des compétences en gestion et des ressources pour améliorer la performance opérationnelle et stratégique de l’entreprise acquise.

Pourquoi un LBO est-il risqué ?

Bien que l’effet de levier puisse amplifier les rendements, il augmente également les risques.

Si l’entreprise ne génère pas suffisamment de flux de trésorerie pour rembourser la dette, elle peut faire face à des difficultés financières, voire à la faillite.

Les coûts de la dette (intérêts) peuvent peser lourdement sur l’entreprise en cas de baisse de performance.

La priorité donnée au remboursement de la dette peut limiter les investissements nécessaires pour la croissance à long terme de l’entreprise. Les dirigeants peuvent être contraints de prendre des décisions stratégiques dictées par le besoin de générer rapidement des flux de trésorerie pour rembourser la dette, au détriment de la vision à long terme.

Endettement trop important : attention à l’effet ciseau

L’effet ciseau est un phénomène financier particulièrement préoccupant dans le contexte des Leveraged Buy-Out, où une part significative de l’acquisition est financée par de la dette.

Qu’est-ce que l’effet ciseau ?

L’effet ciseau survient lorsque les charges financières augmentent plus rapidement que les revenus de l’entreprise, créant ainsi un déséquilibre qui peut mettre en danger la viabilité financière de la société.

1. Les charges d’intérêt augmentent

Avec un niveau d’endettement élevé, les charges d’intérêt deviennent significatives. Si les taux d’intérêt augmentent ou si la performance de l’entreprise se dégrade, les coûts de la dette peuvent s’accroître de manière disproportionnée par rapport aux revenus.

2. Les revenus stagnent ou diminuent

Si l’entreprise ne parvient pas à générer suffisamment de croissance de ses revenus ou si elle subit une baisse de ses ventes, ses capacités à couvrir les charges financières sont réduites.

Conséquences de l’effet ciseau

1. Réduction de la rentabilité

Les marges bénéficiaires se réduisent à mesure que les charges financières grèvent les profits.

2. Risque de défaut

Une entreprise confrontée à l’effet ciseau peut avoir du mal à honorer ses obligations de paiement, ce qui augmente le risque de défaut de paiement.

3. Pression sur la trésorerie

Les flux de trésorerie disponibles pour l’investissement, la croissance ou même les opérations courantes peuvent être insuffisants, mettant en péril la santé financière de l’entreprise.

Comment prévenir l’effet ciseau ?

1. Analyse rigoureuse avec downside case avant l’acquisition

Il est crucial de réaliser des analyses financières approfondies pour s’assurer que l’entreprise cible a la capacité de générer des flux de trésorerie suffisants pour couvrir les charges d’intérêt.

2.Structure de financement équilibrée

Trouver le bon équilibre entre fonds propres et dette peut réduire les risques associés à un endettement excessif. Un niveau de dette trop élevé augmente la vulnérabilité à l’effet ciseau.

3. Gestion proactive de la dette

Surveiller régulièrement les conditions du marché et envisager des refinancements ou des renégociations de la dette pour bénéficier de conditions plus favorables.

4. Planification stratégique

Mettre en œuvre des plans d’affaires robustes pour stimuler la croissance des revenus et contrôler les coûts. Cela inclut l’identification rapide des problèmes opérationnels et leur résolution avant qu’ils ne nuisent à la performance financière.

En conclusion, bien que l’effet de levier puisse accroître les rendements potentiels d’un LBO, il est essentiel de gérer prudemment le niveau d’endettement pour éviter l’effet ciseau.

Comment valorise-t-on une société par la méthode LBO ?

Comment fonctionne la valorisation par la méthode LBO ?

Une valorisation qui part du rendement attendu

La méthode LBO consiste à définir combien un investisseur serait prêt à acheter une société pour un rendement prédéfinie.

Par exemple, un acquéreur souhaite obtenir un retour sur investissement de 3x pour un TRI >25%. Pour cela, les investisseurs peuvent payer au maximum un multiple de xEV/EBITDA.

Le LBO est une méthode de valorisation implicite c’est-à-dire que l’on part du rendement attendu (TRI ou multiple de Cash-On-Cash) pour définir des multiples de valorisation d’entrée et de sortie donnant la valorisation.

Pourquoi parle-t-on de méthode implicite ?

On parle d’une méthode de valorisation implicite car contrairement à l’ensemble des méthodes qui partent de la valorisation pour définir un rendement, le LBO part d’un rendement cible et définit la valorisation qui permet d’y arriver.

Elle est l’approche la plus utilisée par les fonds de Private Equity.

L’approche LBO est particulièrement utile pour évaluer les opportunités d’acquisition où le levier financier joue un rôle crucial dans la rentabilité de l’investissement.

Comparaisons des différents types et des modes de sortie du LBO

Les différentes formes de Leveraged Buy-Out

LMBO

Le (L)MBO ((Leveraged) Management Buy-Out) est une forme de LBO où l’équipe de direction actuelle de l’entreprise cible utilise l’effet de levier pour acheter une partie ou la totalité de l’entreprise.

Cela permet à l’équipe de direction de devenir propriétaire de l’entreprise qu’elle gère déjà.

Les avantages incluent la continuité de la gestion et la motivation accrue des dirigeants, mais les risques comprennent la dette accrue et les conflits d’intérêts potentiels.

LBI

Le LBI (Leveraged Buy-In) est une variante du LBO où un groupe d’investisseurs externes utilise la dette pour acheter une entreprise et en prendre le contrôle.

Contrairement au LMBO, l’équipe de direction actuelle n’est pas impliquée dans l’acquisition.

Cette forme est souvent utilisée lorsque l’entreprise nécessite de nouvelles compétences en gestion ou une réorientation stratégique.

BIMBO

Le BIMBO (Buy-In Management Buy-Out) combine les éléments du LMBO et du LBI.

Dans cette structure, certains membres de l’équipe de direction actuelle achètent une partie de l’entreprise, tandis que de nouveaux investisseurs externes ou des membres de la direction sont également impliqués dans l’acquisition.

Cela permet de bénéficier de l’expérience des dirigeants actuels et de l’apport de nouvelles compétences.

OBO

Le OBO (Owner Buy-Out) est un type de LBO où le propriétaire actuel de l’entreprise utilise l’effet de levier pour racheter des parts détenues par d’autres actionnaires ou pour recapitaliser l’entreprise.

Cette structure permet au propriétaire de maintenir le contrôle tout en accédant à des liquidités sans vendre l’entreprise à un tiers.

LBU

Le LBU (Leveraged Buy-Up) implique l’utilisation de l’effet de levier pour acquérir une série d’entreprises plus petites ou pour augmenter progressivement la participation dans une entreprise cible.

Cette stratégie est souvent utilisée pour consolider un secteur ou une niche de marché en achetant et en intégrant plusieurs entreprises.

Les différentes possibilités de sortie

Un cas spécifique de LBO : le MBO

Qu’est ce qu’un MBO ?

Un Management Buy-Out (MBO) est une opération financière dans laquelle l’équipe de direction d’une entreprise acquiert une partie significative des actions de cette entreprise, avec l’aide de financements externes tels que des emprunts bancaires.

Les dirigeants peuvent le cas échéant être accompagnés ou non par des investisseurs en Private Equity (souvent minoritaires).

Quand le MBO peut être intéressant ?

Succession

Lorsque les fondateurs ou les propriétaires actuels souhaitent prendre leur retraite, un MBO permet une transition en douceur en gardant la direction de l’entreprise au sein de l’équipe de gestion actuelle.

Réorientation stratégique

Les dirigeants peuvent percevoir des opportunités stratégiques non exploitées par les propriétaires actuels et souhaiter repositionner l’entreprise pour mieux saisir ces opportunités.

Cela peut conduire à des opérations de carve-out ou de spin-off où la division non stratégique est cédée. Un fonds Private Equity spécialiste dans ce type d’opérations est Latour Capital.

Redressement

Si l’entreprise traverse des difficultés financières mais que les dirigeants ont une vision claire et un plan solide pour redresser la situation, un MBO peut être une solution pour restructurer et relancer l’entreprise.

Un MBO peut également être utilisé comme une défense contre une prise de contrôle hostile, permettant aux dirigeants de maintenir le contrôle de l’entreprise.

Sortie d’un actionnaire

Les fonds de capital-investissement ont généralement une durée de vie limitée et cherchent à sortir de leurs investissements après quelques années. Un MBO permet aux dirigeants de racheter les parts des investisseurs sortants. Un MBO peut être une solution pour réorganiser la structure de propriété sans perturber l’activité de l’entreprise.

Quels sont les avantages pour un fonds LBO d’être accompagné de l’équipe dirigeante ?

Connaissance de l’entreprise

L’équipe dirigeante a une connaissance approfondie de l’entreprise, de ses opérations, de son marché et de ses clients.

Cela réduit le risque d’erreurs de jugement que pourrait commettre un nouvel investisseur moins familiarisé avec les spécificités de l’entreprise.

Alignement des intérêts

En ayant des parts significatives, les dirigeants sont hautement motivés à maximiser la performance de l’entreprise, ce qui est bénéfique pour le fonds LBO. Les intérêts financiers des dirigeants sont alignés avec ceux du fonds LBO, car tous deux visent à augmenter la valeur de l’entreprise.

Mise en place des plans stratégiques

Les dirigeants actuels peuvent rapidement mettre en œuvre des plans stratégiques et opérationnels, ayant déjà l’expérience et les compétences nécessaires pour exécuter les initiatives de croissance ou de restructuration.

Les employés sont plus susceptibles de soutenir des initiatives de changement lorsqu’elles sont dirigées par une équipe de direction qu’ils connaissent et en qui ils ont confiance.

Réduction des risques de transition

En intégrant les dirigeants dans l’opération, le fonds LBO réduit le risque de départ de l’équipe dirigeante, qui pourrait être déstabilisant pour l’entreprise.

Conclusion

Pour un fonds LBO, plutôt que faire un LBO classique sans intégrer l’équipe de direction, un MBO permet de s’associer avec l’équipe dirigeante de l’entreprise cible et présente de nombreux avantages.

Cela comprend :

- une meilleure connaissance de l’entreprise

- une motivation accrue et un alignement des intérêts

- une exécution efficace des plans stratégiques

Ces facteurs combinés augmentent les chances de succès et font du MBO une des meilleures opérations pour les fonds Private Equity tout en créant de la valeur à long terme pour l’ensemble des parties de la société.

LBO vs IPO

Qu’est ce qu’une IPO ?

L’IPO (Initial Public Offering) est un moyen de lever des fonds en vendant des actions de l’entreprise sur le marché boursier. Contrairement au LBO, qui utilise la dette pour financer l’acquisition, l’IPO implique de céder une partie de la propriété de l’entreprise au public.

Quand l’IPO peut être intéressante ?

L’IPO peut être une option intéressante pour lever des capitaux sans augmenter la dette, mais elle entraîne des exigences de transparence et de réglementation accrues puisque l’entreprise devient publique c’est-à-dire que ses actions s’échangent librement sur le marché boursier.

Quels sont les problèmes de l’IPO ?

Lorsqu’un investisseur est propriétaire d’une société et décide de sortir à travers une IPO, il fait face à des contraintes spécifiques.

Par exemple, il ne peut pas céder toutes ses actions en même temps au risque de créer des fortes variations du cours de l’action dans le cas contraire.

Généralement l’investisseur cède ses actions par bloc ce qui signifie qu’il sort progressivement ce qui implique des prix de cession différents. Le LBO c’est-à-dire vendre à un fonds de private equity est une transaction unique à un prix fixé mais connu par les deux parties.

Pourquoi les fonds n’aiment pas les IPOs ?

Lorsque l’on fait une IPO, li faut se soumettre à de nouvelles contraintes très importantes.

- Cela coûte très cher en frais d’introduction en Bourse (ECM, etc.) étant donné des critères de reporting très exigeants.

- Il y a un manque de contrôle sur l’opération car on ne sait pas comment le public va percevoir l’opération. Par conséquent, il est impossible de savoir exactement combien les fonds vont vendre et combien ils vont gagner.

- Problème de la période lock-up : en tant qu’actionnaire majoritaire, les fonds ne peuvent pas vendre toutes vos actions en un seul bloc, et le fonds ne peut pas vendre toutes vos actions une fois le bloc vendu. Si le prix de l’action baisse entre la vente du premier bloc (prix garanti par les banques lors de l’introduction en Bourse) et le reste (prix fixé par le marché).

- Une sortie en IPO peut se traduire par 2 possibilités : un succès ou un échec. Le problème est de ne pas ne savoir lequel à l’avance (en tout cas avant de le dire au public).

Conclusion

L’IPO est la consécration d’une société qui est arrivée à un stade de maturité lui permettant d’accéder à des nouveaux actionnaires institutionnels. C’est également un moyen de lever de l’equity auprès de divers investisseurs et de financer les prochains stades de développement de la société. C’est donc un type de transaction parfait pour un actionnaire qui souhaite continuer à suivre l’aventure de sa société en portefeuille.

A contrario, pour un investisseur sortant unique, il peut être préférable de céder la société à un investisseur Private Equity qui fera un LBO si la société est profitable. En effet, le prix sera fixe et la sortie rapide.

LBO secondaire ou vente à un acquéreur stratégique ?

Lorsqu’on se place dans la position d’un fonds de Private Equity qui cherche à céder une participation et qu’il n’a pas la volonté de faire une IPO, il lui reste à définir quel type de transaction choisir.

- Vente à un autre fonds et faire un LBO secondaire ?

- Ou bien vendre à un stratégique capable de valoriser les synergies ?

Choix cornélien avec chacun ses avantages et ses inconvénients.

A. Vente à un fonds pour un LBO secondaire ou tertiaire

Avantages

Une vente à un fonds a l’avantage d’être directe, rapide et totale. Cela permet de sortir en une fois en quelques semaines ou mois.

Le fonds LBO a la possibilité d’utiliser l’effet de levier et donc peut logiquement valoriser la société incluant le levier lui permettant d’augmenter ses rendements.

Les fonds LBO ont souvent de l’expérience en matière de restructuration et peuvent se positionner sur des transactions plus complexes.

Inconvénients

Les fonds LBO cherchent à sortir de l’investissement à moyen terme ce qui entraîne des décisions entièrement fondées sur les performances financières historiques et planifiées.

Le prix dépendra de facteurs externes que le vendeur ne pourra pas totalement contrôlés :

- Des conditions de marché et à quel moment du cycle durant lequel on se trouve.

- Du leverage possible afin de pouvoir atteindre le minimum de rendement exigé

B. Vente à un acheteur stratégique

Avantages

A l’instar des fonds, la sortie auprès d’un stratégique est également définitive, réalisée en une fois mais peut prendre plus de temps.

Les acheteurs stratégiques sont souvent des entreprises du même secteur qui peuvent réaliser des synergies opérationnelles, ce qui peut justifier un prix d’achat plus élevé.

Ils ont généralement une perspective à plus long terme et peuvent être moins pressés de réaliser un retour sur investissement rapide et peuvent donc valoriser d’autres éléments que des éléments purement financiers.

Les intégrations peuvent améliorer l’efficacité et les parts de marché.

Inconvénients

La vente à un concurrent peut entraîner des conflits d’intérêt et des risques pour les employés actuels.

Les acheteurs stratégiques peuvent être plus prudents en raison de la réglementation anti-trust et de la diligence raisonnable plus poussée

Il existe un nombre limité d’acheteurs potentiels car un acquéreur stratégique doit à la fois avoir le financement et un intérêt stratégique à acquérir la société ce qui en limite grandement le nombre

Il existe un risque d’exécution de la transaction non négligeable car la bande passante nécessaire lors d’une transaction M&A n’est pas toujours garantie chez un stratégique au vu de la forte mobilisation requise pour ce type d’opération.

Le management peut voir d’un mauvais œil d’être absorbé par un concurrent, une entreprise adjacente ou un fournisseur/client. Or ils sont nécessaires au succès de l’opération.

Il y a souvent des clauses d’Earn-Out fondées sur le sujet de milestones de la cible or il est difficile de les garantir en tant que vendeur qui n’aura plus le contrôle.

Études de cas et exemples

La LBO la plus célèbre

Exemples d’opérations de LBO réussies

Exemples d’échecs notables de LBO

Conclusion

Le monde des Leveraged Buy-Out est l’un des domaines de la finance les plus fascinants, où l’audace, l’analyse et la gestion du risque se conjuguent pour créer des opportunités de profit considérables.

Pour les étudiants en finance, les LBO représentent un domaine d’apprentissage riche et stimulant. Ils permettent de comprendre les rouages profonds des acquisitions d’entreprises, les mécanismes financiers complexes et les enjeux stratégiques majeurs.

Entre succès financiers et échecs fascinants, les LBO sont l’archétype de ce qui peut bien ou mal se passer en finance. Et l’endettement important, la sensibilité aux fluctuations économiques et la complexité des opérations ont déjà mis à mal les investisseurs les plus expérimentés.

En conclusion, les LBO constituent une stratégie d’investissement puissante, mais à manier avec prudence. Et aujourd’hui, vous en comprenez ses grands principes.

N’oubliez pas, pour décrocher un job en banque d’affaires ou Private Equity, téléchargez notre pack d’entraînement gratuit (CV, lettre de motivation, DCF, brainteasers, etc.) et préparez-vous efficacement !