Discounted Cash Flow (DCF) : le Guide Ultime

En tant qu’étudiant en finance, vous êtes amené à explorer les rouages internes des entreprises et à déchiffrer leur valeur réelle.

Imaginez pouvoir évaluer la valeur intrinsèque d’une entreprise, prédire sa performance future et prendre des décisions d’investissement éclairées. C’est précisément ce que vous permettra de maîtriser la méthode DCF.

Préparez-vous à aiguiser vos compétences en analyse financière et à devenir un expert de la valorisation d’entreprise. Let’s go !

Vous voulez trouver un job dans le milieu compétitif des banques d’affaires ou du Private Equity ?

Ça tombe bien, on vous a préparé un pack d’entraînement unique et gratuit (templates CV et lettre de motivation, modèle DCF, exemple de brainteasers, etc.) pour vous aider dans votre préparation.

Qu’est-ce que le DCF ?

Définition

Le Discounted Cash Flow (DCF), ou flux de trésorerie actualisés, est une méthode d’évaluation financière utilisée pour estimer la valeur d’un actif, d’un projet ou d’une entreprise.

Cette méthode repose sur l’idée que la valeur d’un actif est égale à la somme des flux de trésorerie futurs qu’il générera, actualisés à leur valeur présente en utilisant un taux de discount approprié.

Dit autrement, une société ne vaut que le cash qu’elle génère et générera.

Qu’est-ce que le taux d’actualisation ?

Définition du taux d’actualisation

Le taux d’actualisation, également connu sous le nom de taux de discount, est un taux d’intérêt utilisé pour actualiser les flux de trésorerie futurs à leur valeur présente.

En d’autres termes, il permet de déterminer la valeur actuelle de sommes d’argent qui seront reçues ou payées à l’avenir.

Le taux d’actualisation reflète le coût du capital, le risque associé aux flux de trésorerie futurs et la préférence pour la liquidité (le fait que les investisseurs préfèrent recevoir de l’argent maintenant plutôt que plus tard).

Quelle est l’importance du taux d’actualisation ?

1. Valeur temporelle de l’argent

Le taux d’actualisation intègre le principe selon lequel la valeur d’une somme d’argent reçue aujourd’hui est supérieure à celle d’une somme identique reçue à une date ultérieure, en raison de son potentiel de gains immédiats.

2. Évaluation des investissements

Il permet d’évaluer les projets d’investissement en comparant la valeur actuelle des flux de trésorerie futurs attendus avec le coût initial de l’investissement.

3. Gestion du risque

Un taux d’actualisation plus élevé est utilisé pour les investissements plus risqués afin de compenser l’incertitude des flux de trésorerie futurs.

Comment calculer le DCF ?

Comment se calcule le cash flow ?

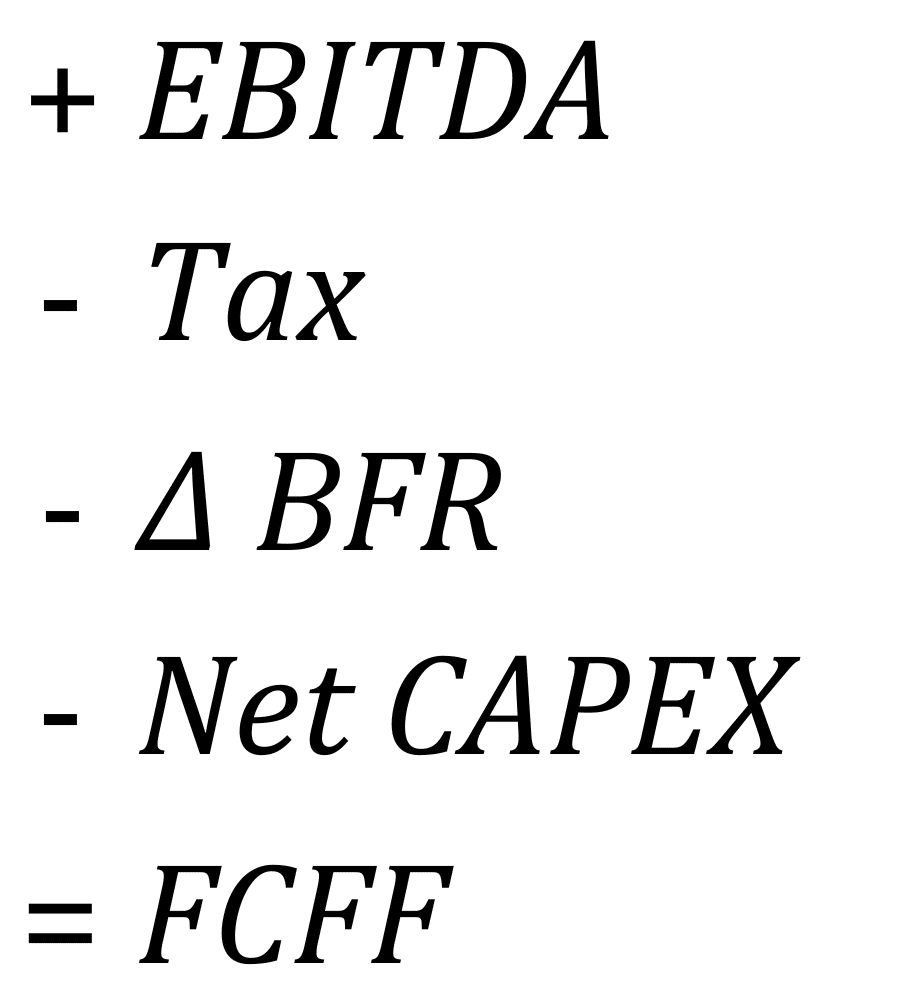

Free Cash Flow to Firm (FCFF)

La formule pour calculer le Free Cash Flow to Firm est :

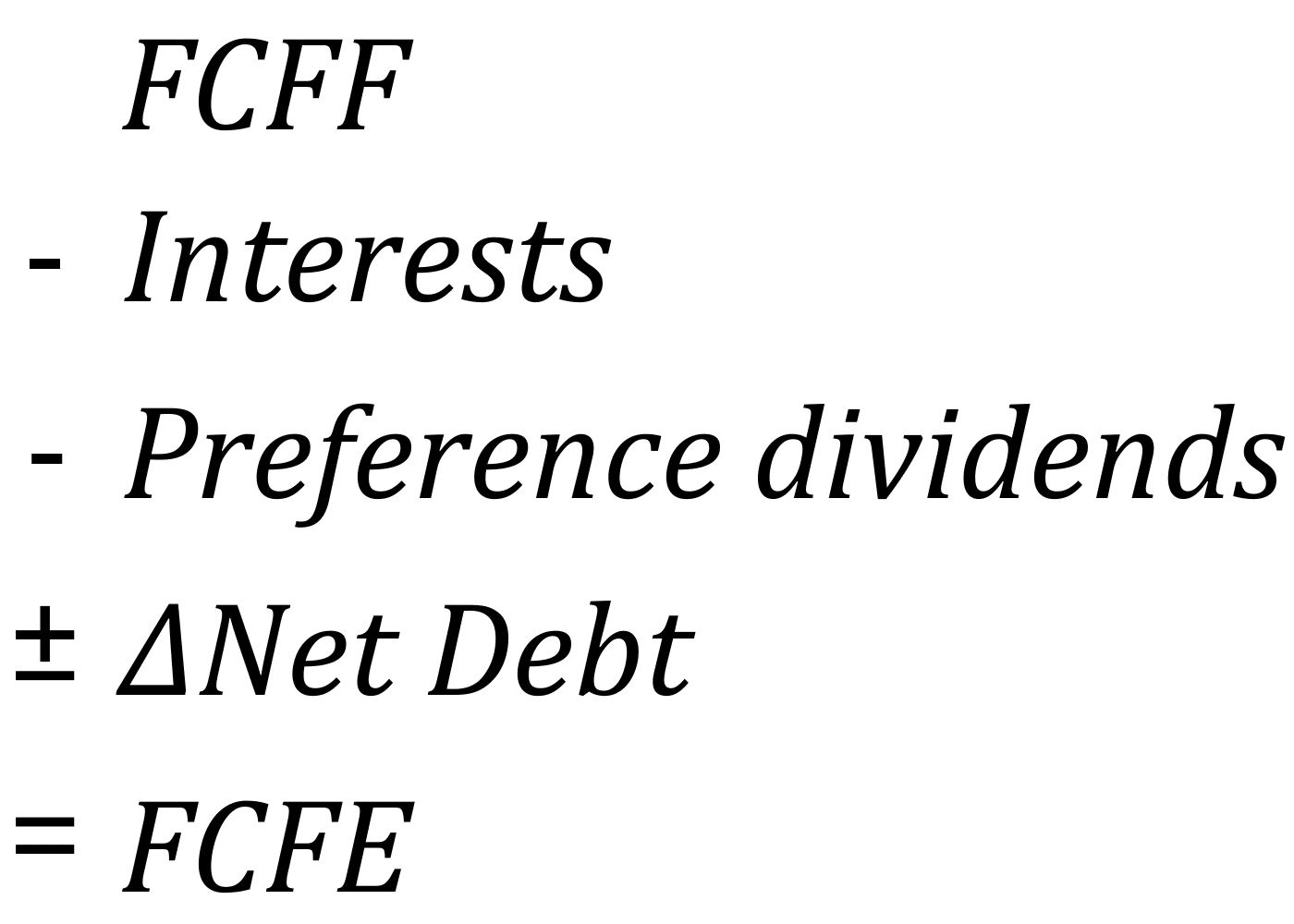

Free Cash Flow to Equity (FCFE)

La formule pour calculer le Free Cash Flow to Equity est :

Quel taux d’actualisation pour la méthode DCF ?

Quel taux d’actualisation pour calculer la valeur d’entreprise (enterprise value) ?

Le WACC est couramment utilisé comme taux d’actualisation pour calculer la valeur d’entreprise (enterprise value) car il représente le coût moyen des sources de financement de l’entreprise (dette et fonds propres).

Quel taux d’actualisation pour calculer la valeur des titres (equity value) ?

Le Cost of Equity est utilisé comme taux d’actualisation pour calculer la valeur des titres (equity value).

La méthodologie complète de calcul (étape par étape)

1. Calcul des FCF to Firm/to Equity

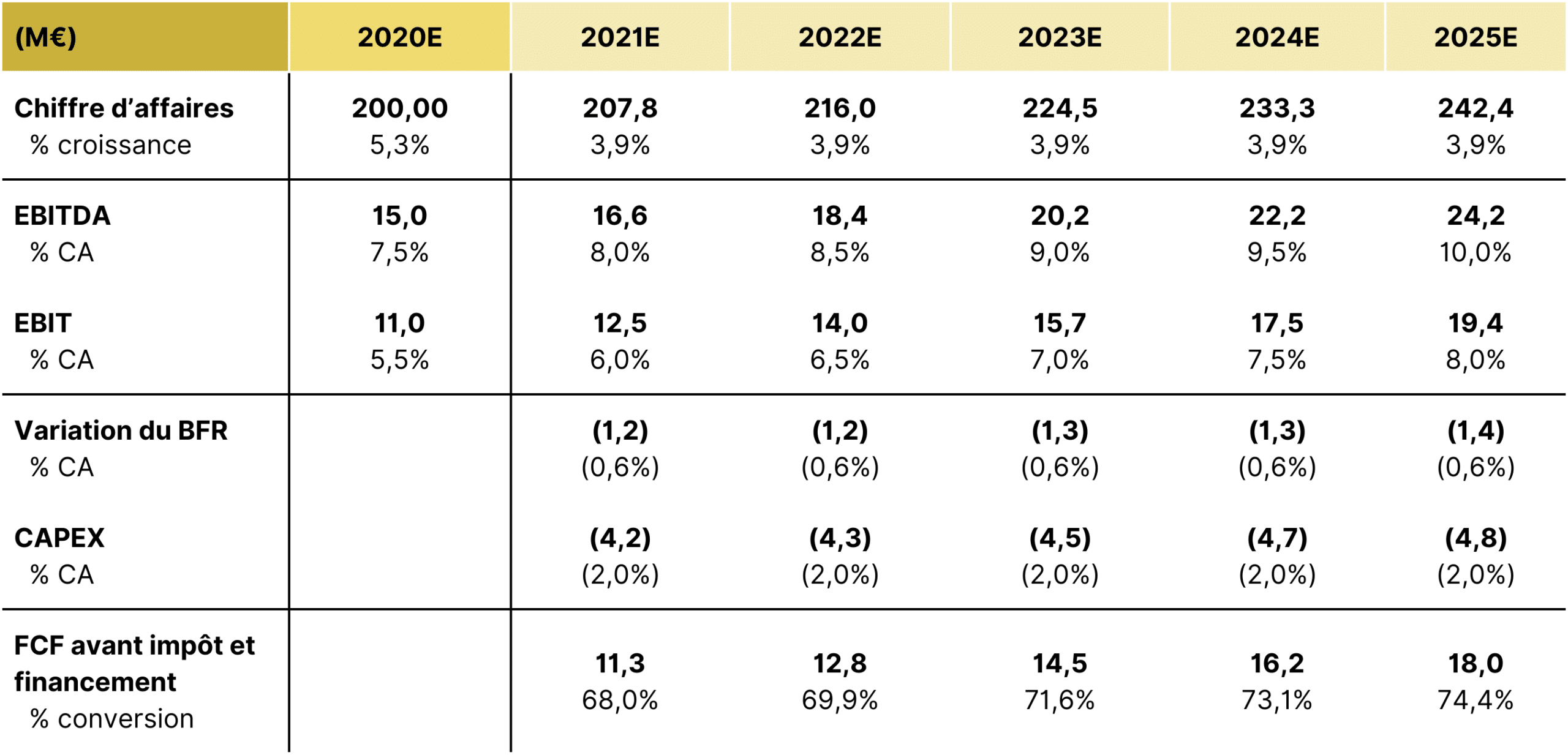

La 1ère étape est de réaliser un Business Plan (BP). Ce BP sera une projection des indicateurs clés de la société du P&L (chiffre d’affaires, EBITDA, D&A) et du Cash Flow Statement (CAPEX, ΔBFR, etc.).

Généralement, on réalise une projection sur 5 à 10 ans. La durée dépend de l’équipe de management et de sa capacité à pouvoir réaliser des prévisions fiables sur la durée. Par exemple, la société fait souvent des plans d’investissement sur les 3 ou 5 prochaines années et il est alors plus simple d’obtenir une prévision fiable des cash flows de la société.

On peut alors définir les FCFF qui permettront d’obtenir la valeur d’entreprise (EV) ou les FCFE qui permettront d’obtenir la valeur des titres (equity value).

On obtient un tableau sur la forme suivante :

2. Calcul du bon taux d’actualisation

On définit ensuite le taux d’actualisation du projet, de l’actif ou de la société.

Généralement, lorsqu’on détermine la valeur d’une entreprise, on utilise le WACC comme taux d’actualisation.

Pour tout connaître sur le WACC, n’hésitez pas à aller relire notre article complet sur le sujet.

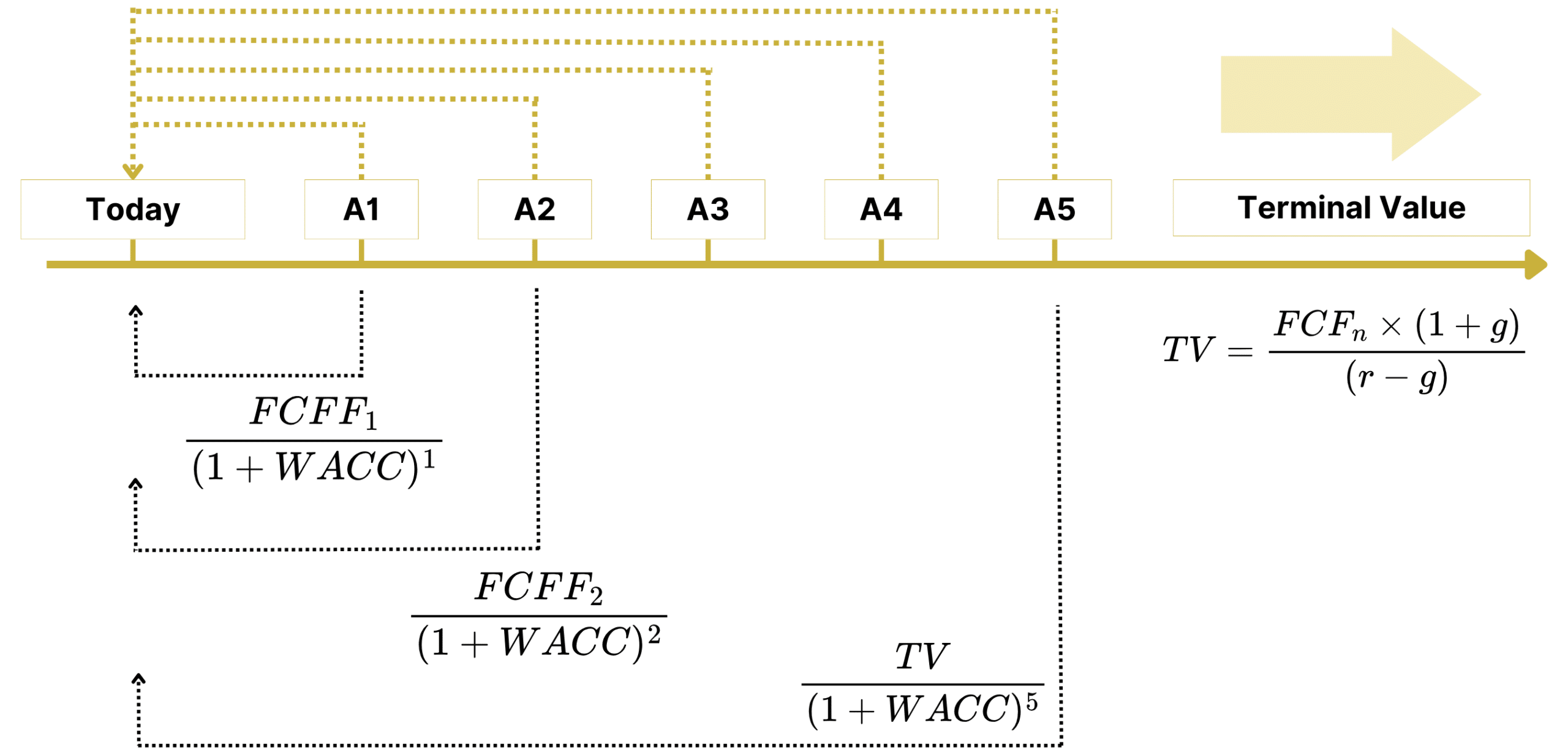

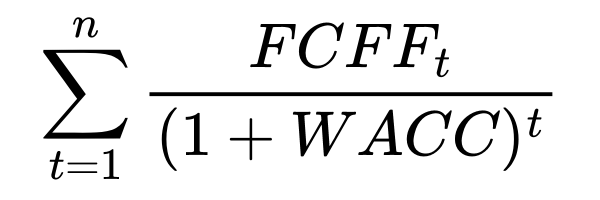

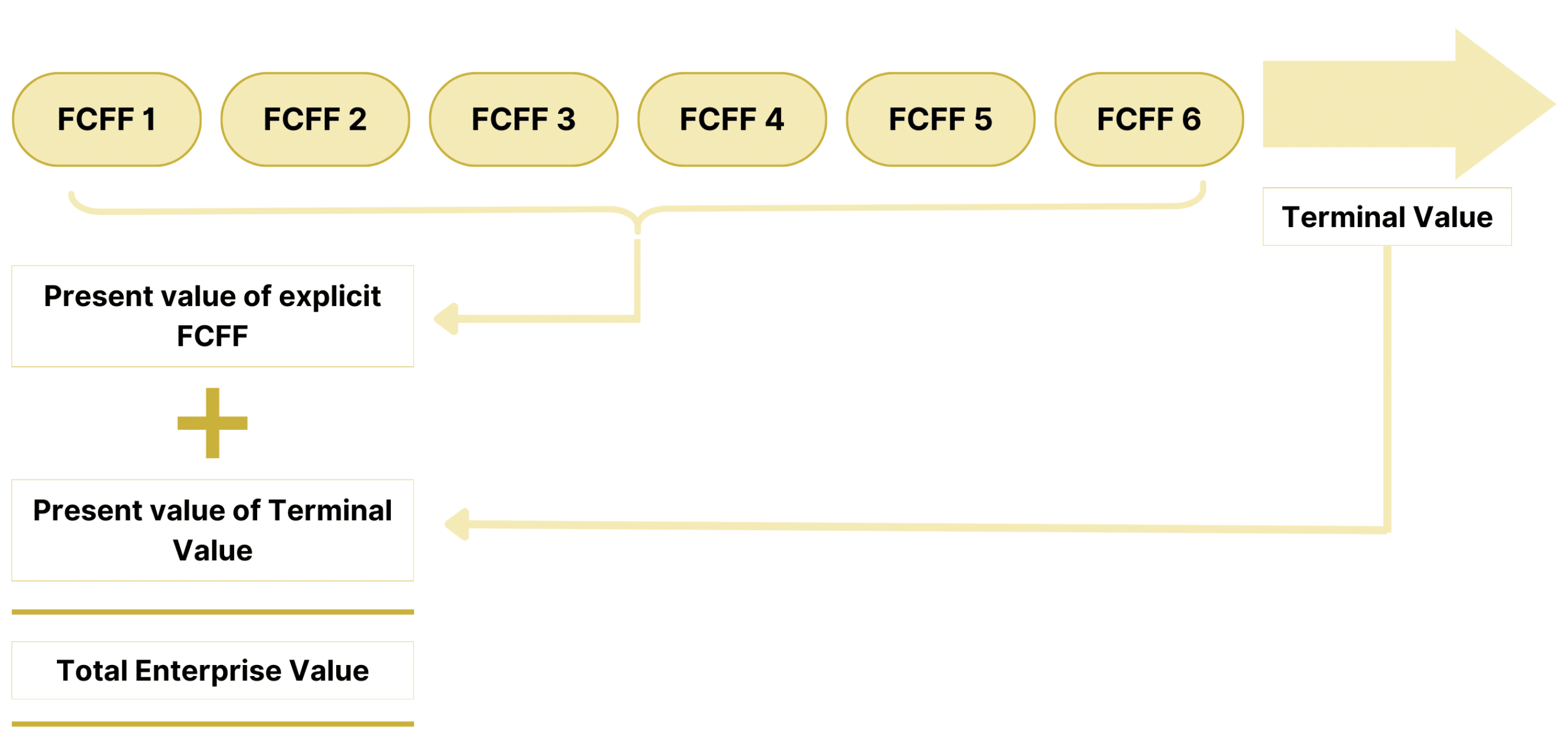

3. Actualisation de la somme des FCF

L’un des principes fondateurs de la finance est qu’1€ aujourd’hui n’est pas équivalent à 1€ demain.

On ne peut donc pas simplement sommer les FCFF pour obtenir la valeur d’entreprise. Il faut donc actualiser chaque année de FCFF pour obtenir la somme des FCFF actualisés.

La formule mathématique est la suivante :

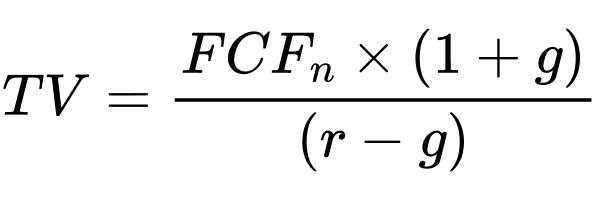

4. Calcul de la valeur terminale (Terminal Value)

Bien sûr, une société n’a pas pour valeur simplement la somme des FCFF des 5 ou 10 prochaines années. Elle doit théoriquement continuer sa vie jusqu’à l’infini.

Ainsi, les financiers se sont appuyés sur les mathématiques pour définir la valeur d’une somme jusqu’à l’infini. La limite d’une telle somme permet d’obtenir la valeur terminale de l’entreprise. La démonstration réalisée par Gordon & Shapiro permet d’obtenir la valeur terminale (Terminal Value ou TV) à travers une formule simple portant leur nom.

où :

g est le taux de croissance perpétuel(i.e. un taux qui représente la croissance des cash flows à l’infini)

r représente le taux d’actualisation(i.e. le WACC dans le DCF calculant la valeur d’entreprise)

Nota bene : g est un taux est généralement capé. On estime que le taux de croissance perpétuel correspond au taux de croissance de l’économie (% de croissance du PIB) ou au taux d’inflation. Le raisonnement est le suivant : les prix de vente augmentent sur le long terme au même rythme que l’inflation ce qui conduit à une hausse du chiffre d’affaires (car CA = prix x quantité) et donc implicitement des FCFF.

5. Actualisation de la Terminal Value

La valeur terminaleest l’estimation de la valeur entre la dernière année de FCFF estimés et l’infini. Cependant, cette valeur terminale doit elle-aussi être actualisée pour donner sa valeur à aujourd’hui et pas dans 5 ou 10 années en fonction du nombre d’années de BP.

On actualise la TV de la même manière que les FCF. Prenons un exemple :

- Imaginons qu’on ait un BP sur 5 ans → TV = FCFF5 x (1+g) / (WACC -g).

- Pour actualiser la TV, on va donc avoir TV / (1+WACC)5

De cette manière, on obtient une valeur terminale à la date d’aujourd’hui.

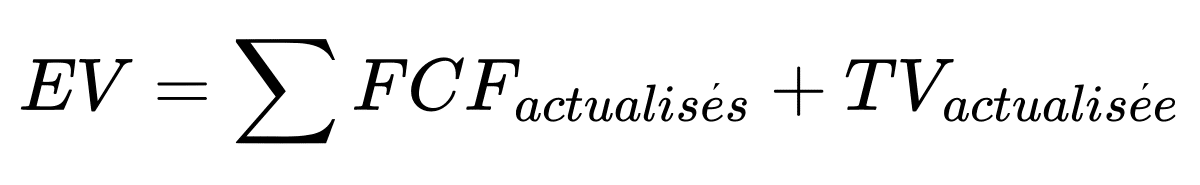

6. Sommer la somme des FCF actualisés et de la Terminal Value actualisée

Une fois qu’on a la somme des FCF actualisés et qu’on a notre TV actualisée, alors il suffit de sommer les deux. On obtient alors la valeur d’entreprise.

Exemple de calcul méthode DCF

Utilité du DCF

Quand utilise-t-on le DCF ?

1. Évaluation des entreprises matures avec des flux de trésorerie stables

La méthode DCF est une technique d’évaluation financière très utile lorsqu’il s’agit d’évaluer des flux de trésorerie futurs prévisibles et de déterminer la valeur présente d’un actif, d’un projet ou d’une entreprise. Son utilisation est plus appropriée dans des contextes où les prévisions financières peuvent être estimées avec un fort degré de certitude.

Supposons que vous évaluez une entreprise de services publics bien établie avec des flux de trésorerie stables et prévisibles. Vous projetez les flux de trésorerie futurs sur 10 ans et utilisez un WACC de 8% pour actualiser ces flux à leur valeur présente. Vous incluez également une valeur terminale basée sur une croissance perpétuelle modeste. Le DCF est particulièrement adapté ici en raison de la stabilité et de la prévisibilité des flux de trésorerie.

2. Évaluation des actifs et de projet d’investissement

Les projets infrastructure

Le DCFest un outil précieux pour les projets d’infrastructure, car elle permet une évaluation complète et détaillée de la viabilité financière et économique, en intégrant les coûts de financement, les risques, et les incertitudes futures.

Cela facilite la prise de décisions éclairées, la planification financière, et la comparaison des projets pour maximiser le retour sur investissement.

Les projets immobiliers

Les investisseurs immobiliers utilisent souvent la méthode DCF pour évaluer la valeur des propriétés en fonction des revenus locatifs futurs prévus. Cette évaluation aide les investisseurs à déterminer si un projet immobilier est rentable à long terme.

Les actifs financiers

Le DCF est couramment utilisé pour évaluer des obligations, des actions et d’autres instruments financiers en actualisant les flux de trésorerie futurs à leur valeur présente.

Comment interpréter le DCF ?

Comparaison avec d’autres méthodes

Méthodes comparables

La valeur d’entreprise donnée par le DCF peut être comparée à d’autres méthodes de valorisation afin d’avoir une vision plus complète de la valeur de l’entreprise.

En divisant l’EV donnée par l’EBITDA de référence, on obtient le multiple d’EBITDA qui est directement comparable avec les transactions passées et des comparables boursiers.

Des écarts légers peuvent aussi donner des indications sur le prix de marché versus la valeur intrinsèque et donc permettre de prendre des décisions d’investissement. De plus, un multiple qui serait beaucoup plus faible ou beaucoup plus élevé pourrait indiquer une erreur dans le DCF.

La méthode LBO

Le calcul d’EV implicite donné par le Leverage Buy-Out (LBO) en complément du DCF peut permettre de trouver la valeur intrinsèque de la société. Il est extrêmement important de comprendre qu’en finance, prix et valeur peuvent être déconnectés. Enfin, il est nécessaire de comparer la valeur à d’autres sociétés comparables ou indicateurs de marché.

Le LBO vient donner une approche “retour sur investissement”.

Deux indicateurs qui découlent d’une analyse DCF

L’analyse DCF permet d’obtenir deux indicateurs clés pour évaluer la valeur d’une entreprise:

1. La Valeur Actuelle Nette (VAN)

La VAN (Valeur Actuelle Nette) représente la valeur actuelle de tous les flux de trésorerie futurs de l’entreprise, actualisés à un taux d’actualisation choisi.

Elle s’obtient en soustrayant la valeur actualisée des investissements initiaux de la valeur actualisée des flux de trésorerie futurs.

- VAN > 0 : l’entreprise est créatrice de valeur et son investissement est rentable.

- VAN = 0 : l’investissement n’est ni rentable ni déficitaire.

- VAN < 0 : l’investissement est destructeur de valeur et devrait être évité.

C’est notamment pour les financements de projet afin de déterminer les meilleurs projets d’investissement (d’un point de financier car ce n’est pas le seul facteur à prendre en compte).

2. Le Taux de Rendement Interne (TRI) ou Internal Rate of Return (IRR)

Le TRI est le taux d’actualisation qui rend la VAN égale à zéro. Il représente le taux de rendement interne de l’investissement. Autrement dit, il s’agit du taux de rentabilité d’un investissement.

En plus de la VAN et du TRI, il est important d’analyser la sensibilité des résultats aux variations du taux d’actualisation et des projections de CF. Cela permet d’évaluer la robustesse de l’analyse et de mieux comprendre les risques potentiels liés à l’investissement.

De manière générale, les investisseurs réalisent des analyses de sensibilité sur chaque paramètres importants (variation de prix, de volume, de taux de marge, etc.)

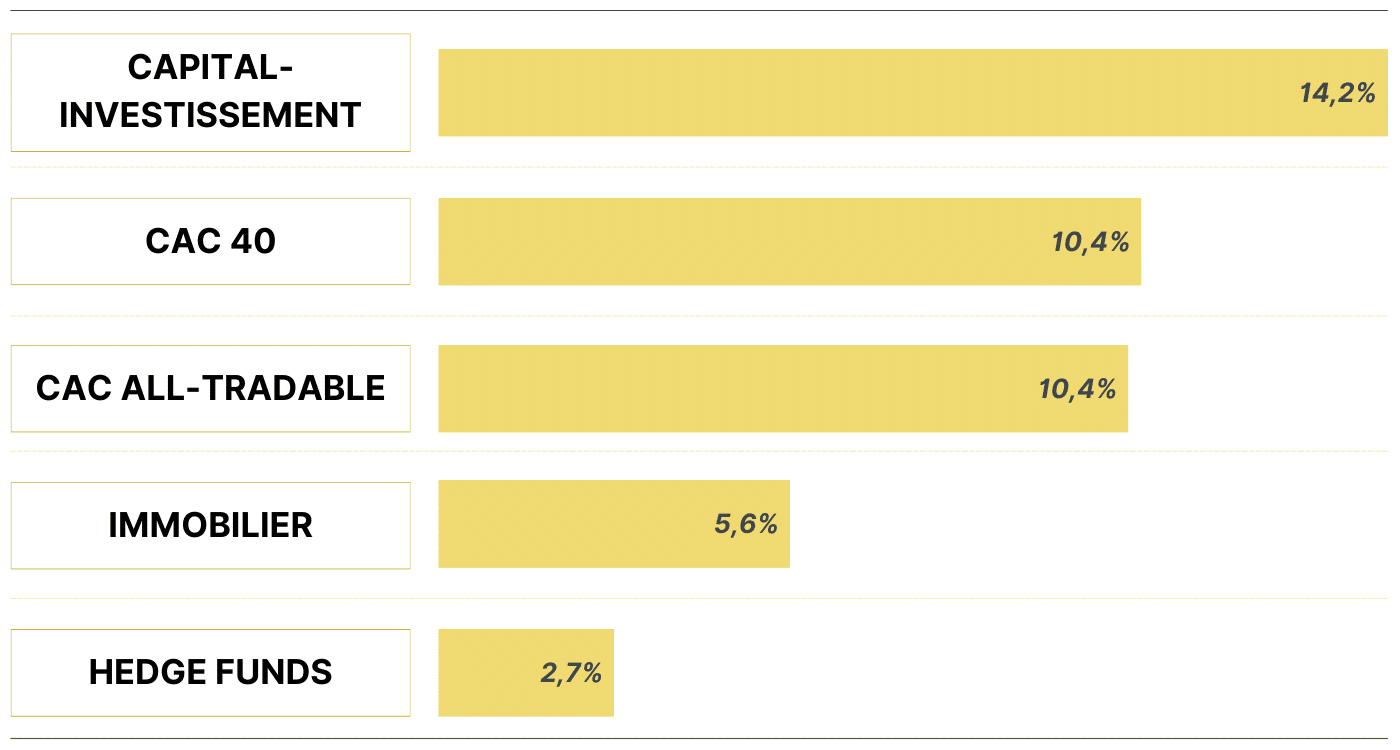

Les investisseurs Private Equity vont se servir du TRI comme mesure déterminant ou non l’investissement dans un projet ou une entreprise.

Les benchmarks de marché sont autour de 20-25% de TRI brut sur le papier (ou sur le modèle Excel) pour envisager un investissement. Le Private Equity permettra de rendre 12.5-15.0% de rendement net aux investisseurs.

En définitif, une valorisation DCF devra être accompagnée d’autres méthodes de valorisation (méthode LBO, comparables transactionnels, etc.) pour pondérer le poids du DCF ainsi que des indicateurs financiers comme le TRI afin d’interpréter les résultats.

Limites de l’analyse DCF

L’analyse DCF est un outil précieux pour évaluer la valeur d’une entreprise, mais il est important de garder à l’esprit qu’elle présente certaines limites :

1. L’incertitude des projections de flux de trésorerie

Les projections de CF futurs sont souvent basées sur des hypothèses qui peuvent s’avérer inexactes, ce qui peut affecter la fiabilité de l’analyse. Le DCF repose sur des projections de flux de trésorerie futurs, qui peuvent être difficiles à estimer avec précision, surtout pour les entreprises jeunes ou en forte croissance.

2. Le choix du taux d’actualisation

Le choix du taux d’actualisation est crucial pour la fiabilité de l’analyse et peut avoir un impact significatif sur les résultats. Il n’y a pas de méthode unique pour déterminer le taux d’actualisation, et il est donc important de faire preuve de jugement et de prendre en compte divers facteurs.

3. Le taux d’actualisation et la croissance perpétuelle

Les résultats du DCF sont très sensibles aux hypothèses de croissance des flux de trésorerie et au taux d’actualisation. Des analyses de sensibilité sont souvent nécessaires pour évaluer l’impact de différentes hypothèses.

Quelles sont les autres méthodes de valorisation ?

Les méthodes de calcul de valeur intrinsèques

La méthode LBO

Le LBO est une méthode de valorisation implicite c’est-à-dire que l’on part du rendement attendu (TRI ou multiple de Cash-On-Cash) pour définir des multiples de valorisation d’entrée et de sortie donnant la valorisation.

Elle est l’approche la plus utilisée par les fonds de Private Equity.

L’approche LBO est particulièrement utile pour évaluer les opportunités d’acquisition où le levier financier joue un rôle crucial dans la rentabilité de l’investissement.

En complément du DCF, elle permet également d’utiliser les cash-flows prévus afin de donner une valeur à la société.

Les méthodes comparables

La méthode des Comparables Boursiers

La méthode de valorisation par les comparables boursiers, également appelée « méthode des multiples de marché« , consiste à évaluer la valeur d’une entreprise en comparant ses métriques financières à celles d’entreprises similaires cotées en bourse.

Cette méthode repose sur l’utilisation de multiples financiers, tels que la valeur d’entreprise/EBITDA (EV/EBITDA), le ratio cours/bénéfice (P/E), et d’autres ratios pertinents.

La valorisation par les comparables boursiers est une méthode rapide pour estimer la valeur d’une entreprise en se basant sur les performances de ses pairs.

Elle est particulièrement utile lorsque des données de marché récentes et comparables sont disponibles. Cette méthode permet aux investisseurs de prendre des décisions en comparant l’entreprise cible à ses concurrents directs dans le marché.

La méthode des transactions précédentes

La méthode de valorisation par les transactions précédentes consiste à évaluer la valeur d’une entreprise en se basant sur les prix payés pour des entreprises similaires dans des transactions passées.

Cette méthode est utile car elle reflète les conditions du marché et les primes payées pour des acquisitions comparables permettant aux investisseurs d’obtenir une évaluation basée sur des transactions réelles plutôt que sur des hypothèses purement théoriques.

La valorisation par les transactions précédentes est une méthode pragmatique et directe pour estimer la valeur d’une entreprise, reflétant les prix réels payés sur le marché pour des entreprises similaires.

Les autres méthodes de valorisation

Il existe de nombreuses autres méthodes de valorisation intrinsèque ou par les comparables. On peut par exemple définir la valeur d’une entreprise ou de ses titres en utilisant le premium payé lors d’une OPA, la valeur comptable du bilan, le cours de bourse, etc.

Conclusion

En conclusion, le Discounted Cash Flow (DCF) se révèle être un outil d’une puissance redoutable. Sa capacité à évaluer la valeur intrinsèque d’une entreprise en prenant en compte ses perspectives de croissance future en fait un atout indispensable pour les investisseurs, les analystes et les chefs d’entreprise.

Bien entendu, n’oubliez pas que le DCF n’est qu’un outil, et comme tout outil, il doit être utilisé avec prudence et discernement. La précision de vos analyses dépendra de la qualité de vos données et surtout de vos hypothèses.

Cependant, en maîtrisant les principes fondamentaux du DCF et en l’utilisant de manière judicieuse, vous serez en mesure de définir la valeur d’une entreprise en se basant sur les flux de trésorerie estimés par la société.

Le DCF représente une étape essentielle dans votre parcours d’apprentissage de l’analyse financière. Continuez à explorer, à pratiquer et à aiguiser vos compétences, et vous deviendrez un expert redoutable dans l’évaluation d’entreprise.

N’oubliez pas, pour décrocher un job en banque d’affaires ou Private Equity, téléchargez notre pack d’entraînement gratuit (CV, lettre de motivation, DCF, brainteasers, etc.) et préparez-vous efficacement !