Process M&A : le Guide Ultime

Imaginez des transactions colossales, chiffrées en millions, voire milliards, où banquiers et avocats en costume négocient avec acharnement.

Mais est-ce vraiment le seul aspect d’une opération de fusion acquisition ?

Êtes-vous prêt à percer les mystères du process en M&A ? Quelles sont les étapes clés ? Qui sont les acteurs qui tirent les ficelles ? Quelles sont les opérations les plus marquantes qui ont façonné le paysage économique ?

Let’s go !

Vous voulez trouver un job dans le milieu compétitif des banques d’affaires ou du Private Equity ?

Ça tombe bien, on vous a préparé un pack d’entraînement unique et gratuit (templates CV et lettre de motivation, modèle DCF, exemple de brainteasers, etc.) pour vous aider dans votre préparation.

Définition et importance du process M&A

Qu’est-ce que le M&A ?

Le M&A (Mergers & Acquisitions), ou Fusions-Acquisitions en français, est un métier de conseil aux entreprises sur leur stratégie de croissance externe. L’objectif est de conseiller des actionnaires ou des dirigeants d’entreprise dans leur souhait de vendre une société ou de racheter une entreprise extérieure voire de fusionner avec celle-ci.

La forte dimension stratégique des opérations de M&A

Les opérations M&A présentent plusieurs avantages stratégiques pour les entreprises, renforçant souvent leur position sur le marché et leur capacité à atteindre des objectifs à long terme.

Les raisons sont vraiment multiples : devenir leader d’un marché, sur un produit, s’intégrer verticalement ou horizontalement. Le M&A a de multiples raisons.

Un gros poisson veut devenir le plus gros poisson de l’océan. Un autre acteur souhaite mettre la main sur une ressource, une marque ou une technologie. Les raisons sont infinies mais stratégiquement, les sociétés ont toujours des intérêts à effectuer de la croissance externe.

Pourquoi les entreprises font-elles du M&A ?

Accélérer la croissance et expansion

La croissance est l’un des principaux facteurs dans les performances d’une entreprise.

Il en existe deux types :

- La croissance organique : croissance propre à l’entreprise

- La croissance externe (M&A) : acquisition de sociétés

Les fusions et acquisitions font partie de la boîte à outils pour se positionner. Elles offrent à une entreprise la possibilité de pénétrer de nouveaux marchés et de nouvelles régions géographiques.

Ce type d’opérations permet d’acquérir de nouvelles technologies ou une propriété intellectuelle lui procurant un avantage concurrentiel au lieu de s’appuyer sur des stratégies de vente ou de marketing traditionnelles.

Recherche de synergies

Les fusions et acquisitions reposent sur un concept clé générateur de croissance qui est le concept de « synergie ».

Ce concept correspond à une création de valeur supplémentaire obtenue grâce au regroupement efficient des entreprises concernées.

Ces synergies englobent deux grands types : les synergies de revenus et les synergies de coûts.

Synergies de revenus

Faire du M&A permet aux entreprises d’augmenter leurs revenus. Il y a pour cela plusieurs méthodes notamment en diversifiant leurs gammes de produits, leur géographie, en innovant ou en obtenant de plus grandes parts de marché. Le M&A permet aussi aux acteurs d’un marché de toujours garder un œil sur leurs concurrents mais également sur les acteurs innovants qui pourraient devenir des concurrents sérieux.

Diversification des produits et services

Les entreprises qui fusionnent peuvent se compléter sur leur portefeuille « produits » ou « services ». En effet, elles peuvent avoir des gammes de produits différentes ce qui permet de couvrir une partie plus importante du marché. La diversification produit peut aussi être verticale comme Rockefeller qui contrôlait de la production à la distribution du pétrole en rachetant concurrents et fournisseurs.

Diversification géographique

Lorsque deux concurrents sont sur des marchés distincts, réaliser une fusion permet de couvrir une plus grande zone géographique. Par exemple, si un leader européen fusionne avec un leader américain, le groupe ainsi créé devient un leader américano-européen.

C’est d’ailleurs l’une des stratégies des fonds Private Equity qui font des opérations de LBO. Ils fusionnent des acteurs locaux ou leaders nationaux pour en faire des leaders internationaux.

Acquisition de technologies ou de compétences spécifiques

Une entreprise pour rester compétitive a besoin de nombreuses ressources : licences, droits, brevets, marques, matières premières ou encore un emplacement stratégique. Les fusions ou les rachats permettent de répondre à cet objectif.

Par exemple, un gros acteur peut racheter un plus petit concurrent qui a développé une technologie très spécialisée sous brevet. Les groupes pharmaceutiques utilisent notamment cette technique en achetant des plus petits acteurs qui développent des nouvelles formules de médicaments ou des nouveaux traitements.

Synergies de coûts

Le deuxième grand type de synergies est les synergies de coûts. En achetant ou en fusionnant avec une autre société, de nombreuses dépenses peuvent être rationalisées. Le groupe nouvellement créé pourrait par exemple supprimer un siège social, réduire les effectifs notamment sur les positions administratives et supports (RH, Finance, Direction, etc.).

Ainsi, cela permet d’économiser plusieurs millions d’euros par an ce qui se reflète sur l’EBITDA du groupe consolidé.

Les acteurs clés d’une opération de fusion-acquisition

Il y a deux cas possibles : la vente d’une société par ses actionnaires ou l’achat d’une autre société par une autre. Généralement lorsqu’on parle de M&A, on fait référence au processus de cession i.e. la vente de la société par ses actionnaires. On se focalisera sur ce type d’opération dans cette partie.

Nota bene: Veuillez noter que pour réaliser l’achat d’une société par une autre, il faut dans tous les cas qu’une entreprise soit vendue. Le processus de vente est plus large car la société n’est pas forcément vendue à une autre société mais à une multitude d’acteurs dont les fonds de Private Equity.

Les entreprises cibles

Les sociétés sont les acteurs centraux des opérations. Lors d’une cession, la société vendue ou rachetée (et donc également vendue, tout dépend de quel côté on se place) est au cœur de l’attention. Les acteurs de la finance ou de son industrie vont regarder le dossier.

Sans société cible vendue, il n’y a donc pas de M&A. C’est donc la clé de voûte sur laquelle le M&A repose. Il existe des dizaines de raisons de vente : rotation de portefeuille, départ en retraite du fondateur-actionnaire, transmission, intérêts stratégiques, etc.

Nota bene; La décision de vendre n’est pas donc pas à prendre à la légère car une fois l’opération lancée, il est difficile de revenir en arrière.

Les investisseurs ou les acquéreurs

Ce sont les acteurs qui sont potentiellement intéressés pour acquérir ou investir dans la société mise en vente. On distingue les financiers des acteurs stratégiques.

Les financiers notamment les fonds Private Equity

C’est une grande part des clients pour le M&A.

Un fonds Private Equity est structuré avec une durée de vie limitée afin de rendre l’argent levé à leurs investisseurs. C’est généralement des fonds de 10 ans. Ainsi ils acquièrent des sociétés pour une moyenne de 5 à 6 ans. Les fonds s’échangent donc un grand nombre de sociétés. Ils achètent, ils vendent.

Le M&A public représente une toute petite partie du M&A total et se fait principalement pour les sociétés large cap. Si vous êtes sur le segment midcap il faudra donc compter sur les fonds de Private Equity.

Les acquéreurs stratégiques

Les stratégiques sont les acteurs d’une industrie. Chaque industrie a des acteurs plus ou moins importants qui peuvent être soit des concurrents, soit des sociétés adjacentes de la société cédée.

Ils utilisent le M&A et donc les acquisitions pour croître via croissance externe. Ainsi dans les processus M&A, il y a toujours quelques acteurs stratégiques contactés. Ils sont intéressants car ils paient généralement plus chers. En effet, seuls eux sont capables de valoriser les synergies de coûts et de revenus, ce qui n’est pas le cas pour les fonds de Private Equity.

Nota bene: Nous utiliserons le terme générique d’investisseurs dans la suite de l’article pour simplifier mais les investisseurs incluent les investisseurs financiers et les acquéreurs stratégiques.

Banques d’investissement

Conseils sell-side

C’est la ou les banques qui serviront de conseils aux vendeurs.

Généralement, les plus gros process de vente sont toujours intermédié car cela permet aux vendeurs de cadrer le process, de maximiser les termes de l’opération ainsi que d’avoir accès à un plus grand nombre potentiel d’acquéreurs.

Conseils buy-side

Les conseils buy-side sont facultatifs et ne sont pas présents dans tous les process de vente. Ce sont les banquiers qui travaillent pour un acquéreur potentiel.

Ils sont par contre une nécessité pour les très gros process où les complexités techniques peuvent être un frein pour l’acquéreur.

Avoir des banquiers de chaque côté permet également de structurer le process et d’avoir un interlocuteur neutre faisant tampon pour l’acquéreur.

Cabinets d’avocats

Ils sont obligatoires pour la rédaction de la documentation juridique. Chaque process comprend de nombreux documents qui sont rédigés en langage d’avocats. Ainsi les vendeurs comme les acquéreurs ont toujours au moins un cabinet d’avocats-conseils.

Ils arrivent souvent plus tard dans le process car la documentation juridique d’une LOI n’est pas aussi poussée qu’un SPA.

Nota bene: Les banquiers n’aiment pas trop impliquer les avocats au début d’un process car ils peuvent être un frein plus qu’un soutien. Les avocats se battent en effet souvent sur du langage technique poussé, se défocalisant des vraies problématiques transactionnelles/ business.

Les auditeurs

Due Diligence (DD) Finance

Faites par les cabinets de Transaction Services (TS), la DD financière est certainement la plus importante des DD. La raison : une transaction est d’abord une question de chiffres, de valorisation, de montants de synergies.

Le cabinet TS a pour rôle de valider des chiffres (topline, EBITDA, position de dettes, niveau de BFR).

Le vendeur peut engager un cabinet TS et réalisera donc une Vendor Due Diligence (VDD) Finance. L’acquéreur fera sa contre DD qu’on appellera Buyer Due Diligence (BDD) Finance.

Nota bene: VDD et BDD existent pour les types de DD, pas uniquement pour la DD Finance.

Due Diligence juridical (‘legal’ en anglais)

La seconde plus importante d’un point de vue transactionnel.

Elle est réalisée par les avocats afin d’éliminer tout risque juridique. Par exemple, si une entreprise ne possède pas de brevet ou sa technologie ou ses marques, cela remet totalement en cause la valeur de l’entreprise.

Les avocats vont donc analyser les contrats, les litiges, la propriété intellectuelle de la société vendue, etc.

Due Diligence fiscale (‘tax’ en anglais)

La DD fiscale consiste quant à elle à l’évaluation approfondie de tous les aspects fiscaux de l’entreprise cible. Cela inclut l’examen de ses déclarations de revenus, de ses paiements d’impôts, de ses éventuels litiges fiscaux, et de la conformité de ses pratiques avec la législation fiscale en vigueur. L’objectif est d’identifier les risques fiscaux qui pourraient affecter la valeur de l’entreprise ou influencer la décision d’achat.

Due Diligence Tech

Elle vise à évaluer les technologies, les logiciels, les brevets et la propriété intellectuelle de l’entreprise cible. La DD technologique examine aussi la robustesse et l’évolutivité des systèmes informatiques, la sécurité des données, et l’innovation technologique de l’entreprise.

Due Diligence Environnementale

Cette évaluation se concentre sur les impacts environnementaux de l’entreprise cible. Elle cherche à identifier les risques de contamination, les responsabilités liées à des dégradations environnementales, et la conformité avec les législations environnementales locales et internationales.

Régulateurs et autorités de surveillance

Les régulateurs

Les régulateurs jouent un rôle crucial dans les transactions de M&A. Leur intervention vise à garantir que les transactions respectent les cadres légaux et réglementaires appropriés. Cela inclut l’examen des aspects financiers, légaux, et de conformité de la transaction.

Les régulateurs comme la Securities and Exchange Commission (SEC) aux États-Unis ou l’Autorité des Marchés Financiers (AMF) en France s’assurent que toutes les informations financières sont correctement divulguées et que les transactions sont menées de manière équitable pour protéger les intérêts des actionnaires et des investisseurs.

L’autorité de la concurrence

Les autorités de la concurrence, telles que la Federal Trade Commission (FTC) aux États-Unis ou la Commission européenne en Europe, examinent les transactions M&A pour s’assurer qu’elles ne nuisent pas à la concurrence sur le marché.

Elles évaluent si une fusion ou une acquisition réduit significativement la concurrence, crée un monopole ou pourrait mener à une hausse des prix ou à une baisse de la qualité pour les consommateurs.

Si les autorités de la concurrence identifient des problèmes potentiels, elles peuvent exiger des modifications de la transaction, imposer des conditions, voire bloquer complètement l’opération. Leur objectif est de maintenir un marché équitable et compétitif, bénéfique tant pour les consommateurs que pour l’économie en général.

Les étapes clés d’une fusion-acquisition

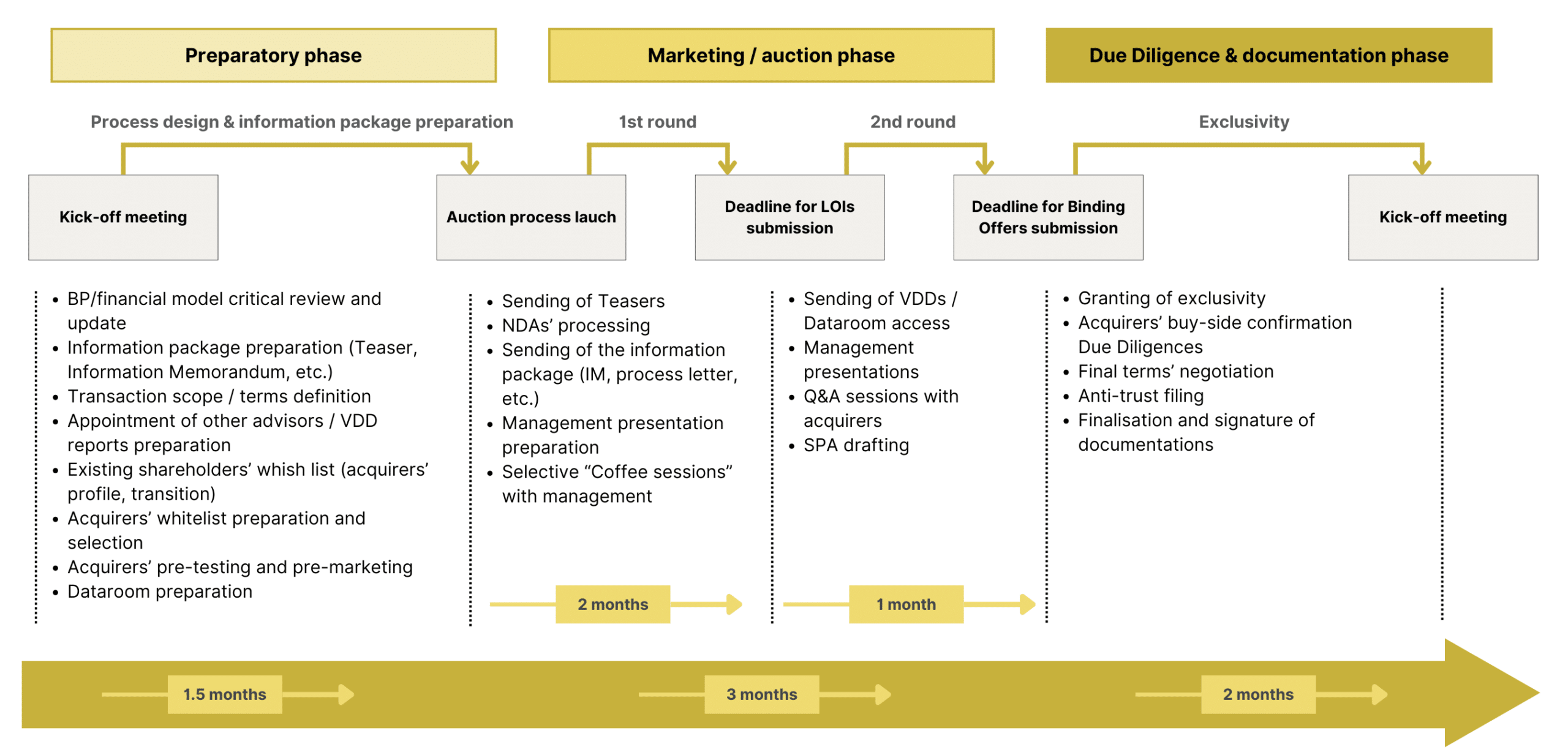

On peut décomposer une opération de M&A en 3 phases pendant la transaction. À cela, on peut ajouter l’intégration post-transaction.

Comment se déroule le process M&A ?

La phase de préparation

Planification, recherche et recueil d’informations

C’est une étape clé pour bien préparer le process. Il s’agit de récupérer les éléments qui permettront de préparer correctement les documents et éviter de nombreux problèmes par la suite dans le processus de vente.

Préparation des principaux documents

Les principaux documents préparés sont le Teaser, l’Information Memorandum, le Business Plan, les Management Presentations. Tous ces documents sont préparés par les banquiers d’affaires.

A cela peut s’ajouter des Vendor Due Diligences (VDD) qui sont des documents préparés par des auditeurs indépendants qui vont valider les chiffres, les risques légaux et fiscaux, tech, etc.

C’est la partie qui vise à anticiper les futurs problèmes et à préparer les vendeurs avant de sortir dans le marché.

La phase marketing et de processus d’enchère

C’est le coup d’envoi d’une course avec de multiples acteurs et à la fin il n’en restera qu’un. À partir de maintenant, le marché est au courant de l’opération et l’information est publique. Il n’est plus temps de reculer.

Le premier tour et les Non-Binding Offers

Cette phase va durer 2 mois.

Tout commence par l’envoi des teasers. Bien que l’information soit anonymisée, les rumeurs vont aller bon train et des “usual suspects” vont apparaître. Les fonds Private Equity se côtoyant régulièrement, ils parlent et échangent sur les opportunités du marché.

Après la signature des NDAs, l’information package va également être envoyé (Information Memorandum, autres présentations, etc.)

La société en cours de cession et ses conseils (notamment financiers) vont alimenter le marché d’information pour respectivement donner envie aux investisseurs potentiels de s’intéresser à l’opportunité et permettre d’avoir des éléments objectivables dans l’idée de remettre une offre indicative d’intérêt.

Le premier tour se termine avec la remise des offres indicatives d’intérêt.

Le second tour et les Binding Offers

Le second tour dure généralement entre 1 mois et 6 semaines. Il commence par la comparaison des offres indicatives reçues. La société en cours de cession et ses conseils vont alors sélectionner tout ou partie des investisseurs afin qu’ils participent au second tour.

C’est généralement un nombre limité d’investisseurs pertinents qui participeront.

Deux raisons à cela :

- Garder une tension concurrentielle pour obtenir les meilleurs termes des investisseurs

- Mais ne pas créer une charge inutile de travail pour les équipes de direction de la société qui va devoir recueillir des nombreuses informations pour les due diligences.

C’est également le début d’une analyse poussée pour les investisseurs et le début des due diligences. Les investisseurs vont d’ailleurs commencer à débloquer des budgets spécifiques pour la transaction afin de dépenser des frais dans la transaction comme mandater des conseils.

Les due diligences (DD) réalisées sont généralement :

DD Finance

Elle vise à valider les chiffres financiers de la société vendue. Le point de comparaison est généralement l’Information Memorandum.

Les auditeurs vont alors vérifier les chiffres de la topline (chiffre d’affaires), l’EBITDA et effectueront les ajustements qu’ils pensent nécessaires pour retraiter les facteurs exceptionnels, non récurrents ou encore non opérationnels.

Et ils s’intéressent également aux niveaux de dettes et dettes assimilables (provision pour risques & charges, affacturage, etc.) et de BFR (NWC en anglais) afin d’avoir un niveau normatif pour l’opération.

Nota bene: Arrêtons-nous plus longuement sur les niveaux de dettes et de BFR.

- Dette : La dette va déterminer le prix payé pour les actions. Ce n’est pas parce qu’une société est valorisée 10x EBITDA (sa valeur d’entreprise) que ce sera le prix réellement payé pour les actions (ce qui nous permet d’avoir le contrôle, aussi appelé valeur des titres). On soustrait la dette à la valeur d’entreprise pour savoir la valeur des titres et donc le prix payé pour les actions.

- BFR : Le BFR est ce qui permet de faire fonctionner la société. Par exemple, lorsqu’on vend des chaises, il faut d’abord fabriquer les chaises (acheter du bois, faire fonctionner ses machines, etc.). Il faut immobiliser des fonds avant de générer du chiffre d’affaires. Dans une opération, on va donc estimer le montant normatif de BFR pour les activités courantes. Et on comparera le niveau normatif au niveau à la clôture de la transaction. Cette différence viendra en diminution ou en augmentation de la dette.

DD juridique

Une société ne génère des profits que dans la mesure où elle est capable de créer de la valeur et de la capter. Pour la capter, la société va posséder des marques, des brevets, de l’immobilier. Cette bataille dans la course aux profits peut également générer des litiges que ce soit avec des salariés ou des concurrents.

La société va également devoir répondre à diverses exigences légales comme la création des statuts, des pactes d’actionnaires, des contrats de prêts, etc.

Tout cela doit être analysé par les avocats en charge des DD légales. On va retrouver plusieurs grandes catégories :

- Les documents “corporate” : statuts, Kbis (et équivalent), pacte d’actionnaires, registre des mouvements d’actions, etc.

- Les contrats : contrats avec les prestataires et les fournisseurs, contrats bancaires, contrats de maintenance, contrats de travail, etc.

- RH (ressources humaines) : les contrats de travail, les déclarations Urssaf, les fiches de paie, etc.

- IP (propriétés intellectuelles) : les brevets, les noms de domaine, les marques, etc.

- Immobilier : certificats de propriété, réglementation de copropriété, etc.

- Les litiges : procès en cours, procédures prud’homales, etc.

Le but de la DD légale est de déterminer les risques potentiels pour l’investisseur lors de son rachat. Ceux-ci vont être résumés dans une matrice 2×2 qui donne la probabilité d’occurrence de certains évènements et le coût potentiel si cet évènement est avéré.

DD fiscale

La DD fiscale sert à vérifier que les déclarations ont été faites dans les normes de la réglementaire et que la société est en règle avec les administrations fiscales notamment l’urssaf et le fisc.

DD Tech et Produit

C’est la partie où les banquiers servent le moins. C’est la partie technique, réalisée par des cabinets extérieurs en collaboration avec le CTO et le CPO de la société cédée.

Le but est de comprendre comment fonctionne le produit ou le service d’un point de vue technique. Ça peut passer par une analyse du code ou de l’infrastructure IT.

Aux termes des DD et des analyses poussées qui peuvent inclure de nombreux échanges avec le top management, les équipes opérationnelles et des visites de site, alors les investisseurs intéressés remettent une offre contraignante à la société.

Dans le meilleur des cas, tous les investisseurs du second tour remettent des offres. Bien souvent, un seul investisseur se détache soit par une offre avec un meilleur prix, un fit plus grand avec la société, etc.

La phase d’exclusivité

L’investisseur ayant remis la meilleure offre sous tout critère (et pas seulement financier) rentrera en exclusivité pour un certain nombre de jours avec le vendeur.

Évaluation, finalisation des DD et sécurisation du financement

L’acquéreur potentiel finalisera alors ses DD et sécurisera son financement auprès des prêteurs (banques, fonds de private debt, etc.). Le but est de supprimer tous les points de blocage, d’ajouter potentiellement certains points en garanties générales ou spécifiques. C’est l’étape qui se chevauche avec la rédaction juridique qui scellera l’accord.

Négociation et rédaction des accords (SPA, SHA)

Normalement, les acquéreurs et les vendeurs se sont mis d’accord au travers de l’offre contraignante sur un prix final. Les DD étant finies, le prix devrait être stabilisé à ce stade du process.

Les acquéreurs et les vendeurs à travers leurs avocats rédigent aussi des documents juridiques.

SPA ou Sales-Purchase Agreemeent (ou l’accord final de cession-acquisition)

C’est le document central qui permet après sa signature de sceller l’accord. Ce document récapitule tous les termes de l’accord : valeur d’entreprise, prix de cession, qui est le vendeur, qui est l’acquéreur, quel est le montage, etc.

SHA ou Shareholders’ Agreemeent (ou Pacte d’Actionnaire)

C’est le document qui va lier les investisseurs entre eux. C’est notamment important si les vendeurs gardent une part majoritaire ou minoritaire dans la société. Cela régit également les accords avec le top management qui investit ou réinvestit aux côtés du fonds de Private Equity acquéreur.

Signing, levée des CPs et closing

C’est l’étape finale du process. Les documents sont finalisés et prêts à être signés. On parle de signing et de closing.

Signing

La signing est l’étape où tout le monde signe le SHA et le SPA et où les acquéreurs effectuent le transfert des fonds payant ainsi les vendeurs. Tous les flux sont récapitulés dans un document qui se nomme “Fund Flows”.

CPs (Condition Precedents)

Les dernières conditions suspensives (Condition Precedents en anglais) sont levées notamment avec l’accord donné par les autorités de la concurrence. En effet, celles-ci pourraient annuler l’accord si cela pénalise le consommateur final en créant un monopole ou un oligopole entre deux mastodontes du marché.

Closing

L’acquéreur devient officiellement propriétaire de la société et le transfert des actions est effectif.

Intégration post-fusion

Lorsque le process est terminé et que l’acquéreur est le nouveau propriétaire, il convient d’intégrer la nouvelle société au groupe (pour un acquéreur stratégique) ou d’effectuer la transition avec le nouveau propriétaire (pour un fonds Private Equity).

Nous ne nous étalerons pas sur cette partie car le banquier n’est plus conseil et son rôle s’arrête à la fin de la transaction.

Exemples de fusion-acquisition

Fusions-acquisitions réussies

H3 : Fusion acquisition : leçons tirées des échecs

Conclusion

Félicitations ! Vous avez désormais percé les mystères du monde fascinant des opérations de fusions-acquisitions. En comprenant les rouages du process M&A, vous avez acquis un atout précieux pour votre future carrière en finance.

N’oubliez jamais que le M&A est un domaine en constante évolution. Restez informés des dernières tendances, aiguisez vos compétences analytiques et développez votre esprit stratégique.

N’oubliez pas, pour décrocher un job en banque d’affaires ou Private Equity, téléchargez notre pack d’entraînement gratuit (CV, lettre de motivation, DCF, brainteasers, etc.) et préparez-vous efficacement !