Quel est le salaire en Private Equity ?

Le monde du Private Equity, souvent auréolé de mystère, attire les talents par ses missions stimulantes et ses perspectives d’évolution prometteuses. Mais qu’en est-il des rémunérations ?

Dans cet article, nous vous dévoilons les secrets des salaires en Private Equity.

Faut-il réellement s’attendre à des rémunérations extraordinaires et à une vie de rêve ?

Comparaison avec le M&A, analyse des facteurs influençant le salaire, négociation et perspectives de carrière : nous explorons tous les aspects de la question.

Alors, prêt à percer les mystères du Private Equity et à découvrir les réalités salariales de ce secteur fascinant ?

Plongeons sans plus attendre dans cet article !

Vous voulez trouver un job dans le milieu compétitif du Private Equity ?

Ça tombe bien, on vous a préparé un pack d’entraînement unique et gratuit (templates CV et lettre de motivation, modèle DCF, exemple de brainteasers, etc.) pour vous aider dans votre préparation.

Les salaires en Private Equity

Quels sont les salaires en Private Equity ?

*** Dans les structures américaines et les gros fonds européens, les plus hauts postes sont des Managing Directors étant donné que le nombre de partners (personne détenant des parts de la société de gestion) est limité. Les MDs sont donc juste des salariés. Seuls quelques MDs sont à la fois MDs et partners (et donc actionnaires de leur société-employeur). Dans les fonds midcap, les postes de partner et MD sont le plus souvent confondus.

Pourquoi les salaires en PE sont-ils si élevés ?

La particularité des fonds de Private Equity est que le chiffre d’affaires est connu dès le 1er janvier. Il s’agit d’un % des fonds levés ou de la valeur des actifs sous gestion.

Un fonds de 500 millions à 1 milliard d’euros va toucher en moyenne entre 10 et 20 millions de revenus (frais de gestion) sur l’année. Cela permet de rémunérer plus que largement l’équipe d’investissement.

Sur un fonds de cette taille, on va trouver :

- 3-4 partners → 4 x 500 000€ = 2 millions d’euros

- 1 ou 2 directors → 1 x 350 000€ = 350 000€

- 1 ou 2 principals → 2 x 250 000€ = 500 000€

- 2-4 associates → 4 x 150 000€ = 600 000€

- (2-4) analystes → 4 x 75 000€ = 300 000€

→ Total = 3.75 millions d’euros

Même en payant 100% du salaire fixe en bonus et en ajoutant quelques personnes, on obtient une structure de coût de 8 millions à 10 millions, largement payée par les frais de gestion.

De plus, la société de gestion censée gérer le fonds d’investissement doit réaliser des plus-values lors de la revente des sociétés en portefeuille et rapporter des très bons rendements aux investisseurs du fonds. La sélection des sociétés, l’investissement et la création de valeur en tant qu’actionnaire nécessitent une grande diversité de compétences. Cela implique d’assez payer l’équipe d’investissement.

Enfin la partie carried interest peut représenter un fort retour sur investissement pour les membres de l’équipe qui peuvent gagner plusieurs millions d’euros même avec des petits % en carried interest.

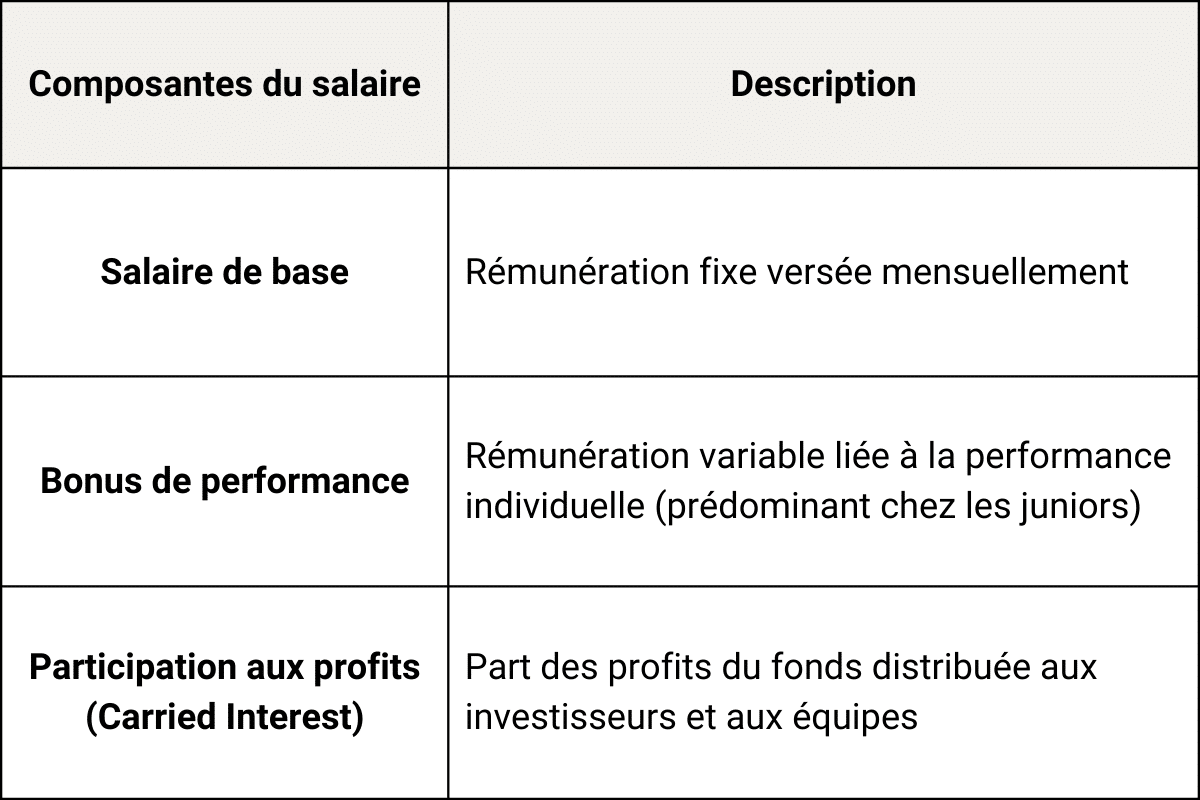

Composantes du salaire

Salaire de base

Le salaire de base en Private Equity varie en fonction de plusieurs facteurs :

Poste occupé (Analyst, Associate, Principal, Investment Director, Partner)

Cela peut sembler logique mais plus votre séniorité augmente, plus votre rémunération augmente.

Expérience professionnelle

Par exemple, si vous avez de la banque d’affaires avant, votre rémunération sera plus importante que si vous n’en avez pas fait. Cela s’explique que vous risquez d’arriver en tant qu’associate avec une rémunération d’analyste largement supérieur aux analystes ayant simplement eu une augmentation de rémunération au sein du fond pendant 3 ans.

Les profils senior extrêmement attractifs bénéficient d’un fort pouvoir de négociation car ils peuvent faire valoriser un réseau, des compétences, des expériences diverses ce qui conduit à une meilleure rémunération

Taille du fonds (small cap, mid cap, large cap)

Plus la taille du fonds augmente, plus les frais sous gestion perçus augmentent ce qui laisse une plus grande flexibilité de budget.

Un fonds de 150 millions d’euros aura un budget annuel de 3 millions d’euros et il sera difficile de payer plusieurs partners, des membres seniors et juniors de manière correcte.

A contrario, un fonds de 1 milliard d’euros avec un budget annuel de 15 millions d’euros aura une grande marge de manœuvre.

Performance du fonds (historique et actuelle)

Plus le fonds est performant, plus le carried interest augmente lui permettant de partager les plus values avec l’équipe. Cela attire des meilleurs profils, qui ayant entendu parler du fonds pour sa réputation dans ce petit milieu, vont postuler. Leur prétention salariale risque d’être plus élevée ce qui conduira à une hausse généralisée des salaires dans l’équipe

Localisation géographique du bureau et du fonds

Les fonds anglo-saxons paient mieux que les fonds européens.

On trouve également des différences entre les villes d’Europe ou des Etats-Unis. Par exemple, NYC a des rémunérations plus élevées que Charlotte. De la même manière, à Paris, les rémunérations sont plus élevées qu’à Lisbonne.

Bonus de performance

Le bonus de performance est une rémunération variable qui dépend de votre année et de la perception qu’ont les seniors de vous.

Il est calculé en % de votre salaire. Le montant du bonus peut être très variable, allant de quelques dizaines de milliers d’euros à des centaines.

Sachez que les bonus en Private Equity ne sont pas ce qui rapporte le plus aux Private Equity guys. Le Carried Interest est une incitation bien plus importante notamment pour les seniors.

Cependant pour les juniors, qui n’ont souvent pas accès au Carried Interest, les bonus sont une grande partie de leur rémunération qui peut aller jusqu’à doubler leur rémunération. C’est pour cette raison que les juniors ont tout intérêt à être performant et être bien vu par les seniors afin de toucher un bon bonus.

Participation aux profits (Carried Interest)

Le principe général du carried interest

Le Carried Interest est une part des profits du fonds qui revient aux équipes d’investissement lorsque les performances du fonds dépassent un certain niveau de rendement prédéfini lors de la création du fonds.

Le benchmark est généralement 20% des plus values (i.e. 20% de carried interest) lorsque le TRI dépasse un hurdle rate autour de 8%. Autrement dit, si le fonds arrive à générer plus de 8% de rendement par an à ses investisseurs, sur l’ensemble de la vie du fonds, alors les investisseurs acceptent de partager les plus-values à hauteur de 20% avec les équipes d’investissement.

L’exemple avec un fonds de 1 milliard d’euros

Sur un fonds de 1 milliard d’euros, si le fonds investit environ 85% de la taille du fonds (généralement une partie part en frais de gestion et l’autre en réserve) et fait x2 net sur les 850 millions d’euros investis, alors les équipes d’investissement (une quinzaine de personnes dans notre exemple) touchent en moyenne 20% de 850 millions d’euros soit 17 millions d’euros.

Les partners vont prendre 12 millions. Les équipes vont se partager jusqu’à 5 millions. Les directeurs prendront 500 000€ et les juniors entre 100 000€ et 250 000€ par personne.

A noter : Les meilleurs fonds arrivent à faire mieux que 2.0x. Les équipes sont parfois plus petites et les partners peuvent redistribuer une plus grande partie du carried interest. Il existe donc des fonds où des principals ou des directeurs ont touché plus d’un million d’euros en travaillant 10 ans dans un fonds (juste en carried et sans compter les bonnes rémunérations en salaire et bonus).

Quels sont les facteurs qui influencent le salaire en Private Equity ?

Le salaire en Private Equity est influencé par plusieurs facteurs, dont les plus importants sont les suivants :

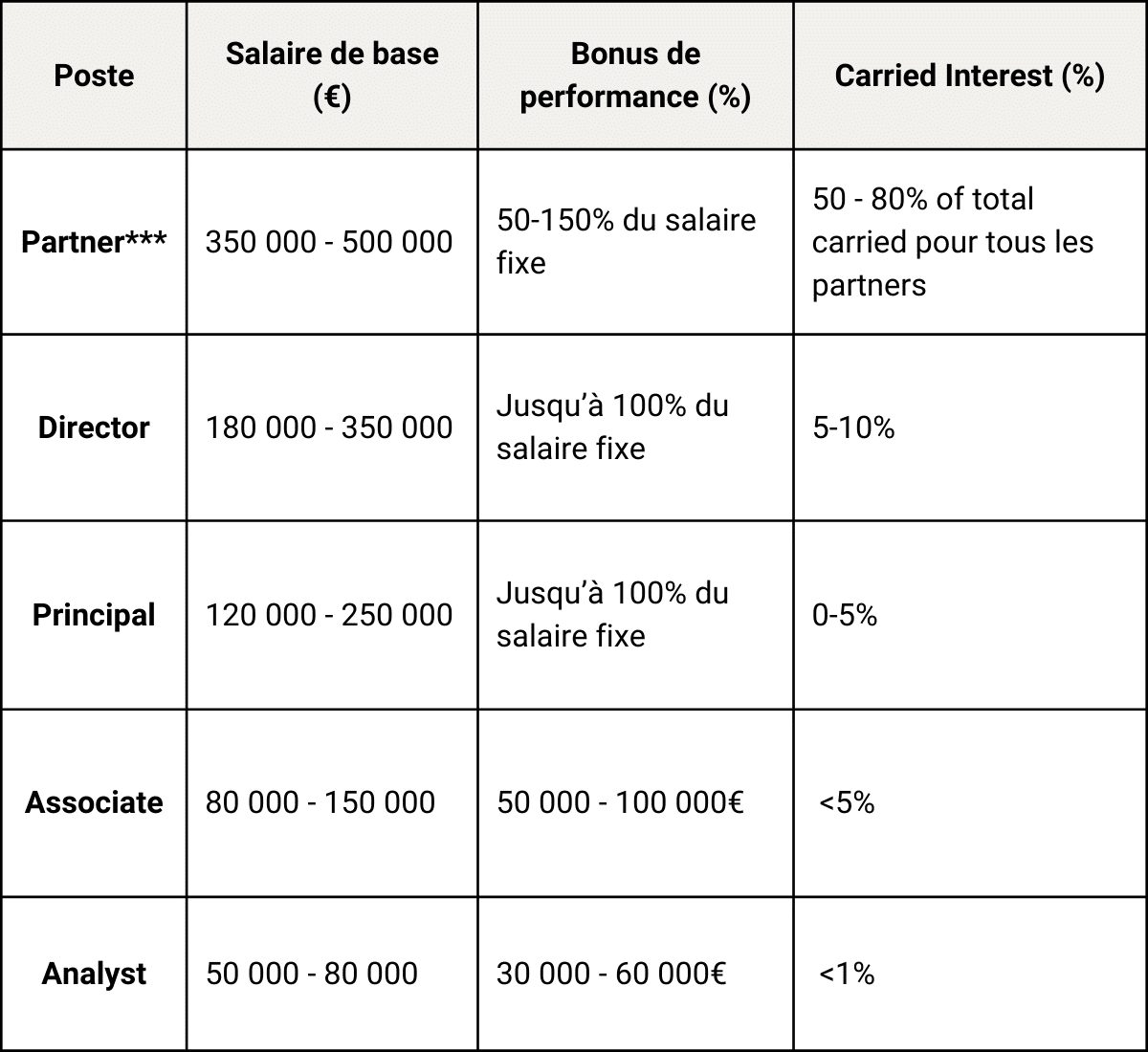

Salaire selon le grade en Private Equity en fonds midcap à Paris

Le grade occupé est l’un des principaux facteurs influençant le salaire en Private Equity. La rémunération augmente généralement en fonction de l’ancienneté et des responsabilités du poste.

Stagiaire

Tout dépend du fonds et de sa taille mais généralement les stagiaires sont relativement bien payés.

A Paris, un stagiaire gagnera de 1500€ à 1800€ brut/mois (le net équivaut presque à votre brut) en moyenne.

Cela peut monter à 2000-2500€ pour les plus gros fonds large cap.

Analyste

- Les salaires en tant qu’analyste sont variables et sont généralement compris entre 50 000€ et 80 000€ par an.

- Les bonus sont compris entre 30 000 et 60 000€.

Les fonds de PE n’avaient pas l’habitude de recruter des analystes jusqu’à récemment. Généralement, ils recrutaient au niveau associate et laissaient les boutiques ou banques M&A le soin de former les analystes. C’est moins vrai aujourd’hui où de grandes quantités de data sont traitées en interne d’où la nécessité d’avoir des analystes.

Les augmentations annuelles de salaire sont plus faibles qu’en M&A mais sont quand même substantielles et sont de plusieurs milliers d’euros par an. Pour donner un ordre de grandeur, elles peuvent dépasser les 10 000€/an.

Le carried interest est infime. Il ne faut pas compter le carried à ce stade et ne représente pas plus que quelques points de pourcentage. Et la plupart des fonds ne donne pas de carried en dessous de principal.

→ Un analyste 1 peut donc espérer un package total (salaire + bonus) compris entre 75 000€ et 90 000€ par an.

Associate

Pour le salaire de base, on se retrouve dans deux cas avec des écarts salariaux importants que certains qualifient de grande injustice :

- Ceux ayant fait leurs années d’analyste en banque touche un salaire compris entre 80 000€ et 120 000€ pour un niveau associate 1

- Les autres ne touchent que les 3 ans d’augmentation d’années d’analyste soit entre 70 000€ et 90 000€

Les bonus commencent à être substantiels peuvent atteindre 100 000€ dans le meilleurs des cas

Les augmentations de salaire sont elles aussi plus faibles et vont être de l’ordre de grandeur des analystes

Le carried interest est de moins de 5% pour l’ensemble des associates soit 1 ou 2% par associate.

→ Le package total d’un associate est compris entre 120 000€ et 220 000€ par an sans compter le Carried Interest (qui reste négligeable à ce stade de la carrière). Certains dépassent les 300 000€ dans certains gros fonds.

Principal

Les salaires sont généreux et sont entre 120 000€ et 250 000€ par an. Tout dépend du fond en question, du choix de carrière en amont et de l’évolution sur les années passées.

Le carried interest est de quelques pourcents par principal.

→ Le package total est tout aussi variable mais les meilleurs principals peuvent largement toucher plus de 350 000€ par an.

Directeur

A partir de directeur, il est impossible d’avoir une vraie fourchette, tant le poste et la rémunération changent.

On peut cependant estimer qu’un directeur touche entre 180 000€ et 350 000€ par an, avec un bonus pouvant doubler cette somme.

Le carried interest est de 5%-10% pour l’ensemble des directeurs et c’est à partir de ce moment où les enjeux deviennent conséquents. Avec le bon investissement initial dans le fonds et une performance dans les benchmarks du marché, c’est la différence entre être un salarié bien payé et un multi-millionnaire.

→ Le package total est donc compris entre 250 000€ à 700 000€ par an.

Partner ou Managing Director (MD)

Le salaire en Private Equity est plus faible que le salaire en M&A mais la partie incitative du carried aligne les intérêts des investisseurs et des partners du fonds.

Ainsi le salaire va être compris entre 350 000€ à 500 000€ et les bonus importants (parfois 150% mais assez rares). L’important c’est le carried interest.

Le carried interest représente 30 à 80 % du total pour l’ensemble des partners. Le pourcentage varie énormément en fonction de la gourmandise des partners, de leur nombre et de la taille du fonds.

Cependant, sur quelques années, 20% des PV peuvent représenter parfois 200 millions d’euros. En se partageant cette somme entre quelques partners, les rémunérations peuvent dépasser 25 millions d’euros par personne sur l’ensemble de la vie du fonds (une dizaine d’années).

→ Annualisé la somme “salaire + bonus + carried” peut représenter entre 3 et 5 millions d’euros par an facilement.

Géographie

La localisation du bureau et du fonds joue un rôle crucial dans la détermination des salaires en private equity.

Les rémunérations sont généralement plus élevées dans les grandes villes et les principaux centres financiers en raison du coût de la vie plus élevé et de la concentration des opportunités. NYC, Shanghai, Singapour et Londres ainsi que les villes suisses ont généralement les meilleurs salaires.

On trouve également des différentes entre les fonds américains et européens (les américains payant plus)

Taille et succès du fonds

La taille et le succès du fonds sont également des facteurs importants qui influencent le salaire en Private Equity.

Les fonds plus importants et plus performants ont généralement les moyens de payer des salaires plus élevés.

Voici quelques éléments à prendre en compte :

- Taille du fonds : small cap, mid cap, large cap

- Performance du fonds : performance historique et actuelle du fonds

- Stratégie du fonds : Capital-investissement, capital-risque, dette privée

Et c’est notamment vrai car les frais de gestion sont plus importants lorsque la taille du fonds augmente. Ainsi il y a des différences entre small et large caps.

Les fonds performants ont également des facilités à lever.

Enfin le rendement de l’equity étant supérieur à la dette, les fonds de Private Equity ont de meilleurs frais de gestion et donc des possibilités de mieux rémunérer les équipes.

Pourquoi accorder de l’importance au fonds que vous allez rejoindre ?

Votre choix de carrière et de fonds va déterminer la courbe de votre rémunération. Et rejoindre un fonds prometteur certes petits aujourd’hui peut être un choix stratégique. Plusieurs raisons à cela :

Vous évoluez plus rapidement avec le fonds et sa taille (et donc la structuration des équipes).

Vous pouvez plus facilement négocier une plus grande % de carried interest

Le fonds en ce développement va augmenter ses AuMs et donc les frais de gestion permettant des meilleurs salaires

Si le fonds performe bien, votre carried interest (étant donné une part plus importante) va conduire à une plus grande rémunération variable pouvant représenter beaucoup d’argent.

Contrairement au M&A, où le choix a moins d’importance car est plus facilement réversible, choisir le mauvais fonds PE peut vous pénaliser par la suite.

Vous pouvez être coincé dans un fonds qui ne vous donne pas de carried, qui ne touche pas de carried interest ou bien qui ne vous fait pas évoluer. Or rejoindre un fonds de Private Equity, c’est s’engager sur un temps long ce qui peut être contraignant.

Et de la même façon, choisir un fonds prometteur en pleine croissance, pas tout à fait structuré et qui finit par devenir un fonds de place, avec des forts AuMs et une équipe structurée peut s’avérer le meilleur choix de votre carrière. Vous ne profitez que des avantages.

Anecdote : J’ai rencontré un type qui était directeur dans un fonds à Paris qui avait 1.5 milliards d’actifs sous gestion alors qu’il les avait rejoint pour leur premier fonds de 250 millions d’euros en tant que stagiaire. Il a eu la progression la plus rapide que j’ai connu en Private Equity car tout cela s’est passé en 8 ans.

Comment négocier son salaire (en Private Equity) ?

Les quatre règles à garder en tête d’après un négociateur du FBI

Chris Voss, ancien négociateur du FBI, dans son livre Ne coupez jamais la poire en deux, explique qu’il existe 4 règles primordiales à garder en tête :

- Séparer la personne (et son émotion) du problème ;

- Ne pas se laisser absorber par ce demande votre interlocuteur, mais se concentrer plutôt pourquoi il le demande, afin de comprendre ce qu’il désire réellement ;

- Travailler de façon coopérative pour générer des options gagnant-gagnant ;

- Établir des standards acceptés des deux côtés pour évaluer ces solutions possibles.

N’oubliez pas que :

« La négociation se résume avant tout à dialoguer et à établir de bons rapports; une façon de créer rapidement des relations et de faire parler et penser ensemble plusieurs personnes. » Chris Voss

Avant la négociation : la préparation est la clé

Quels sont les salaires de marché ?

Il est primordial d’avoir une bonne idée des salaires de votre poste en fonction de votre grade sur le marché (par exemple les fonds mid-cap à Paris) et pour votre société (votre employeur actuel ou futur).

Vous pouvez utiliser des sites comme Glassdoor ou LinkedIn pour obtenir des données sur les salaires dans le secteur du Private Equity mais le meilleur moyen reste de discuter avec les personnes du milieu ou déjà en poste en private equity ou chez votre employeur.

Quelle est votre valeur ajoutée ?

La question que vous devez garder en tête est : What’s in it for me ?

Autrement dit, qu’apportez-vous en échange de votre salaire ou de votre augmentation à votre équipe, votre boss ou votre société.

Cela permet de définir votre propre valeur et de savoir ce qui vous différencie. Plus vous aurez de la valeur plus il sera facile de négocier, c’est-à-dire une combinaison entre des compétences :

- i. rares : peu de personnes ont ces compétences sur le marché

- ii. demandées : ces employeurs se battent pour disposer de ces compétences

Par exemple, lors du boom de l’IA en 2023, les personnes qui avaient des compétences spécifiques dans le domaine ont pu négocier très fortement à la hausse leur salaire.

Sur quel horizon de temps raisonnez-vous ?

Posez-vous la question honnêtement sur quel horizon de temps vous vous projeter dans l’entreprise. Plus vous envisagez de rester longtemps, plus il sera simple de négocier une augmentation de salaire.

Savoir en amont quel est votre horizon, c’est savoir quelles sont vos alternatives de carrière, ce que vous voulez faire après, où vous souhaitez travailler, etc.

Conclusion

Avant de commencer la négociation, il est important de savoir ce que vous voulez obtenir. Pour cela, il faut se connaître, connaître sa plus value, l’horizon de temps que vous souhaitez rester dans la société et quels sont les market practices.

En résumé, votre préparation est clé pour que votre négociation soit un succès.

Pendant la négociation

Long terme > court terme

Il y a deux composantes : (i) votre salaire et son augmentation d’un côté et (ii) vos compétences et votre potentiel de l’autre.

Dit autrement, vous ne négociez pas qu’à un instant t mais sur aujourd’hui et demain.

Vous pouvez, par exemple, expliquer à votre employeur que vous augmenter aujourd’hui, c’est faire le choix d’investir sur vous. Investir sur vous implique que l’employeur aura un retour sur investissement dans le futur.

Ce n’est donc plus une perte sèche mais le début d’une collaboration sur le long terme.

Nota bene : Gardez en tête que si votre employeur souhaite limiter la hausse des salaires, il est encore plus coûteux pour lui de recruter constamment de nouveaux profils.

Il faut donc expliquer comment vous prévoyez de contribuer à l’entreprise.

Les exemples appuient votre négociation

Utilisez des faits (exemples) et des chiffres concrets. Si vous négociez une augmentation, vous avez déjà travaillé et vous pouvez vous servir de vos réalisations pour appuyer pourquoi on devrait vous augmenter.

La négociation ne tourne pas uniquement autour du salaire

Soyez prêt à négocier les avantages annexes. Si le salaire de base ne peut pas être augmenté, discutez d’autres éléments de compensation, tels que les primes de performance, les options d’achat d’actions, ou des avantages supplémentaires comme des congés payés ou des opportunités de formation.

La flexibilité sans compromis

Soyez ouvert à la discussion et prêt à faire des compromis sur certains points. Il faut pouvoir lâcher des points pour en gagner d’autres.

Pensez gagnant-gagnant mais ne faites pas de compromis sur l’essentiel. Restez ferme sur les aspects les plus importants pour vous. Par exemple, si le salaire est non négociable, essayez de négocier une clause de révision salariale après six mois de probation.

Les solutions de repli et les alternatives

Si la négociation échoue, ayez un plan B.

Par exemple, « Je suis très intéressé par ce poste, mais j’ai également d’autres offres sur la table. J’aimerais vraiment apporter ma contribution ici, alors j’espère que nous pourrons trouver un accord satisfaisant pour les deux parties. »

Conclusion

En conclusion, 4 points clés à retenir sur les salaires en Private Equity :

Les rémunérations en Private Equity sont élevées et atteignent plusieurs millions d’euros pour les Partners

Le salaire est composé de plusieurs éléments : salaire de base, bonus de performance et participation aux profits (Carried Interest).

De nombreux facteurs influencent le salaire en PE, tels que le grade occupé, la taille et la localisation. Le potentiel du fonds est également important car si un fonds a du succès et grossit bien, les rémunérations augmenteront également rapidement tout comme la vitesse de progression au sein du fonds.

Négocier son salaire est une étape importante pour obtenir la meilleure rémunération possible.

N’oubliez pas, pour décrocher un job en Private Equity, téléchargez notre pack d’entraînement gratuit (CV, lettre de motivation, DCF, brainteasers, etc.) et préparez-vous efficacement !