Return on Equity (ROE) : définition, calcul et interprétation

Le Return on Equity (ROE) est un indicateur financier souvent mal maîtrisé par les étudiants en finance.

Bien que peu utilisé en corporate finance, le ROE offre un atout précieux : la comparaison facile de la rentabilité entre entreprises d’un même secteur.

En suivant pas à pas les explications et exemples concrets, vous saurez non seulement calculer le ROE, mais également l’interpréter et l’utiliser pour comparer la performance des entreprises.

Fini le stress face au ROE ! Après cet article, vous maîtriserez cet indicateur et ne craindrez plus aucune question en entretien.

Alors, prêt à relever le défi ?

Vous voulez trouver un job dans le milieu compétitif des banques d’affaires ou du Private Equity ?

Ça tombe bien, on vous a préparé un pack d’entraînement unique et gratuit (templates CV et lettre de motivation, modèle DCF, exemple de brainteasers, etc.) pour vous aider dans votre préparation.

Return on Equity : Définition

Qu’est-ce que le Return on Equity ?

Le Return on Equity (ROE), ou en français Rentabilité des Capitaux Propres, est un ratio financier utilisé pour mesurer la rentabilité d’une entreprise par rapport à ses fonds propres.

Autrement dit, il permet de mesurer la capacité de l’entreprise à générer du profit à partir des fonds investis par ses actionnaires.

Comment calculer le Return on Equity ?

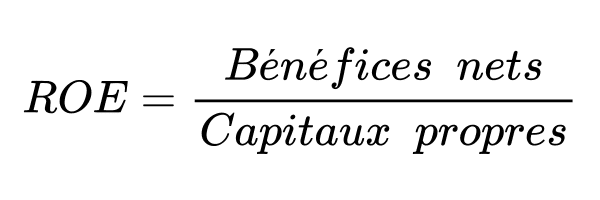

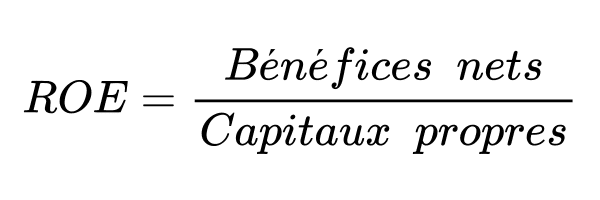

Formule du Return on Equity

Le ROE se calcule en divisant le bénéfice net de l’entreprise par ses capitaux propres. Il est exprimé en pourcentage.

La formule du ROE est donc :

Nota bene : On multiplie par 100 pour transformer le chiffre décimal en pourcentage.

Interprétation de la formule

Un ROE élevé peut indiquer qu’une entreprise utilise efficacement ses capitaux pour générer des profits, tandis qu’un ROE faible suggère le contraire.

Cependant, l’élément clé en finance est de trouver un benchmark (un point de référence) pertinent et de l’utiliser comme point de comparaison. Toute évaluation d’entreprise est une comparaison de l’entreprise par rapport à son marché.

Il est donc important de comparer le ROE d’une entreprise avec celui d’autres entreprises dans le même secteur pour avoir un contexte approprié.

Par exemple, le secteur immobilier nécessite moins de capitaux propres que les sociétés industrielles. Ainsi, il faut comparer le ROE des sociétés immobilières d’un côté et des sociétés industrielles de l’autre.

Composantes de la formule du Return on Equity

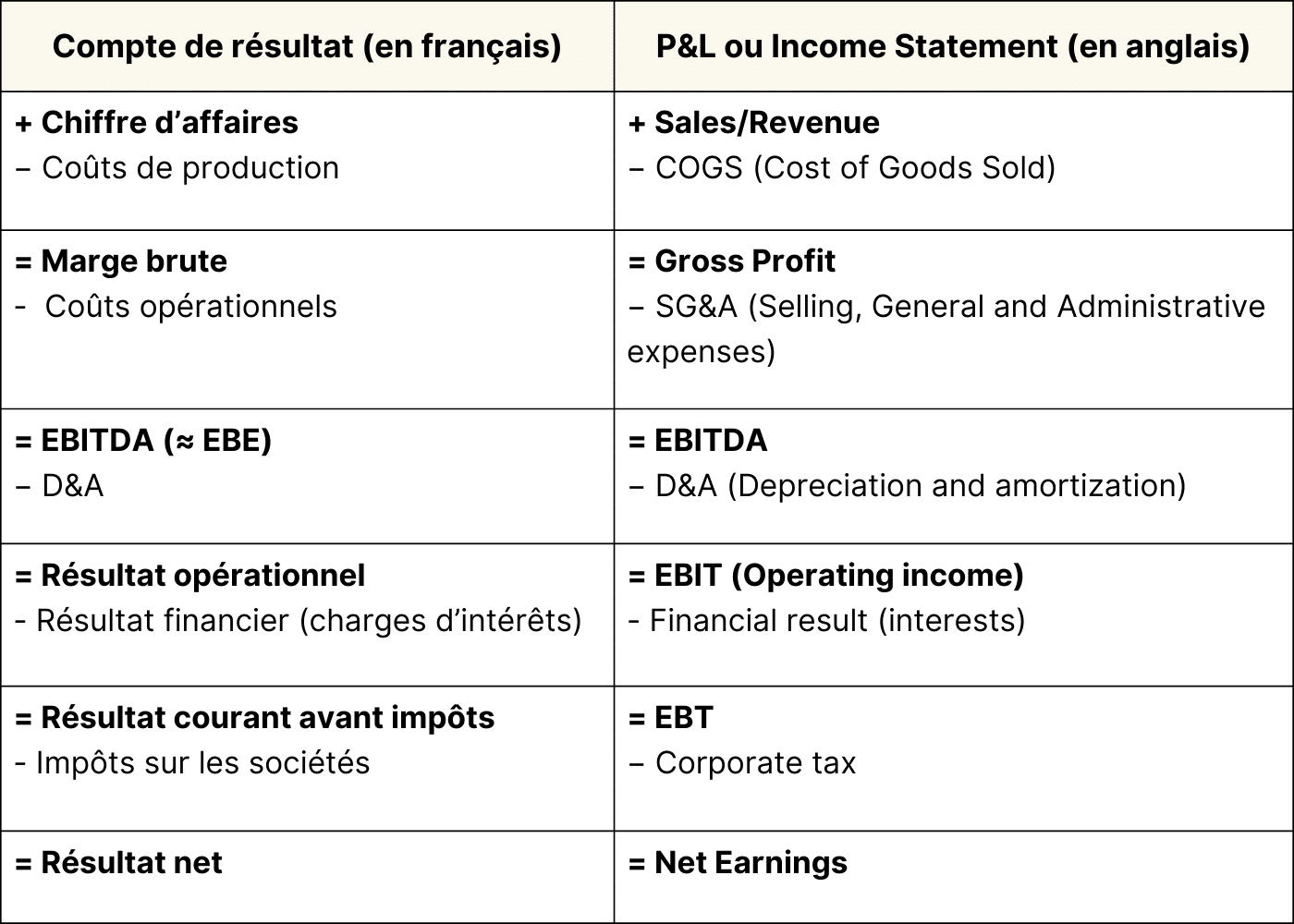

Net Income ou Net Earnings (résultat net ou bénéfice net en français)

Le résultat net, aussi appelé bénéfice net, représente le profit final d’une entreprise après avoir déduit toutes ses charges et ses impôts. Il s’agit du dernier élément du compte de résultat, document financier récapitulant les revenus et les dépenses d’une entreprise sur une période donnée (aussi appelé P&L pour Profit & Loss).

En d’autres termes, le résultat net mesure la performance financière d’une entreprise en indiquant le montant d’argent qu’elle a gagné après avoir couvert toutes ses obligations.

Pour rappel, le compte de résultat se décompose comme suivant :

- Chiffres d’affaires = Revenues

- Marge Brute = Gross Profit

- Résultat opérationnel = Operating income

- Résultat courant avant impôts = Earnings before Tax

- Résultat net = Net income

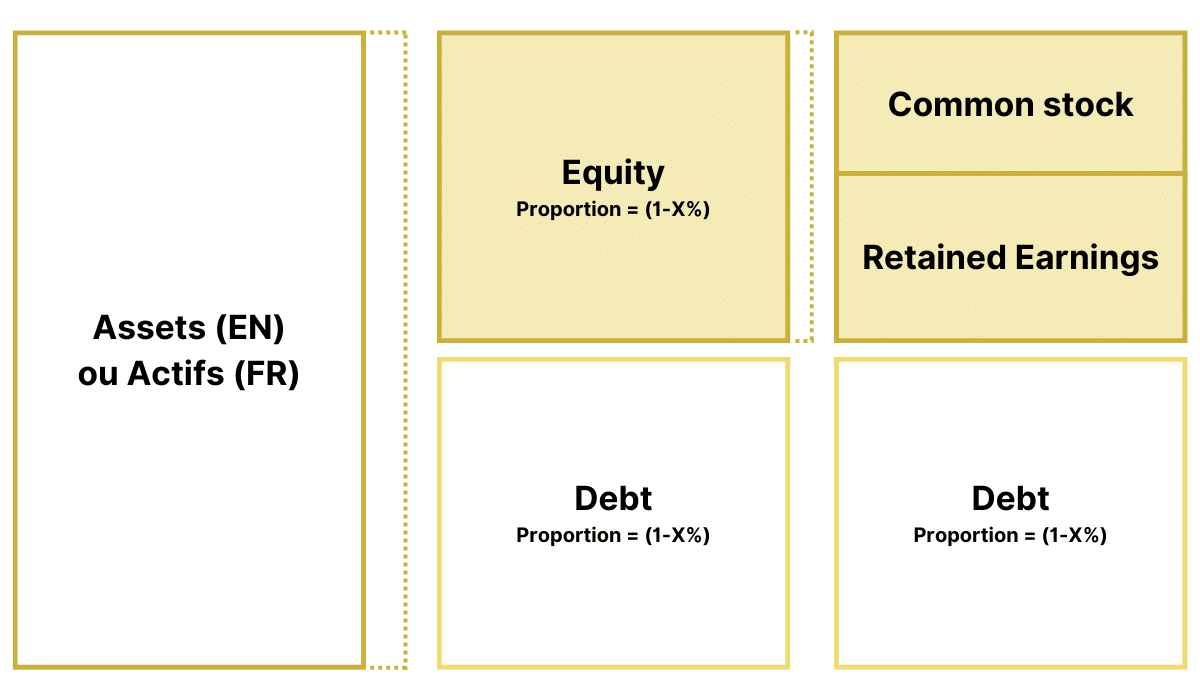

Shareholder’s Equity (fonds propres en français)

Les capitaux propres, aussi appelés fonds propres, constituent l’ensemble des ressources permanentes appartenant aux actionnaires d’une entreprise.

Les capitaux propres se composent de deux éléments principaux :

Les actions ordinaires ou common stock en anglais (et les actions privilégiées) : il s’agit des sommes investies par les actionnaires lors de la création ou des différentes augmentations du capital de l’entreprise. Ces apports peuvent prendre la forme d’actions ordinaires ou d’actions privilégiées.

Les bénéfices non distribués (retained earnings en anglais) : Il s’agit des bénéfices que l’entreprise a réalisés et qui n’ont pas été distribués aux actionnaires sous forme de dividendes. Ces bénéfices sont réinvestis dans l’entreprise pour financer sa croissance.

Rentabilité des capitaux propres : exemple

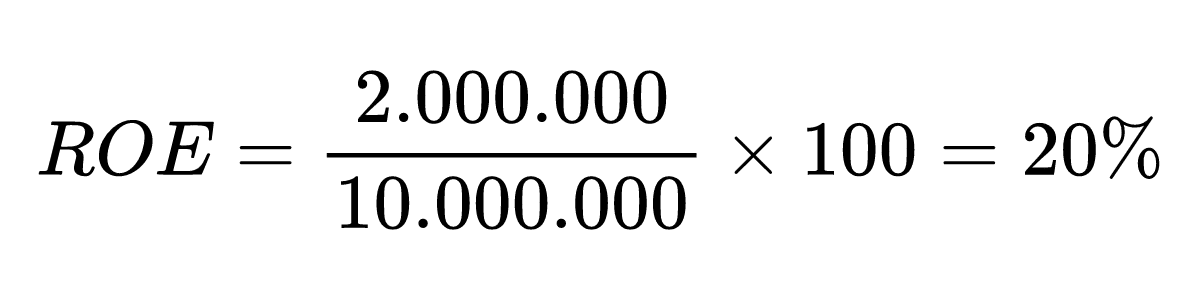

Imaginons une entreprise fictive pour illustrer le calcul du Return on Equity (ROE).

Supposons que l’entreprise A ait les informations financières suivantes pour une année donnée :

Bénéfice Net : 2 millions d’euros

Capitaux Propres (somme des investissements des actionnaires) : 10 millions d’euros

Pour calculer le ROE, nous utiliserons la formule suivante :

En insérant les chiffres de l’entreprise A dans cette formule, nous obtenons :

Nota bene : On multiplie par 100 pour transformer le chiffre décimal en pourcentage.

Utilisation du Return on Equity

Comment interpréter Return on Equity ?

Le ROE mesure la capacité d’une entreprise à générer des profits à partir de ses capitaux propres (l’investissement des actionnaires).

Qu’indique un ROE élevé ?

1. Une efficacité dans l’utilisation des fonds propres

Un ROE élevé indique une gestion efficace et une utilisation rentable des capitaux propres.

2. Concurrence

Un ROE plus élevé que les concurrents peut indiquer un avantage concurrentiel. À l’inverse, un ROE faible peut signaler des problèmes de gestion ou d’efficacité.

3. Stabilité des profits

Un ROE élevé et stable sur plusieurs années peut indiquer une croissance durable et une gestion efficace. Cela peut être attrayant pour les investisseurs recherchant des entreprises avec une performance financière solide.

Profit inconsistency

Le profit inconsistency est la variabilité des bénéfices d’une entreprise.

Le ROE peut être utilisé pour détecter les incohérences dans les bénéfices d’une entreprise grâce à son caractère révélateur des fluctuations de rentabilité.

En observant le ROE sur plusieurs périodes, les analystes peuvent identifier des tendances ou des modèles dans la performance financière.

On peut également comparer le ROE de l’entreprise avec la moyenne du secteur pour déterminer si les fluctuations observées sont spécifiques à l’entreprise ou une caractéristique du secteur dans son ensemble. Si le ROE de l’entreprise fluctue plus que celui du secteur, cela peut indiquer des problèmes internes.

Excès de dette

La relation entre le ROE et l’excès de dette (ou levier financier élevé) est cruciale à comprendre, car elle peut révéler comment l’endettement affecte la performance financière perçue d’une entreprise.

Effet positif de l’endettement sur le ROE :

L’endettement peut effectivement augmenter le ROE tant que le rendement des investissements financés par la dette est supérieur au coût de cette dette. C’est ce qu’on appelle l’effet de levier financier.

Exemple : Si une entreprise emprunte à 5% d’intérêt et investit cet argent dans un projet qui génère un rendement de 10%, le ROE s’en trouvera augmenté.

Cependant, un ROE élevé issu d’un endettement important peut masquer un risque financier accru. Risques liés à un endettement excessif :

- Base de capitaux propres réduite : L’endettement dilue les capitaux propres, augmentant le ROE artificiellement.

- Vulnérabilité accrue : En cas de difficultés économiques ou de hausse des taux d’intérêt, le remboursement de la dette devient plus difficile, fragilisant l’entreprise.

Negative Net Income

Si le bénéfice net est négatif, le ROE sera également négatif.

Un ROE négatif est un signal d’alarme important qui indique que l’entreprise rencontre des difficultés financières. Il signifie que l’entreprise perd de l’argent, ce qui réduit la valeur des capitaux propres investis par les actionnaires.

Causes d’un ROE négatif

- Opérations inefficaces : l’entreprise gaspille des ressources et ne génère pas suffisamment de profits pour couvrir ses dépenses.

- Coûts élevés : l’entreprise a des charges excessives qui grèvent ses résultats.

- Baisse des ventes : la demande pour les produits ou services de l’entreprise est en baisse.

- Problèmes spécifiques au secteur ou à l’entreprise : des événements ponctuels ou des changements structurels dans le secteur peuvent affecter négativement la performance de l’entreprise.

Comparaison sectorielle

Il est important de comparer le ROE négatif de l’entreprise à celui d’autres entreprises du même secteur.

Si d’autres entreprises du secteur ont également un ROE négatif, cela pourrait indiquer des problèmes sectoriels plus larges, comme une récession ou une crise économique.

Si le ROE négatif de l’entreprise est significativement plus bas que celui de ses concurrents, cela peut souligner des problèmes spécifiques à l’entreprise qui nécessitent une attention particulière.

Conséquences d’un ROE négatif

- Perte de confiance des investisseurs : les investisseurs sont moins enclins à investir dans une entreprise qui perd de l’argent.

- Difficultés à lever des capitaux : l’entreprise peut avoir du mal à obtenir des financements pour ses projets de croissance.

- Risque de faillite : si l’entreprise ne parvient pas à inverser la tendance, elle risque de se déclarer en faillite.

Quel est le bon ratio Return on Equity ?

Comment interpréter la rentabilité des capitaux propres ? Le bon ratio de capitaux propres dépend de plusieurs facteurs, notamment du secteur d’activité de l’entreprise, de la conjoncture économique, et des normes de performance au sein de l’industrie concernée.

Voici quelques éléments à prendre en compte pour évaluer ce qui constitue un bon ROE :

- Moyenne de marché : un bon point de départ est de regarder la moyenne du ROE pour le secteur de l’entreprise. Un ROE qui est supérieur à la moyenne du secteur peut être considéré comme bon.

- Stabilité et constance : un ROE qui est stable et durable au fil du temps est souvent plus favorable qu’un ROE élevé mais volatile. La cohérence indique une gestion efficace et prévisible.

- Contexte économique : le contexte économique général peut affecter ce qui est considéré comme un bon ROE. Par exemple, pendant les périodes de récession, les attentes en termes de ROE peuvent être ajustées à la baisse.

- Niveau d’endettement : un ROE élevé n’est pas toujours positif, surtout s’il est le résultat d’un fort endettement. Un bon ROE devrait être évalué par rapport au niveau de risque financier de l’entreprise.

- Taux de rendement des actions : le ROE devrait également être considéré en relation avec le taux de rendement global des actions de l’entreprise, y compris la croissance du capital et les dividendes.

Importance du ROE

Comment améliorer la rentabilité des capitaux propres ?

Pour améliorer le ROE on peut agir sur deux facteurs : l’augmentation du bénéfice net ou la réduction des capitaux propres. La seconde étant souvent un paramètre (à l’exception du rachat d’actions) plus qu’une variable, nous allons nous concentrer sur l’augmentation du bénéfice net.

De manière générale, le bénéfice net représente la différence entre les revenus et les charges. Autrement dit, si les revenus sont supérieurs aux charges, le bénéfice net est positif. À l’inverse, si les charges sont supérieures aux revenus, alors l’entreprise enregistre une perte nette.

Pour augmenter le bénéfice net, on peut donc :

1. Augmenter les revenus

Il y a plusieurs façons d’augmenter les revenus, pour n’en citer que quelques-unes, on peut :

- Diversifier ses produits ou services : développer de nouveaux produits ou services pour attirer de nouveaux clients ou pénétrer de nouveaux marchés.

- Améliorer la stratégie de prix : ajuster les prix pour maximiser les revenus tout en restant compétitif.

- Étendre la société géographiquement : entrer sur de nouveaux marchés pour augmenter la base de clients.

Il existe aussi la croissance externe i.e. le rachat d’autres sociétés notamment par une stratégie de M&A élaborée.

2. Réduire les coûts

Il y a plusieurs façons de réduire les coûts, pour n’en citer que quelques-unes, on peut :

- Optimiser les opérations : identifier et éliminer les inefficacités opérationnelles pour réduire les coûts.

- Gérer la chaîne d’approvisionnement : négocier de meilleurs tarifs avec les fournisseurs ou trouver des alternatives moins coûteuses.

- Contrôler les coûts fixes : réduire les dépenses non essentielles et optimiser l’utilisation des ressources.

On peut ajouter à ça les stratégies d’optimisation fiscale ou de financement.

Limites du ROE

Le ROE, bien qu’utile, n’est pas un indicateur parfait. Il est crucial de connaître ses limites pour une analyse financière complète et précise.

1. Non prise en compte du risque

Le ROE ne distingue pas les entreprises à risque élevé de celles à faible risque.

Deux entreprises avec le même ROE peuvent avoir des structures de capital et des activités très différentes, impactant leur niveau de risque.

2. Qualité des bénéfices

Des politiques d’amortissement divergentes affectent le bénéfice net et le ROE.

La comparaison entre entreprises devient moins fiable à cause de ces variations.

4. Distribution de dividendes

Les entreprises versant des dividendes importants peuvent avoir un ROE plus bas.

Cela ne signifie pas nécessairement une performance moindre, car les dividendes attirent certains investisseurs.

Pour surmonter ces limites, les analystes combinent souvent le ROE avec d’autres indicateurs financiers, tels que le Return on Assets (ROA), le ratio d’endettement, et la croissance des revenus, pour obtenir une vue plus complète de la santé financière et de la performance d’une entreprise.

Comparaison du ROE avec d’autres indicateurs financiers de performance

ROE Return On Assets (« ROA »)

Définition et formule du ROA

Le ROA (Return on Assets) mesure l’efficacité avec laquelle une entreprise utilise ses actifs pour générer du profit. Il est calculé en divisant le bénéfice net par le total des actifs.

Le ROA évalue donc :

- L’efficacité opérationnelle : Capacité à générer des profits à partir des opérations quotidiennes.

- La capacité à générer des profits à partir des investissements totaux en actifs, indépendamment de la structure de financement.

Différences entre ROA et ROE :

|

Critère |

ROE |

ROA |

|---|---|---|

|

Impact de la structure de financement |

Directement affecté par la dette (ratio dette/capitaux propres) |

Pas affecté par la structure de financement, car basé sur les actifs totaux |

|

Pertinence sectorielle |

Varie selon les secteurs (intensité capitalistique, structure de financement) |

Offre une comparaison plus neutre entre entreprises avec différents niveaux de dette |

|

Utilisations complémentaires |

Rentabilité générée pour les actionnaires |

Aperçu de l’efficacité opérationnelle globale |

Utiliser conjointement ces deux mesures permet d’obtenir une vue plus complète de la performance financière d’une entreprise.

Exemple : Supposons que deux entreprises, A et B, ont le même bénéfice net de 1 million d’euros.

- Entreprise A : Total des actifs de 5 millions d’euros, ROE de 20%.

- Entreprise B : Total des actifs de 10 millions d’euros, ROE de 10%.

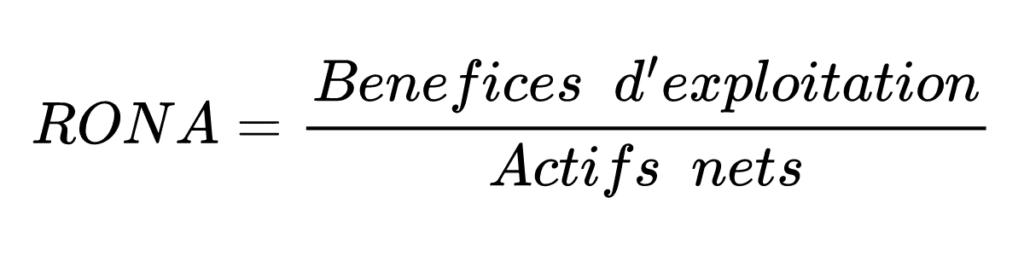

ROE vs Return On Net Assets (« RONA »)

Définition et formule Return on Net Assets (RONA)

Le Return on Net Assets (RONA) est un indicateur de performance financière qui mesure l’efficacité avec laquelle une entreprise utilise ses actifs nets pour générer des profits.

Il est similaire au Return on Assets (ROA), mais se concentre plus spécifiquement sur les actifs nets, (actifs totaux moins les passifs non courants), ce qui donne une mesure des actifs financés par les actionnaires et les créanciers à court terme

La formule pour calculer le RONA est :

Bénéfice d’Exploitation = Résultat opérationnel = EBIT

Utilisations du RONA :

- Efficacité des actifs : évaluer l’efficacité de l’utilisation des actifs nets pour générer des profits.

- Comparaison sectorielle : comparer la performance opérationnelle d’entreprises dans le même secteur.

Limites du RONA :

- Comparaison entre secteurs différents : trompeur à cause des différences de structure des actifs.

- Impact des politiques d’amortissement : influencent le RONA sans refléter nécessairement l’efficacité opérationnelle.

- Sensibilité aux nouveaux investissements : baisse du RONA si les nouveaux actifs ne contribuent pas immédiatement aux profits.

Exemple de comparaison de RONA :

Supposons que deux entreprises, A et B, ont le même bénéfice d’exploitation de 1 million d’euros.

- Entreprise A : Actifs nets de 5 millions d’euros, RONA de 20%.

- Entreprise B : Actifs nets de 10 millions d’euros, RONA de 10%.

Le RONA de l’entreprise A est plus élevé, indiquant une meilleure utilisation des actifs nets.

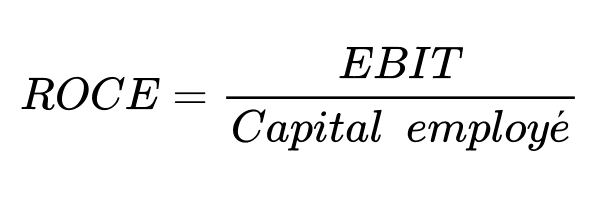

ROE vs ROCE

Définition et formule du ROCE :

Le ROCE (Return on Capital Employed) mesure la rentabilité d’une entreprise par rapport à l’ensemble du capital employé, c’est-à-dire la somme des capitaux propres et des dettes.

Il évalue l’efficacité avec laquelle une entreprise utilise son capital total pour générer des profits.

Formule du ROCE :

Avantages du ROCE par rapport au ROE :

- Vision plus complète : Le ROCE intègre les capitaux propres et les dettes, offrant une vue plus complète de la performance financière.

- Meilleure comparaison entre entreprises : Le ROCE permet une comparaison plus équitable entre entreprises ayant des structures de capital différentes.

- Pertinence pour les secteurs à forte intensité capitalistique : Le ROCE est particulièrement pertinent pour les secteurs nécessitant de lourds investissements en actifs fixes, car il considère l’ensemble du capital utilisé.

Utiliser ces deux mesures conjointement peut fournir une vue plus complète de la santé financière et de la performance d’une entreprise.

Exemple d’utilisation du ROCE :

Supposons que deux entreprises, A et B, ont le même EBIT de 1 million d’euros.

- Entreprise A : Capitaux propres de 5 millions d’euros, dettes nettes de 2 millions d’euros, ROCE de 20%.

- Entreprise B : Capitaux propres de 10 millions d’euros, dettes nettes de 0 euros, ROCE de 10%.

Le ROCE de l’entreprise A est plus élevé, indiquant une meilleure utilisation du capital total.

ROE vs Cost of Equity (CoE)

Définition Cost of Equity

Le ROE est une mesure interne de la performance, axée sur la rentabilité des capitaux propres. Tandis que le CoE est une mesure externe du coût du financement par les capitaux propres, représentant le rendement minimum attendu par les investisseurs.

Comparaison ROE vs COE

Comparer les deux peut indiquer si une entreprise crée ou détruit de la valeur pour ses actionnaires.

ROE > CoE : Création de valeur pour les actionnaires.

L’entreprise génère un retour supérieur au coût du capital. Cela signe d’une utilisation efficace des capitaux propres.

ROE < CoE : Destruction de valeur pour les actionnaires.

L’entreprise ne parvient pas à générer un rendement suffisant pour compenser le coût du capital. Cela signifie une inefficacité ou une mauvaise allocation des capitaux.

Les investisseurs utilisent souvent ces deux mesures pour évaluer si une entreprise est un investissement attractif. Une entreprise qui maintient régulièrement un ROE supérieur à son CoE peut être considérée comme une option d’investissement plus favorable.

Conclusion

Le ROE est un outil précieux pour évaluer la rentabilité d’une entreprise, mais il n’est pas parfait. Il est crucial de comprendre ses limites et de l’utiliser en conjonction avec d’autres indicateurs financiers pour une analyse complète et précise.

Points clés à retenir :

- Le ROE mesure la rentabilité des capitaux propres.

- Il est important de comparer le ROE d’une entreprise à celui de ses concurrents.

- Le ROE doit être utilisé avec d’autres indicateurs tels que le ROA, le ROCE et le CoE.

- Il est important de tenir compte du contexte de l’entreprise lors de l’interprétation du ROE.

En conclusion, le ROE est un indicateur important, mais il ne doit pas être utilisé seul pour évaluer la performance d’une entreprise. Une analyse multidimensionnelle et contextuelle est essentielle pour une interprétation précise.

N’oubliez pas, pour décrocher un job en banque d’affaires ou Private Equity, téléchargez notre pack d’entraînement gratuit (CV, lettre de motivation, DCF, brainteasers, etc.) et préparez-vous efficacement !