DSRA : définition, calcul et interprétation

Le Debt Service Reserve Account (DSRA), est un instrument financier crucial dans le monde de la finance. En français, il se traduit par « Compte de réserve pour le service de la dette« .

Son rôle principal est de garantir le paiement des intérêts et du principal d’un emprunt, en particulier dans les cas où les flux de trésorerie disponibles pourraient être insuffisants.

Si vous êtes étudiant en finance, cet article vous donnera toutes les informations sur le DSRA : sa définition, les méthodes de calcul et de financement, les diverses situations où le DSRA joue un rôle crucial, ainsi que les professions qui s’appuient fréquemment sur cet outil.

En somme, ce texte s’adresse à quiconque désire approfondir sa compréhension du DSRA. En effet, la maîtrise de cet instrument financier s’avère essentielle pour quiconque envisage de se forger une carrière réussie dans le domaine de la finance.

Qu’est-ce que le DSRA ?

Définition du DSRA

Le DSRA est un compte de réserve pour financer le service de la dette. Le terme vient de l’anglais “Debt Service Reserve Account”.

Autrement dit, il s’agit d’une provision destinée à garantir le paiement de la dette dans l’éventualité où les flux de trésorerie se trouvent interrompus au point de compromettre le remboursement de cette dernière.

Le DSRA est conçu pour couvrir jusqu’à 12 mois (bien que cette durée puisse être plus ou moins longue) de paiements de service de la dette, incluant tant le principal que les intérêts, conformément aux conditions stipulées par le prêteur impliqué dans le financement.

Le DSRA fonctionne comme un coussin de sécurité qui permet de pallier les fluctuations de trésorerie et d’éviter le défaut de paiement. Il est particulièrement important dans les projets complexes et à long terme, comme ceux du secteur de l’énergie ou des infrastructures.

Définition du service de la dette

Le service de la dette correspond aux versements réguliers qu’un emprunteur effectue à un prêteur pour rembourser un emprunt.

Il comprend deux éléments :

Le capital : remboursement du montant initial emprunté.

Les intérêts : rémunération du prêteur pour l’utilisation de ses fonds.

Ces paiements constituent une obligation contractuelle pour l’emprunteur. Ils garantissent le remboursement du prêt et des intérêts dans les délais impartis, conformément aux termes du contrat.

Utilité du service de la dette

Un service de la dette bien géré est crucial pour plusieurs raisons :

Préserver la crédibilité financière de l’emprunteur et éviter le défaut de paiement.

Maintenir une relation saine avec les prêteurs et accéder à des conditions d’emprunt avantageuses.

Assurer la viabilité financière d’un projet, en particulier dans le domaine du financement de projet, où la confiance des investisseurs est essentielle.

Conséquences d’un défaut de paiement

Un défaut de paiement peut avoir des conséquences négatives :

Pénalités et frais supplémentaires

Augmentation du coût du capital pour de futurs emprunts

Détérioration de la notation de crédit

Difficultés à obtenir de nouveaux prêts

Dommages à la réputation de l’emprunteur

En résumé, le service de la dette est un élément crucial à prendre en compte lors du financement de projet. Sa gestion efficace est essentielle pour assurer la viabilité financière du projet et la confiance des investisseurs.

Calcul du DSRA

Le calcul du DSRA dans la structuration financière d’un projet permet aux prêteurs d’avoir une couche supplémentaire de sécurité en cas de fluctuations négatives des flux de trésorerie.

Le DSRA est généralement calculé en fonction des exigences des prêteurs et des spécificités du projet.

Il n’existe pas de DSRA de marché et il dépend des négociations entre prêteurs et emprunteurs.

Comment calculer le ratio de couverture de dette (DSCR) ?

Le ratio de couverture de dette (Debt Service Coverage Ratio) est un indicateur utilisé pour évaluer la capacité d’un projet ou d’une entreprise à générer suffisamment de flux de trésorerie pour couvrir son service de la dette.

Le DSCR est calculé en divisant le flux de trésorerie disponible (pour la dette) par le service de la dette sur une période donnée.

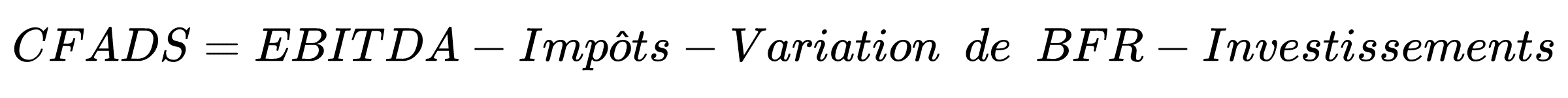

Nota bene: En l’absence de possibilité de calcul des flux de trésorerie disponibles, les investisseurs utilisent l’EBITDA. Il s’agit en anglais du Cash Flow Available for Debt Service (CFADS).

La formule est la suivante :

Calcul du CFADS

Le Cash Flow Available for Debt Service (CFADS) est un indicateur financier qui mesure les flux de trésorerie générés par une entreprise ou un projet, disponibles pour rembourser la dette principale et les intérêts.

Le CFADS est calculé en ajustant le flux de trésorerie opérationnel pour tenir compte des éléments non monétaires, des variations de fonds de roulement et des dépenses en capital nécessaires au maintien de l’activité.

La formule de base pour calculer le CFADS est :

Ce calcul fournit une mesure précise de la capacité d’un projet à générer des flux de trésorerie suffisants pour couvrir les obligations de service de sa dette.

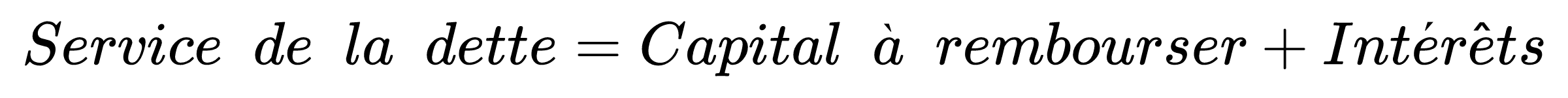

Calcul du service de la dette

Le service de la dette fait référence à la somme totale des paiements que doit faire un emprunteur pour honorer les obligations de sa dette sur une période donnée.

Ainsi la formule est la suivante :

Passage du DSCR à DSRA

Les créanciers peuvent utiliser des formules spécifiques pour déterminer le montant requis dans le DSRA basé sur le DSCR.

Le DSRA peut être requis pour couvrir le service de la dette pour un nombre spécifique de mois. Par exemple, si les prêteurs exigent une couverture de six mois de service de la dette, le DSRA devra contenir un montant équivalent à six mois de paiements de principal et d’intérêts.

Utilité du DSRA

Protection contre le risque de défaut de paiement

Le DSRA est essentiellement conçu pour minimiser le risque de défaut de paiement sur le service de la dette, assurant la disponibilité de fonds dédiés au remboursement des intérêts et du principal en cas de baisse imprévue des flux de trésorerie.

En constituant une réserve financière qui couvre plusieurs mois de service de la dette, le DSRA offre un tampon financier qui permet au projet de naviguer à travers des périodes de trésorerie tendues sans compromettre ses obligations financières.

Meilleures conditions d’emprunt

La présence d’un DSRA peut permettre à l’emprunteur d’obtenir des taux d’intérêt plus bas et des conditions de financement plus favorables. Le DSRA permet en effet de stabiliser les flux de trésorerie et de renforcer la confiance des investisseurs.

Exigences des prêteurs

Les prêteurs, notamment les banques et institutions financières impliquées dans le financement de projets, exigent souvent la mise en place d’un DSRA comme condition préalable à l’octroi de prêts.

Cette exigence vise à sécuriser leur investissement en garantissant que le projet dispose des moyens nécessaires pour faire face à ses engagements de remboursement, même en cas de difficultés financières.

Le DSRA est donc un élément clé dans la négociation des termes et conditions du financement, reflétant la diligence des prêteurs dans la gestion du risque de crédit.

Amélioration de la notation de crédit (si la société est suivie)

La présence d’un DSRA dans la structure financière d’un projet peut positivement influencer sa notation de crédit.

En effet, les agences de notation considèrent le DSRA comme un facteur de réduction du risque financier, ce qui peut conduire à une meilleure évaluation du crédit du projet.

Une notation de crédit améliorée se traduit par un accès plus aisé à des financements à des conditions plus favorables, réduisant ainsi le coût global du capital pour le projet.

Quel est le bon ratio d’endettement ?

Il n’y a pas de réponse unique à cette question, car le « bon » ratio d’endettement varie en fonction de l’entreprise, de son secteur d’activité et de sa situation financière. Cependant, en règle générale, les entreprises avec un endettement faible sont considérées comme plus saines que celles avec un endettement élevé.

Il est important de comparer les ratios d’endettement d’une entreprise à ceux de ses concurrents du même secteur afin d’avoir une meilleure idée de sa situation financière. Il est également important de suivre l’évolution des ratios d’endettement d’une entreprise au fil du temps afin d’identifier d’éventuelles tendances préoccupantes.

Domaines d’application du DSRA

Project Finance

Les projets d’infrastructure, tels que la construction de routes, de ponts ou de centrales électriques, nécessitent souvent des financements importants et des maturités de prêts long terme. Le DSRA joue un rôle crucial dans ces projets en garantissant le paiement des dettes même en cas de retards dans la génération de revenus ou d’imprévus affectant la rentabilité du projet.

Financement d’acquisitions

Lors d’une opération de fusion acquisition, par exemple lorsqu’une entreprise acquiert une autre société, un DSRA peut être mis en place pour sécuriser le financement de l’acquisition. Cela permet de rassurer les prêteurs et de faciliter la transaction en garantissant la disponibilité des fonds nécessaires pour rembourser l’emprunt.

Financement de projets immobiliers

Dans le domaine de l’immobilier, le DSRA peut être utilisé pour financer la construction ou l’acquisition de biens immobiliers. Il s’agit d’un outil particulièrement utile pour les projets complexes ou présentant des risques élevés, tels que les projets de grande envergure ou ceux situés dans des zones à risque.

Financement de dettes restructurées

Lorsqu’une entreprise restructure sa dette, un DSRA peut être mis en place pour garantir le paiement des nouvelles conditions de remboursement. Cela permet de rassurer les créanciers et de faciliter la restructuration de la dette en assurant la viabilité financière de l’entreprise.

Titrisation d’actifs : transformer l’illiquide en négociable

Le DSRA trouve également son application dans le domaine de la titrisation d’actifs, un processus qui consiste à transformer des actifs illiquides, tels que des crédits immobiliers ou des créances commerciales, en titres négociables sur les marchés financiers.

Dans ce contexte, le DSRA peut jouer le rôle de mécanisme de rehaussement de crédit, contribuant à améliorer la qualité de crédit de la titrisation et à la rendre plus attractive pour les investisseurs.

Marchés de capitaux : renforcer la confiance dans les émissions d’obligations

Le DSRA peut également être utilisé dans le cadre d’émissions d’obligations et d’autres titres financiers sur les marchés de capitaux. En garantissant le paiement d’une partie des intérêts et du principal des titres émis, le DSRA permet d’améliorer la qualité de crédit de l’émission et de rassurer les investisseurs quant à la solidité de leur investissement.

Cette approche contribue à renforcer la confiance dans les marchés de capitaux et à faciliter la mobilisation de capitaux pour les entreprises et les entités publiques émettrices de titres.

Conclusion

Le DSRA s’impose ainsi comme un outil incontournable dans le domaine de la finance, offrant des garanties précieuses aux prêteurs et de nombreux avantages aux emprunteurs et investisseurs.

Sa compréhension est essentielle pour quiconque souhaite se lancer dans une carrière dans la finance notamment dès que de la notion de dette est en jeu.

N’oubliez pas, pour décrocher un job en banque d’affaires ou Private Equity, téléchargez notre pack d’entraînement gratuit (CV, lettre de motivation, DCF, brainteasers, etc.) et préparez-vous efficacement !